En los últimos años, hemos oído cada vez más hablar de “impact washing”, pero ¿por qué es esto un reto y por qué es tan importante abordarlo ahora? En mi opinión, nos encontramos ante un momento crítico para definir qué será y qué no será la inversión de impacto, y para ello es fundamental asegurar que la inversión de impacto siga apostando por soluciones de alto impacto y por ser capaz de demostrar con datos su impacto positivo en la sociedad y el planeta.

Para ello será necesario distinguir mejor las inversiones según sus niveles de profundidad en el impacto, así como redefinir la noción de éxito para dar mucho mayor protagonismo a los datos de impacto social y medioambiental.

Crecimiento de la inversión de impacto en el mundo

La inversión de impacto nació desde la convicción de que era necesario movilizar a los mercados de capitales globales porque sin ellos y solo con el capital movilizado por gobiernos y ONG, no se llegaría a reducir las enormes brechas de pobreza y cumplir con los Objetivos de Desarrollo Sostenibles marcados por Naciones Unidas. El sector ha experimentado un crecimiento exponencial en la última década, pasando de los 400.000 millones de dólares en 2011 a los 1,2 billones de dólares en 2021 – según la última estimación realizada por el Global impact Investing Network (GIIN)-.

Este crecimiento se ha visto particularmente acelerado a partir de 2018, creciendo a más del 30% cada año y ha sido posible no solo por el crecimiento de los actores iniciales de impacto, sino también por la entrada de nuevos actores financieros que se han visto atraídos al sector por cambios regulatorios y exigencias de sus inversores. Inevitablemente, este crecimiento sostenido ha requerido que se amplíe la visión de estos, que comenzaron a principios de siglo invirtiendo mayoritariamente en microfinanzas y en otros proyectos incipientes centrados en la pobreza y la desigualdad, para integrar otros retos globales como el cambio climático e integrar otros tipos de activos como la inversión en activos cotizados.

El crecimiento del sector es sin duda una gran noticia y, sin embargo, seguimos lejos de ver cambios sustanciales en muchos de los indicadores de pobreza, desigualdad o impacto climático más relevantes en estos últimos 10 años. Por ello, es fundamental que nos preguntemos ¿qué podemos hacer mejor?, ¿cómo podemos asegurar que el incremento en activos bajo gestión realmente está generando impactos positivos a escala?

Soluciones para asegurar la adicionalidad del sector de impacto

La inversión de impacto se caracteriza por tres pilares fundamentales:

- Intencionalidad de generar un impacto positivo concreto

- Medición clara del impacto positivo y negativo

- Adicionalidad de las inversiones por encima del status-quo.

La intención es quizás la más sencilla pero las dos segundas resultan fundamentales para preservar la integridad del sector.

Para asegurar que los inversores de impacto son “adicionales” es decir, están realmente contribuyendo a luchar contra los grandes retos a los que nos enfrentamos, será fundamental asegurar que siga habiendo cabida para aquellas inversiones “más adicionales” o más disruptivas y de mayor y más profundo impacto en las personas más desatendidas. Para ello, es fundamental poder distinguir unos activos de otros en base a su nivel o profundidad de impacto. Porque, aunque la inversión de impacto abarca una enorme diversidad de sectores y de activos, no todos tienen el mismo impacto. Y es que no es lo mismo invertir en proyectos de transición energética, como el desarrollo de una planta fotovoltaica, que invertir en empresas que reducen la pobreza y la desigualdad, como aquellas que integran plenamente en la sociedad a las personas en riesgo de exclusión.

Ambos son proyectos de impacto y son muy necesarios para nuestra sociedad, pero el primero supone una mejora incremental que además cuenta con un fuerte empuje regulatorio y por tanto debería poder generar retornos de mercado como cualquier otra compañía. El segundo, sin embargo, supone un cambio sistémico y profundo con cambios de mentalidad que requieren de tiempo y por tanto requiere de capital paciente con una visión a mucho más largo plazo.

Hoy en día ambos se consideran inversiones de impacto, sin embargo, las dificultades para cuantificar la profundidad de impacto de las inversiones sociales resultan un claro desequilibrio que perjudica a aquellas con impacto más profundos pero difíciles de medir. Si conseguimos cuantificar estos impactos, el trinomio rentabilidad-riesgo-impacto estará más equilibrado, generando incentivos adecuados para que ambos proyectos encuentren financiación.

En paralelo, debemos darle mayor importancia a demostrar que la inversión de impacto es capaz de generar cambios. Esto nos obliga a replantear la actual definición de éxito en el sector financiero. Es fundamental que dejemos de enfocarnos únicamente en el aumento de activos bajo gestión y rentabilidades para los inversores, e integremos de manera más rigurosa datos sobre el impacto positivo generado. Será importante que no nos preocupemos solo por si la inversión de impacto puede generar rentabilidades de mercado, sino también por su capacidad de generar cambios sustanciales en los desafíos sociales y ambientales que enfrentamos. Necesitamos un cambio de mentalidad profundo, uno que enmarque el éxito como nuestra capacidad de generar bienestar para la sociedad en su conjunto y no solo para el individuo.

La responsabilidad de España

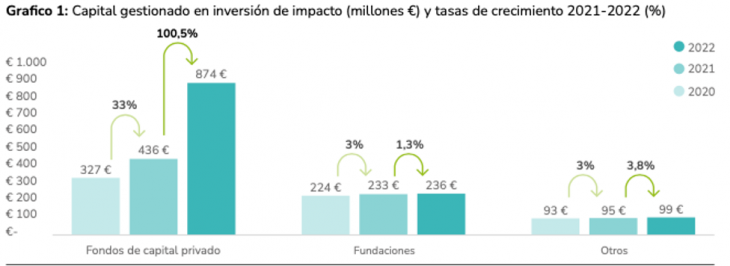

En España, el sector también ha evolucionado y se encuentra en plena expansión. En el último informe de SpainNAB, la asociación española para promover la inversión de impacto en el país, se estima que el sector alcanzaba los 1.200 millones de euros en 2022, de los cuales 874 millones provienen de fondos de capital privado, un crecimiento del 100,5% con respecto a 2021. Este crecimiento se debe a la incorporación de nuevos vehículos de impacto (que ahora representan el 5,6%), a un incremento significativo de los vehículos ya existentes, y a que muchos actores y fondos tradicionales han implementado cambios estructurales en sus prácticas de inversión, categorizándolas como inversiones de impacto. El lanzamiento del Fondo de Impacto Social (FIS), que movilizará 400 millones de euros de fondos NextGen europeos y será gestionado por Cofides, sin duda contribuirá a seguir consolidando el crecimiento del sector.

Fuente: “La oferta de capital de impacto en España” septiembre 2023- SpainNAB

Aunque el sector en España ha crecido, todavía le queda mucho espacio de crecimiento si lo comparamos con sus pares europeos. Según el último estudio de Impact Europe, en Europa la inversión de impacto directa (sin contar fondos cotizados) llegaba a los 80 billones de euros en 2021, creciendo un 26% con respecto a 2020. Entre ellos, el mercado francés contaba ya con 14.800 millones de euros en activos en 2022, una cifra 12 veces mayor a la española.

Una de las diferencias notables entre el mercado español y el de sus pares europeos, es la proveniencia del capital. En España, se calcula que el 71% de los fondos gestionados por el sector viene de inversores privados e individuales. Sin embargo, tanto en Francia como en Italia la mayor parte del capital proviene de instituciones financieras incluyendo banca tradicional y banca ética. Uno de los grades desencadenantes de ese cambio en Francia fue la regulación de los fondos 90/10, que obliga a todos los fondos de pensiones de empleo a ofrecer un fondo con al menos un 10% de producto de impacto a sus empleados. Resultará importante también encontrar maneras para que las instituciones financieras españolas den un paso al frente y apuesten por la inversión de impacto en nuestro país.

El mundo se encuentra en un momento crucial para definir el rumbo de la inversión de impacto. Preservar la adicionalidad y demostrar el impacto social y medioambiental serán atributos fundamentales para que el sector perdure y consiga generar cambios sustanciales en la sociedad. En España, el crecimiento del sector ha sido notable, pero aún queda un largo camino por recorrer. Para lograr avances significativos en indicadores de pobreza, desigualdad y cambio climático, es necesario un cambio de mentalidad profundo y España pudiese ser líder en ese cambio. En Creas, gestora líder y pionera en inversión de impacto desde 2008, seguiremos trabajando porque estos cambios ocurran.

Tribuna elaborada por Lara Viada, socia de CREAS