Tras una larga sequía, 2024 podría convertirse en un año favorable para los bonos. Un rebrote de inflación continúa resultando arriesgado, pero el elevado carry proporciona cierto colchón de seguridad, especialmente en el caso de los bonos corporativos. Pero, ¿es tan fácil invertir? Hace sólo dos años, la mayoría de bonos del Estado en Europa y Estados Unidos tenían rendimientos escasos o incluso negativos. Hoy, los bonos gubernamentales tienen rendimientos cercanos al 5% en EE.UU., y casi al 3% en Alemania y cerca del 1% en Japón. Invertir en bonos de otras empresas o países ofrece incluso una prima de interés. Por ello, no es de extrañar que tanta gente diga que los bonos han regresado.

Después de todo, los bonos ya parecían atractivos a principios de 2023, después de haber sufrido una de las peores caídas de la historia de la posguerra. ¿Es un buen punto de entrada? No, es probable que algunos bonos del Estado sufran su tercer año negativo consecutivo. Esto se debe a que la Reserva Federal de Estados Unidos anunció un régimen de tipos de interés más altos durante más tiempo, después de que la inflación, el crecimiento y el mercado laboral se mostraran más sólidos de lo esperado. Y aunque los principales bancos centrales no subieron sus tipos de interés oficiales a finales de año, dejaron abierta la posibilidad de nuevas subidas en 2024. A pesar de lo decepcionante que fue todo esto para los primeros inversores en bonos, ha sentado las bases, en nuestra opinión, para un buen año de inversión en bonos en 2024.

No estamos nada eufóricos sobre las perspectivas económicas mundiales para los próximos dos años, pero un mundo pesimista es, en general, bueno para los bonos. Creemos que la recesión económica actual será leve y que la recuperación posterior será escasa. Vemos la inflación por debajo del 3% a finales de 2024, acercándose a la zona de confort de la Fed y del Banco Central Europeo.

Esta melodía poco optimista es música para los oídos de los bonos. Significa que es improbable que los bancos centrales vuelvan a subir los tipos de interés para castigar a los bonos. En su lugar, a partir de mediados de 2024, podrían producirse recortes de los tipos de interés y, por tanto, ganancias en el precio de los bonos. Al mismo tiempo, hay pocas razones para esperar que los bonos corporativos se vean presionados por una recesión grave, ya que, como hemos indicado, opinamos que es poco probable que se produzca una gran caída.

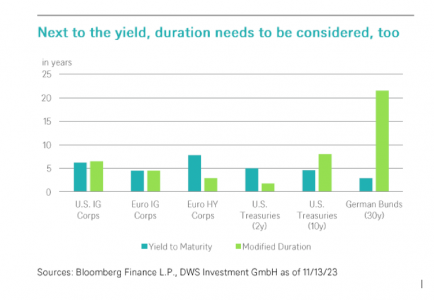

La elección de la duración óptima depende en gran medida de las expectativas de tipos de interés. En igualdad de condiciones, las duraciones más largas son las más adecuadas para un entorno de tipos de interés a la baja, mientras que las duraciones más cortas son las más adecuadas si se esperan nuevas subidas de los tipos de interés. En un entorno en el que los bancos centrales se mueven de dato en dato y los rendimientos estadounidenses siguen siendo volátiles debido a la preocupación por las elevadas necesidades de refinanciación de los gobiernos, preferimos evitar el riesgo excesivo y favorecer los vencimientos de dos a siete años.

Además de los bonos del Estado a medio plazo, también nos gustan los bonos corporativos, en particular el segmento de grado de inversión, debido a su favorable perfil de riesgo/rentabilidad. En el segmento de alto rendimiento, preferimos Europa a Estados Unidos. La celebración de un gran número de elecciones en los mercados emergentes añade un mayor riesgo individual por país al riesgo geopolítico, ya de por sí elevado. Por lo tanto, seguimos siendo muy selectivos en esta área. Sin embargo, consideramos positivo el fin del fuerte impulso de la apreciación del dólar y el aumento de los rendimientos en Estados Unidos.

Tribuna elaborada por Björn Jesch, director de Inversiones de DWS.