Los mercados financieros vivieron un año lleno de altibajos en 2023. Comenzaron con un impulso positivo siguiendo la tendencia del último trimestre de 2022; no obstante, en febrero, los indicadores señalaron la desaceleración de la inflación y la fortaleza del crecimiento económico, generando tensiones en los mercados a ambos lados del Atlántico.

En Estados Unidos, la sobreexposición de algunos bancos regionales al riesgo de duración de tipos se hizo evidente resultado en una salida masiva de depósitos y el eventual colapso de estos. Europa, a pesar de tener una estructura de depósitos más diversificada y menor concentración sectorial que Estados Unidos, no pudo evitar las consecuencias de la crisis de confianza. Una entrevista del principal accionista de Credit Suisse desencadenó una espiral negativa que llevó al colapso de la entidad. En respuesta, los mercados financieros, especialmente el de los AT1, experimentaron un estrés significativo debido a la decisión del regulador suizo que devaluó completamente los bonos AT1. Como era de esperar, el índice AT1 cayó un 11% en marzo[1], llevando a otros reguladores mundiales a confirmar la imposibilidad de invertir la jerarquía de capital bajo su marco regulatorio en un esfuerzo por calmar los mercados.

El fondo Tikehau Subfin Fund (*) entró en 2023 con una cartera reposicionada en octubre de 2022 para aprovechar las bajas valoraciones de las subordinadas financieras. A finales de enero, comenzamos a recoger beneficios, reduciendo nuestra exposición a AT1s con menor probabilidad de ser llamados y mayor beta de mercado debido a la subida tan agresiva del mercado frente a los datos macroeconómicos. A pesar de mantener una cartera defensiva, en marzo no fuimos inmunes a la caída masiva del mercado de AT1 tras la resolución de Credit Suisse, cayendo la rentabilidad anual de un +6,0% a principios de febrero hasta un -6,5% el 20 de marzo[2].

Después de un comienzo de año agitado, durante el segundo trimestre tuvimos una estabilización de los mercados impulsada por datos macroeconómicos alentadores y sólidos resultados, con la consolidación y fortalecimiento de los bancos regionales estadounidenses y la estabilidad de los depósitos bancarios europeos. Tras analizar la situación del sector bancario europeo, determinamos que los bancos tenían unas métricas sólidas y considerables reservas de liquidez, por lo que decidimos mantener la exposición y redistribuir parte de la liquidez en AT1s próximos a ser llamados, con el argumento de que los bancos tenían margen limitado para tranquilizar a los mercados, y la primera opción de call de AT1 era una estrategia efectiva para lograrlo.

La respuesta fue positiva, ya que los bancos acudieron a la primera llamada. Esto, junto con la reapertura del mercado primario con una cartera de pedidos sólida y la desaceleración de la inflación, contribuyó a la normalización del mercado. Ante una evolución positiva durante el verano, el fondo aseguró ganancias vendiendo bonos con duraciones más cortas y tomó posiciones en bonos con duraciones más largas y valoraciones que, a nuestro parecer, resultaban más atractivas.

En el tercer trimestre, con el final del ciclo de subidas a la vista y la parte corta de la curva de tipos anclada, la parte larga experimentó ventas masivas debido al temor de los inversores ante la posible dificultad de los gobiernos para financiar sus déficits presupuestarios. Además, se observó un interés masivo de compra por parte de inversores dispuestos a asegurar tipos altos en valores considerados «sin riesgo». Como resultado, el interés del bono estadounidense a 10 años aumentó más de 90 puntos básicos entre finales de agosto y mediados de octubre, superando el 5%[3]. Simultáneamente, el interés del bund a 10 años subió 50 puntos básicos, llegando cerca del 3%, niveles que no se habían visto en los últimos 10 años[4].

Dado que, en nuestra opinión, las valoraciones seguían siendo atractivas en el mercado de las subordinadas financieras, mantuvimos nuestra cartera bastante estable (60% AT1 / 15% Tier2 / 10% Legacy Tier 1 / 10-15% Senior) hasta casi finales de año. Después del repunte del mercado, tomamos beneficios en los bonos de mayor duración, generando cierto colchón de liquidez.

Perspectivas para 2024

Al igual que en 2023, gestionaremos Tikehau Subfin Fund con disciplina y flexibilidad. Hemos aumentado la liquidez para comenzar 2024 con mayor flexibilidad, ya que anticipamos un inicio de año muy activo, con un primario que se mantiene en general estable en comparación con años anteriores. Creemos que la emisión de AT1s se centrará en refinanciar instrumentos llamados y el posible incremento de emisión neta vendrá de emisores más pequeños que aprovecharán la normalización del mercado.

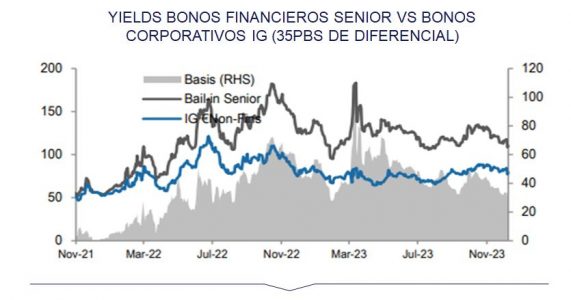

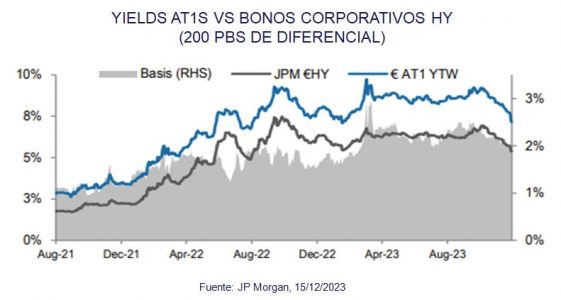

Vemos que los diferenciales de los bonos financieros siguen siendo atractivos, tanto en términos relativos frente a los bonos corporativos, como con el rango de negociación de la última década. Si además tenemos en cuenta la solidez del sector, mantenemos la perspectiva de que el segmento de subordinadas financieras podría superar al crédito corporativo en 2024.

En cuanto al desempeño macroeconómico de 2024, no estamos tomando una postura definitiva porque consideramos que es demasiado pronto para cantar victoria, y es que, a pesar de que los mercados actualmente están valorando un aterrizaje suave, no excluimos la posibilidad de una recesión y/o unos niveles de inflación más elevados de lo previsto. En lugar de intentar prever los datos macroeconómicos, nos enfocaremos en las valoraciones del mercado y en la identificación de asimetrías; listos para reaccionar rápidamente y ajustar nuestra asignación de activos, tal como hicimos en 2023.

Comenzaremos 2024 con un mayor nivel de efectivo y una duración ligeramente reducida después del fuerte repunte de finales de 2023. Bajo las mismas condiciones, estaremos dispuestos a acudir a nuevas emisiones, pero no dudaremos en recoger beneficios si el rally se perpetúa.

Columna de Thibault Douard, gestor del fondo Tikehau Subfin Fund

(*) Tikehau SubFin Fund es un subfondo de la SICAV luxemburguesa Tikehau Fund gestionada por Tikehau Investment Management, miembro del grupo Tikehau Capital. Se trata de una comunicación de marketing. Por favor, consulte la documentación legal del fondo disponible en la página web de la sociedad gestora antes de tomar cualquier decisión de inversión definitiva. Toda inversión en un fondo presenta riesgos. Los principales riesgos del fondo son el riesgo de pérdida de capital, el riesgo de contraparte, el riesgo de liquidez, el riesgo de sostenibilidad y el riesgo de inversión crediticia. Consulte el folleto del fondo para obtener una descripción de todos los riesgos. Cualquiera de estos riesgos puede provocar una disminución del valor liquidativo del Fondo.

Notas

[1] Fuente: Bloomberg, 31/03/2023

[2] Fuente: Tikehau Investment Management, 31/03/2023

[3] Fuente: Bloomberg, 30/10/2023

[4] Fuente: Bloomberg, 30/10/2023

Aviso legal:

Esta publicación pretende ser un instrumento de debate y no cumple los requisitos legales relativos a la imparcialidad de un análisis financiero, y los instrumentos financieros en cuestión no están sujetos a ninguna prohibición de negociación antes de la publicación de esta presentación. Este documento ha sido elaborado por TIKEHAU INVESTMENT MANAGEMENT SAS, autorizada por la Autorité des Marchés Financiers como sociedad gestora de carteras con el número de autorización GP-07000006. Este documento se ha elaborado únicamente con fines informativos y está destinado a inversores profesionales. No crea ninguna obligación por parte de Tikehau Capital. El organismo de inversión colectiva al que se hace referencia en esta presentación -Tikehau SubFin Fund (un subfondo de la SICAV luxemburguesa Tikehau Fund)- entra en el ámbito de aplicación de la Directiva OICVM V (2014/91/UE) (el «OICVM») gestionado por Tikehau Investment Management.

El presente documento no constituye asesoramiento sobre cuestiones jurídicas, fiscales o de inversión, por lo que los destinatarios deben confiar en su propio examen de dichas cuestiones o buscar asesoramiento. Antes de realizar cualquier inversión (nueva o continua), consulte a un profesional y/o asesor de inversiones sobre su idoneidad. El contenido de este documento es meramente informativo y no constituye un asesoramiento de inversión ni una recomendación para invertir. Las declaraciones relativas a empresas o sectores específicos no constituyen una recomendación de inversión. Las rentabilidades pasadas no son un indicador fiable de rentabilidades futuras. Los inversores pueden perder una parte o la totalidad de su capital, ya que el capital de los OICVM no está garantizado. Tikehau Investment Management no podrá ser considerada responsable de ninguna decisión de inversión basada en el presente documento. Toda decisión de invertir en el OICVM deberá basarse únicamente en un examen cuidadoso y preciso de su documentación y en asesoramiento profesional, y no en el presente documento.

Los inversores potenciales deben consultar a un asesor de inversiones antes de suscribir el OICVM. Se informa al inversor de que el OICVM presenta un riesgo de pérdida de capital, pero también numerosos riesgos vinculados a los instrumentos financieros/estrategias de la cartera. En caso de suscripción, el inversor deberá consultar el Documento de Datos Fundamentales (DFI) y el folleto del OICVM para conocer en detalle la naturaleza de los posibles riesgos y comisiones incurridos. El valor de la inversión puede variar tanto al alza como a la baja y puede no ser devuelto en su totalidad. La inversión debe realizarse de acuerdo con los objetivos de inversión de los inversores, su horizonte de inversión y su capacidad para afrontar el riesgo derivado de la operación.

TIKEHAU INVESTMENT MANAGEMENT SAS no se hace responsable de los daños directos o indirectos derivados de la utilización de este documento o de la información contenida en el mismo. Esta información se facilita a título indicativo y puede ser modificada en cualquier momento sin previo aviso. Las opiniones presentadas en este documento resultan de nuestras previsiones de mercado en la fecha de publicación. Están sujetas a cambios en función de las condiciones del mercado y TIKEHAU INVESTMENT MANAGEMENT SAS no será en ningún caso responsable contractualmente de las mismas.

Los valores liquidativos presentados en este documento se facilitan únicamente a título indicativo. Sólo el valor liquidativo que figura en el extracto de la operación y en el extracto de la cuenta de valores tiene carácter oficial. Las suscripciones y reembolsos de fondos de inversión se tramitan por un valor liquidativo desconocido. El Documento de datos fundamentales para el inversor y el folleto están disponibles gratuitamente en TIKEHAU INVESTMENT MANAGEMENT SAS o en www.tikehaucapital.com o en los distribuidores autorizados.

El Documento de datos fundamentales para el inversor, el folleto, así como los últimos informes anuales y semestrales, están disponibles en el sitio web de la sociedad gestora (http://www.tikehauim.com) y también gratuitamente en España, en el representante local español, Allfunds C/ de los Padres Dominicos, 7, 28050, Madrid.

En las oficinas de los citados agentes pueden consultarse copias de todos los documentos a los que se hace referencia en la sección «Documentos» del Folleto, incluidas copias del Folleto y de los informes anuales y semestrales del OICVM. El valor liquidativo de las Acciones, así como los precios de solicitud y recompra de las mismas, pueden obtenerse en el sitio web www.tikehaucapital.com, y en otras fuentes que el OICVM considere oportunas. Cualquier notificación a los Accionistas será debidamente notificada por correo a su dirección registrada, a menos que los Accionistas hayan optado por recibirlas electrónicamente.

Además, el presente documento se dirige exclusivamente a personas establecidas en países en los que los fondos a los que se hace referencia en este documento están registrados para su distribución o en los que no se exige dicho registro. La divulgación de cualquier documento o información relativa a los OICVM gestionados por Tikehau Capital puede estar limitada o restringida en determinados estados o jurisdicciones. No se pretende que este documento sea divulgado o utilizado por ninguna persona o entidad, dondequiera que se encuentre, en ninguna jurisdicción en la que dicha divulgación o utilización sea contraria a la normativa aplicable en dicha jurisdicción.

Las acciones del OICVM no han sido registradas en virtud de la United States Securities Act de 1933, en su versión modificada; por lo tanto, no podrán ser ofrecidas públicamente ni vendidas en los Estados Unidos de América ni a ciudadanos estadounidenses o residentes en dicho país. Este documento no ha sido aprobado por ningún organismo regulador.

Los principales riesgos incluyen (por favor, lea atentamente el folleto y el KIID del OICVM antes de invertir en él):

– Riesgo de pérdida de capital: El capital no está garantizado. Es posible que los inversores no recuperen el valor de su inversión inicial.

– Riesgo de crédito: El OICVM puede estar totalmente expuesto al riesgo de crédito de los emisores públicos y privados. En caso de deterioro de su situación financiera o de impago, el valor de los títulos de deuda puede bajar y provocar una disminución del valor liquidativo.

– Riesgo de liquidez: La liquidez, en particular en los mercados OTC, es a veces reducida. Especialmente en condiciones de mercado turbulentas, los precios de los títulos de la cartera pueden experimentar fluctuaciones significativas. A veces puede resultar difícil deshacer algunas posiciones en buenas condiciones durante varios días consecutivos. No puede garantizarse que la liquidez de los instrumentos financieros y de los activos sea siempre suficiente. En efecto, los activos del OICVM pueden sufrir evoluciones adversas del mercado que dificulten el ajuste de las posiciones en buenas condiciones.

– Riesgo de contraparte

– Riesgo de sostenibilidad