A pesar del agotamiento de los excesos de ahorro y de las tasas de interés mucho más altas, el consumo en Estados Unidos ha seguido creciendo a tasas decentes. Además, un período de crecimiento de los salarios reales sugiere que el consumidor estadounidense mantendrá el impulso por un tiempo más.

Como resultado, recientemente hemos mejorado nuestra previsión para la economía de Estados Unidos, y la perspectiva de un consumo resiliente respalda nuestra opinión de que la reposición de inventarios impulsará una recuperación en el ciclo global de bienes en los próximos meses.

Esto debería ser una buena noticia para los mercados emergentes orientados a la exportación. Y como argumentamos anteriormente, un impulso a las exportaciones de bienes manufacturados es un potencial punto brillante en la atribulada economía de China. Sin embargo, no está garantizado.

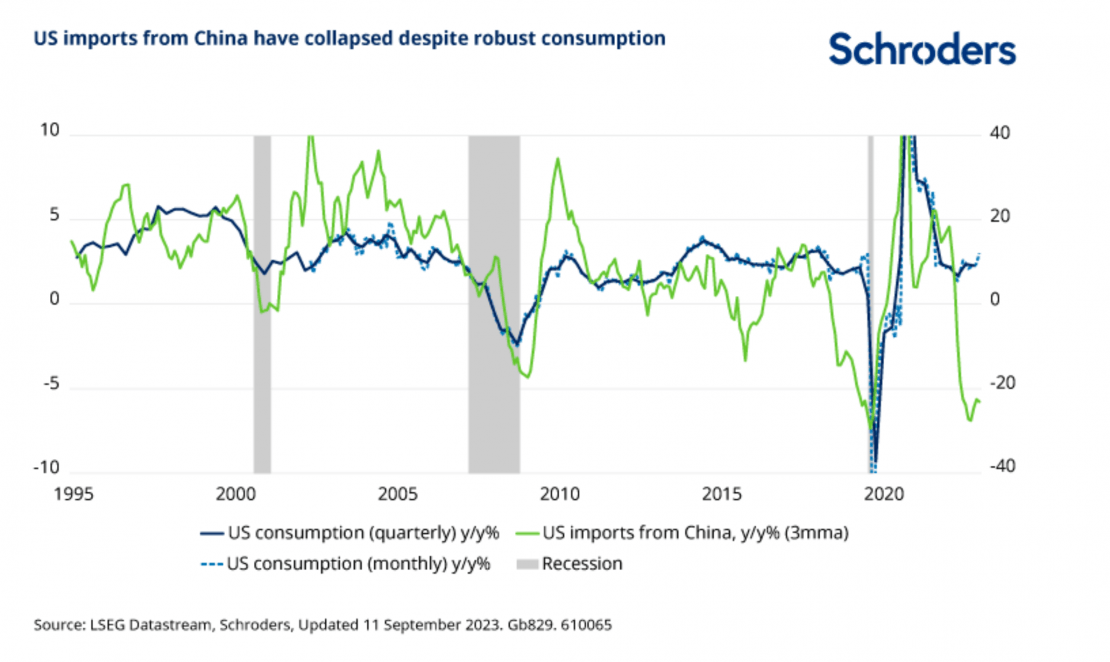

Una objeción a esta visión es que, aunque el consumo en Estados Unidos ha sido fuerte, no se ha transmitido a China de la misma manera que en el pasado. De hecho, a pesar de algunas mejoras recientes, las importaciones a Estados Unidos desde China continuaron disminuyendo casi un 25% interanual en julio.

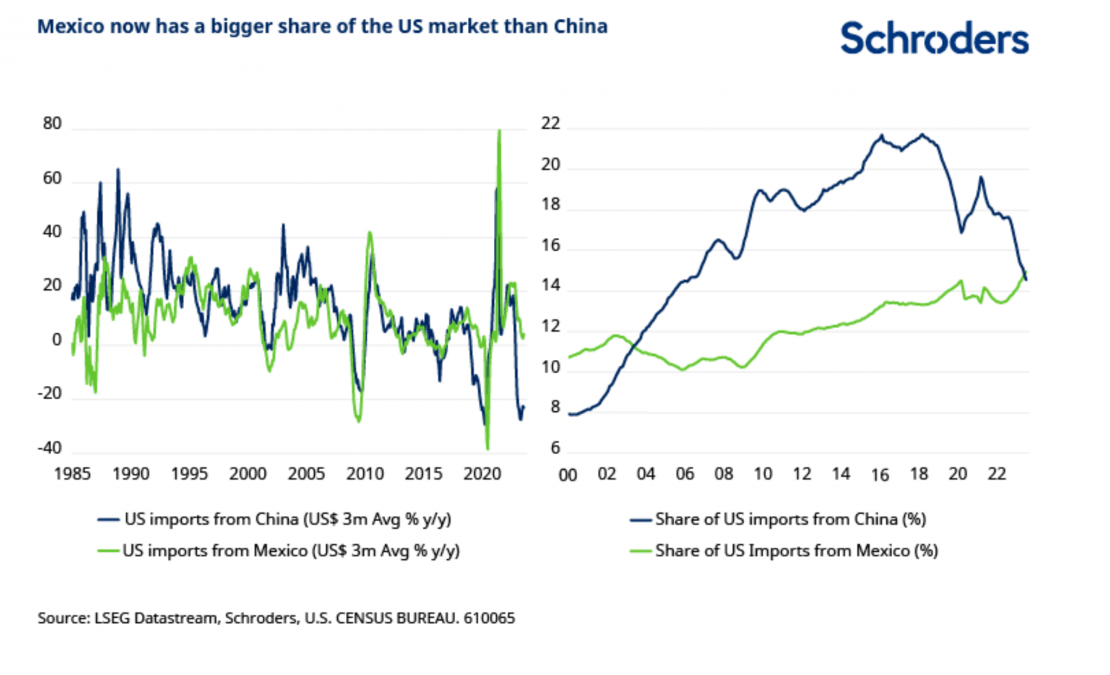

Sin embargo, mientras las importaciones a Estados Unidos desde China se han desplomado, la demanda de bienes de México, país vecino, ha seguido creciendo año tras año.

Hemos estado argumentando durante algún tiempo que la creciente brecha entre Estados Unidos y China, exacerbada por las interrupciones durante la pandemia, significaba que probablemente habría un cambio en las cadenas de suministro globales.

De hecho, la desglobalización es uno de los pilares de lo que llamamos el «3D Reset», y la tendencia a externalizar cercanamente (también conocida como “nearshoring”) a medida que países como Estados Unidos acercan las cadenas de suministro a casa, forma parte fundamental de esto.

La resiliencia en la demanda estadounidense de bienes mexicanos ha llevado a México a superar a China por primera vez desde principios de la década de los 2000 y convertirse en el principal exportador de bienes hacia Estados Unidos.

En julio, México tenía aproximadamente una participación del 15% en las exportaciones hacia Estados Unidos, mientras que la participación de China había caído al 14,6% desde un máximo de casi 22% en marzo del 2018. Cabe destacar que utilizamos un promedio móvil de 12 meses de las exportaciones nominales en dólares estadounidenses para eliminar los efectos estacionales.

Y eso, aunque no sea tan dinámico como en Asia, la manufactura y los mercados mexicanos deberían beneficiarse de cualquier relocalización de la producción hacia Estados Unidos.

Pero aunque sea tentador concluir que ya estamos presenciando este cambio de régimen en las cadenas de suministro globales, al menos tres factores sugieren que China seguirá beneficiándose de cualquier recuperación en el ciclo de bienes en los próximos meses.

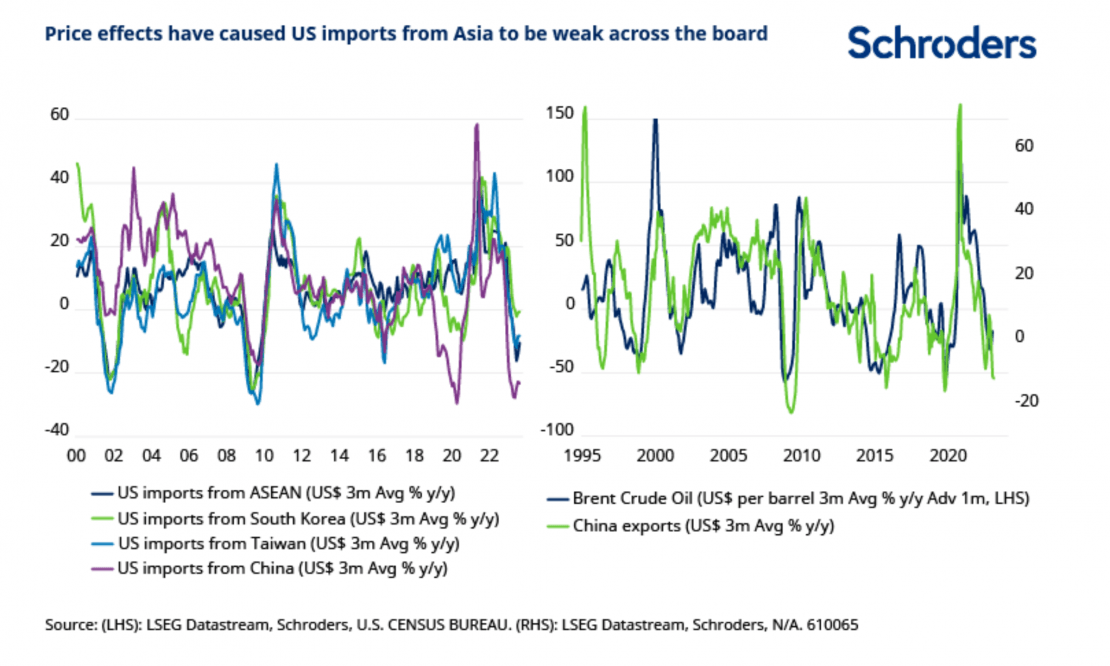

En primer lugar, aunque el gigante asiático ha tenido un rendimiento inferior, vale la pena señalar que las importaciones nominales a Estados Unidos desde Asia han sido débiles en general durante el último año. Esto se debe en gran parte a efectos de precios, ya que los grandes cambios en los precios de la energía que han existido desde la invasión de Rusia a Ucrania se reflejan en los datos económicos entrantes.

Así como la caída de los componentes energéticos ha contribuido a la disminución de la inflación global en los últimos meses, esto también ha arrastrado las exportaciones nominales a la baja, ya que las fluctuaciones en los precios de los productores y los costos de transporte se han trasladado a los consumidores. De hecho, es notable que, a pesar de ser un importador neto de petróleo, el crecimiento nominal de las exportaciones de China históricamente ha seguido de cerca los cambios en los precios de la energía.

Al mirar más allá de estos efectos de precios, vale la pena señalar que las exportaciones asiáticas han estado creciendo en términos de volumen. En cambio, los controles de precios impuestos por el gobierno a través de empresas estatales de energía significaron que los cambios en los costos de la energía fueron menos violentos en México y que ahora tienen un menor efecto amortiguador en el comercio nominal.

En segundo lugar, los cambios en la composición del consumo en Estados Unidos lo han vuelto menos dependiente de las importaciones. Mientras que en la fase inicial de la pandemia y los subsiguientes bloqueos, la demanda se concentró en gran medida en el sector de bienes, la reapertura de la economía estadounidense liberó una demanda acumulada de servicios que dependen mucho menos de bienes importados.

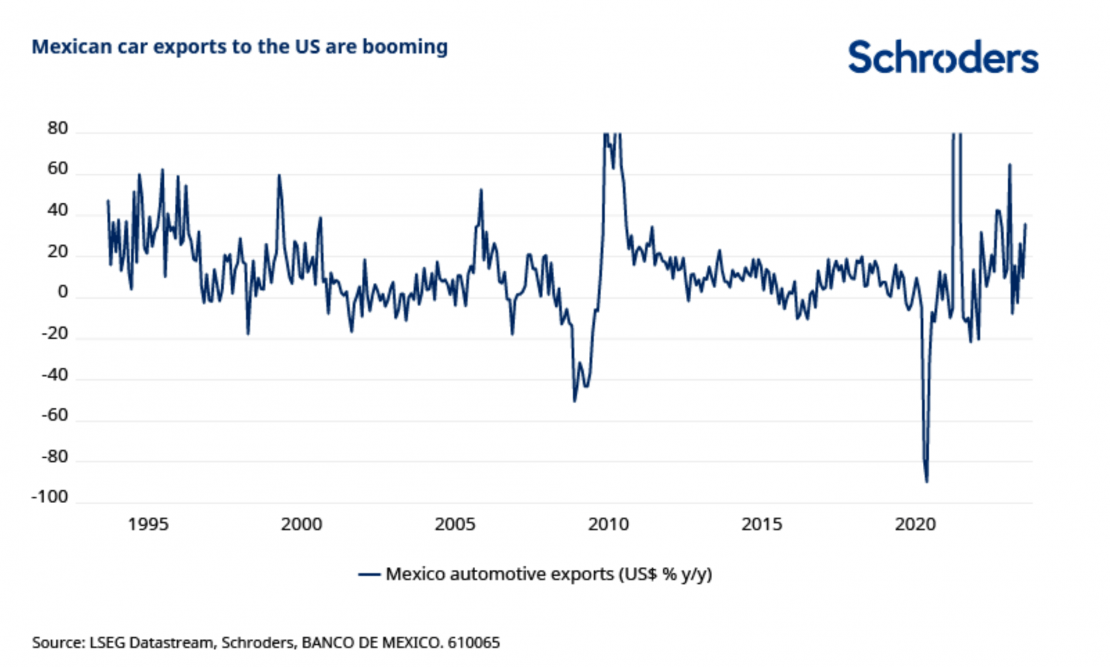

Sin embargo, aunque los exportadores mexicanos también enfrentaron los mismos problemas, se han beneficiado de las fuertes exportaciones de vehículos de motor, ya que los concesionarios se apresuran a cumplir con los pedidos atrasados de la era posterior a la pandemia. Las exportaciones de automóviles desde Asia también han tenido buen desempeño, especialmente la aparición de China como un fabricante clave de vehículos eléctricos. Sin embargo, muy pocos de esos productos están destinados al mercado estadounidense.

En tercer lugar, y quizás lo más importante, parece que las empresas chinas están redirigiendo sus exportaciones a través de terceros para evitar aranceles y sanciones impuestas por el gobierno de Estados Unidos en los últimos años.

Siempre es difícil identificar una única prueba concluyente cuando se trata de demostrar la reorientación del comercio. Pero hay un par de indicios en esa dirección.

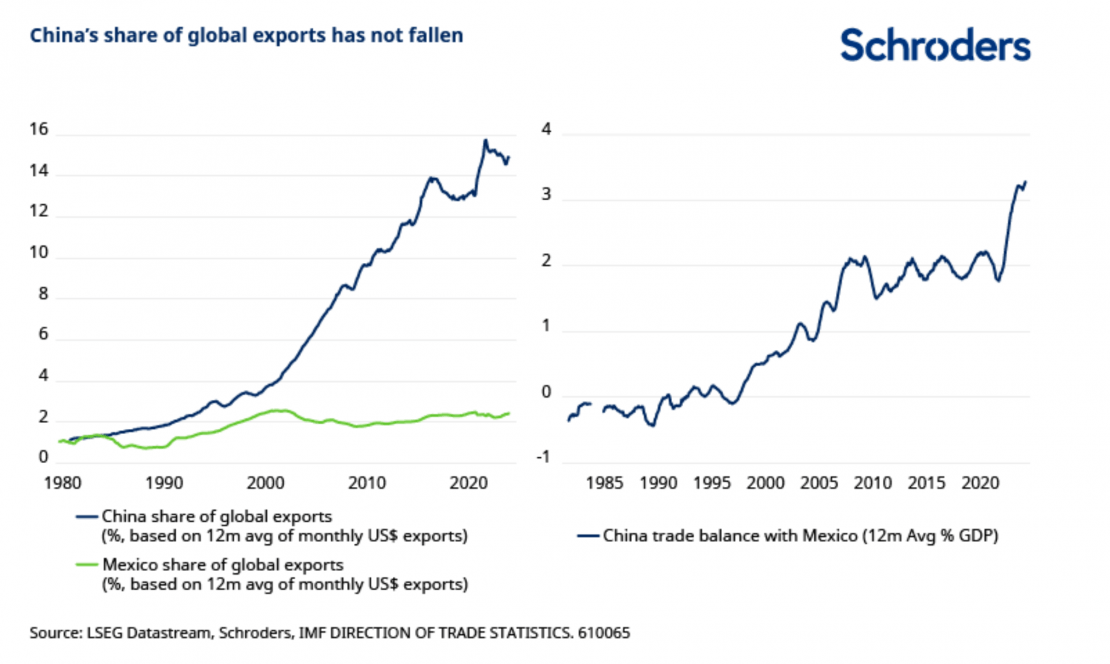

Uno de ellos es que, aunque la participación de China en el comercio bilateral con Estados Unidos ha disminuido, su participación en el mercado de exportaciones globales no lo ha hecho. De hecho, la participación de China en las exportaciones globales aumentó durante la pandemia y se ha mantenido elevada desde entonces.

Ha habido cierta diversificación en el comercio chino, por ejemplo, ha aumentado su participación en el comercio con Rusia desde la invasión de Ucrania. Pero la mera diferencia en el tamaño del gasto en consumo significa que un aumento en las exportaciones a Rusia no puede explicar de manera factible el hecho de que China haya mantenido su participación en el mercado global, incluso cuando las exportaciones a Estados Unidos han disminuido.

Los bienes chinos aún deben estar encontrando su camino hacia Estados Unidos.

Otra indicación es que las exportaciones de China a otros países de Asia y a México mismo han aumentado notablemente en los últimos años, al igual que las importaciones de Estados Unidos de esos países también han crecido de manera significativa. Esto es consistente con una reorientación del comercio a través de terceros para cambiar la etiqueta de los envíos y evitar sanciones comerciales.

De hecho, es destacable que el saldo comercial de China con México ha aumentado aproximadamente en un 1% del PIB durante el reciente período de un débil comercio bilateral con Estados Unidos.

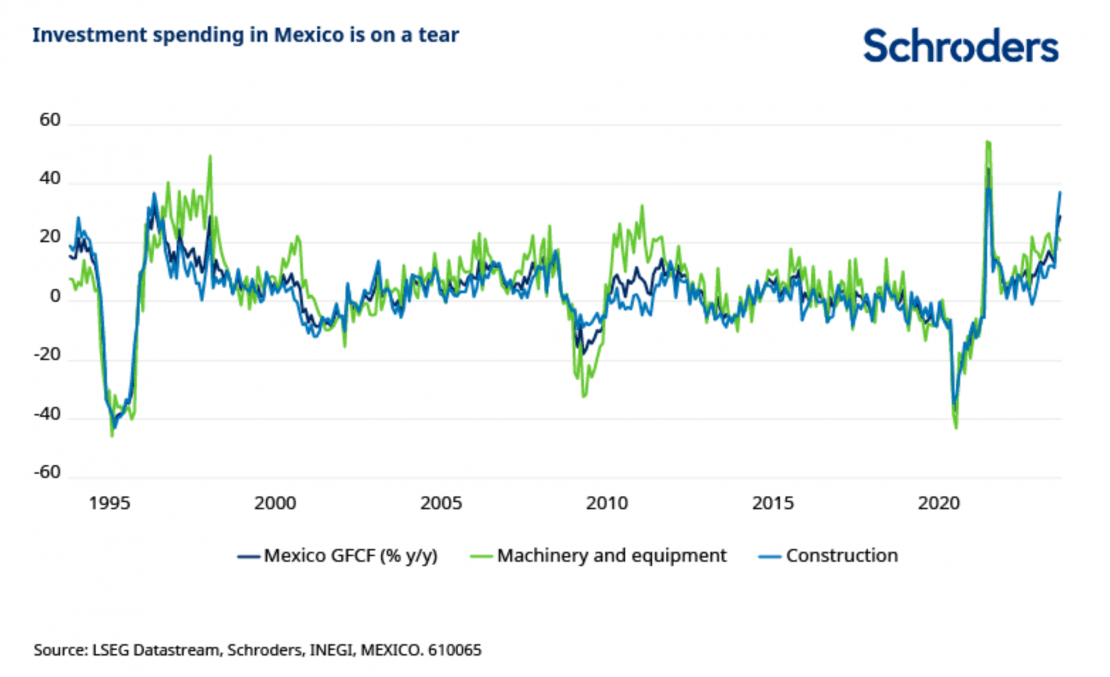

China no está a salvo de la relocalización. La explosión en la inversión bruta de capital fijo en México en los últimos meses, que refleja una inversión igualmente fuerte en instalaciones manufactureras de Estados Unidos, sugiere que las empresas están comenzando a reubicarse.

Sin embargo, aunque México se beneficiará del nuevo régimen en el comercio global, la relocalización será un proceso lento que tomará años en lugar de meses. Mientras tanto, si estamos en lo correcto al esperar una mejora en el ciclo global de bienes, eso debería ser un catalizador positivo para la economía de China y algunos de sus mercados, especialmente el renminbi, que se ha debilitado considerablemente este año y está impulsado en gran medida por el ciclo de exportación.

Si bien las autoridades están actualmente ocupadas tratando de contrarrestar las presiones de depreciación, anunciando medidas incrementales destinadas a respaldar la moneda alrededor de 7.20-7.30, esperamos que se fortalezca a medida que las exportaciones aumenten.

Tribuna de opinión de David Rees, Economista Senior de Mercados Emergentes de Schroders.