Con el nuevo año, los inversores están pasando página a un periodo tumultuoso y abriendo un nuevo capítulo que esperemos sea más tranquilo. Dejamos atrás cuatro años marcados por la pandemia y las contramedidas en materia de política fiscal y monetaria, con una volatilidad macroeconómica tan acusada que los gráficos históricos de la mayoría de los indicadores parecen sismogramas.

La producción, el consumo, el empleo y los ingresos se desplomaron en 2020, rebotando con fuerza en 2021. La inflación y los tipos de interés siguieron después, impulsados por el impacto de la guerra de Ucrania en el precio de la energía. Con la inflación fuera de control, la Fed, inicialmente prudente, tuvo que dar un volantazo y embarcarse en el ciclo de subidas más agresivo de las últimas décadas.

La mayoría de las variables, incluida la inflación, han ido regresando gradualmente a sus rangos habituales y, en su última reunión, la Fed finalmente insinuó posibles recortes de tipos este año. Esto podría significar el inicio de un nuevo ciclo económico. En la fase inicial de expansión, los tipos de interés bajan y las ganancias corporativas crecen, lo que generalmente es positivo para los bonos y las acciones. En esta etapa, los inversores suelen centrarse en los beneficios más que en la sostenibilidad del ciclo, lo que ayuda a mantener la volatilidad bajo control.

Sin embargo, los mercados anticipan el futuro y, para cuando sea ya claro que un nuevo ciclo arranca, gran parte de la recuperación podría estar ya descontada. Esto se puso de manifiesto con los principales índices alcanzando máximos históricos a finales de 2023, a pesar del estancamiento en los beneficios y de que el tipo del bono del Tesoro a 10 años alcanzó niveles no vistos desde 2007. Históricamente, las valoraciones y los tipos de interés tienden a regresar a la media, lo que sugiere que los bonos podrían tener un mejor desempeño que las acciones en 2024.

La duda capital es dónde se fijarán los tipos de interés una vez que la inflación se normalice por completo. La respuesta puede diferir entre el extremo corto y el largo de la curva de tipos. Dada la resiliencia de la economía a los tipos altos, la Fed podría inclinarse por evitar excesivos recortes de tipos, y así mantener algo de «dry powder» para apoyar a la economía cuando sea necesario. Según las proyecciones del FOMC, se espera que el tipo de interés se estabilice alrededor del 3%.

Los tipos de interés a largo plazo son una historia diferente. Tras su largo descenso en las últimas décadas, rebotaron drásticamente el año pasado hasta niveles previos a la Gran Crisis Financiera, causando importantes pérdidas a los tenedores de bonos. Los factores detrás de este cambio siguen siendo inciertos, y el mercado sigue calibrando bruscamente. Si la era de los experimentos de política monetaria finalmente llega a su fin, los bonos podrían recuperar el protagonismo en las carteras.

Del mismo modo, los mercados de valores parecen estar experimentando su propio cambio de régimen. Las primas de riesgo, que se mantuvieron cómodamente por encima de su media durante la era de tipos ultrabajos, se han comprimido drásticamente durante el último año. Sin embargo, el argumento a favor de las acciones se basa, en última instancia, en el crecimiento de los beneficios, no en las valoraciones. Los indicadores de precio-beneficio, precio-valor en libros y prima de riesgo son medidas estáticas que nos indican si las acciones son baratas o caras basándose únicamente en los beneficios por acción del momento.

Una lectura más útil es considerar las valoraciones como un «listón» que las futuras ganancias corporativas deben superar para justificar los precios actuales de las acciones. Cuando las valoraciones son bajas, es más fácil saltar el obstáculo. Este es el atractivo de comprar acciones baratas, nos ofrecen un mayor margen de error. Sin embargo, quien en el pasado se centró únicamente en bajas valoraciones se perdió periodos de rendimientos bursátiles estelares, por no mencionar que nunca invirtió en empresas como Amazon o Tesla, cuyas valoraciones desafiaron las métricas tradicionales

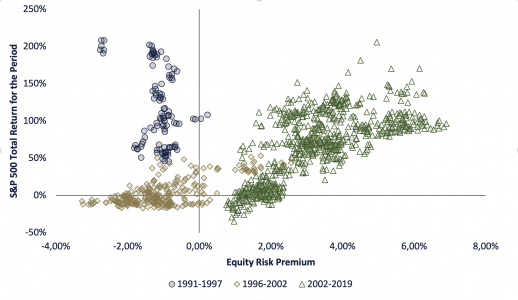

El gráfico a continuación muestra cómo primas de riesgo bajas pueden conducir tanto a excelentes como a pésimas rentabilidades más tarde. Por el contrario, las primas de riesgo altas han sido históricamente una garantía de rendimientos positivos. En cierta manera podríamos estar regresando a una nueva normalidad, saliendo de la zona de confort asociada a tasas ultrabajas, pero lejos de la exuberancia de la era de las puntocom. Esta comparación es particularmente pertinente, porque el potencial transformador de la IA podría ser similar al de Internet.

Independientemente del pivote de la Fed, los tipos de interés van a mantenerse elevados por un tiempo, impactando los costos de endeudamiento gubernamental, corporativo y privado. Este proceso de normalización económica también significa que no podemos confiar infinitamente en la resiliencia del consumidor o en el apoyo fiscal para apuntalar la economía. Estos pueden tornarse en vientos en contra para el crecimiento de las ganancias y la sostenibilidad del ciclo.

Al despedirnos de la era de la pandemia, los inversores no deben olvidar el riesgo siempre presente de «cisnes negros». Las tensiones geopolíticas y las elecciones presidenciales estadounidenses son dos ejemplos prominentes. «Retorno a la Normalidad» fue el lema utilizado por el presidente Warren G. Harding para ganar las elecciones de 1920, cuando el país salía de otra pandemia, la gripe española. A pesar de los paralelismos, la reutilización de este lema por parte de cualquiera de los candidatos actuales podría resultar, como mínimo, altamente controvertida.