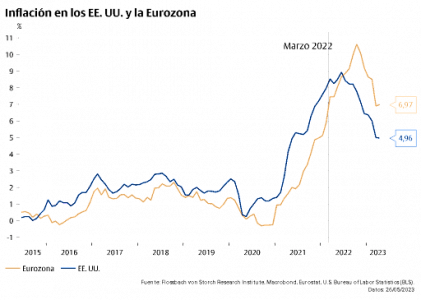

El tigre de la inflación se despertó después de un largo sueño de varias décadas mientras los bancos centrales de las economías más grandes creían que no despertaría. Después de caer en cuenta que no se volvería a dormir por sí solo, los bancos centrales empezaron tardíamente a subir los tipos de interés para intentar controlarlo. Hoy, después de un susto en el sector bancario y de varios reportes con tasas de inflación cada vez menos altas en los Estados Unidos y en la eurozona, la calma pareciera retornar. La recuperación en los índices de las mayores bolsas sugiere que para los mercados lo peor ya pasó. ¿Qué tan plausible es esta narrativa? ¿De verdad ha sido controlada la inflación? A continuación, algunos factores a favor y en contra.

1.- A favor: Los factores que desataron la inflación se han normalizado.

La contribución más importante al retorno de la inflación surgió de la oferta. Tanto en los EE. UU. como en la eurozona, los cuellos de botella en las cadenas de suministro impulsaron los precios de muchos bienes de consumo. Al mismo tiempo, los precios de las materias primas y de la energía también aumentaban. El inicio de la guerra en Ucrania empujó los precios del gas y el petróleo aún más llevando las tasas de inflación a niveles no vistos desde los años 70.

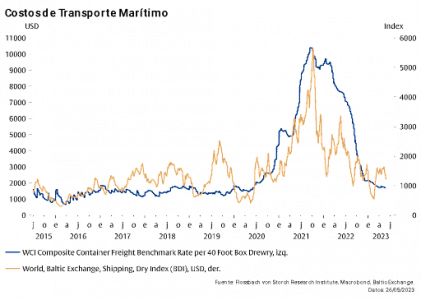

Estos mismos precios han cedido en los últimos meses. Los costos del transporte marítimo de bienes, por ejemplo, se han reducido a los niveles pre-pandemia. Con los cuellos de botella en las cadenas de suministro disueltos y los precios de la energía a la baja a pesar de la guerra, la presión inflacionaria del lado de la oferta pareciera haberse desvanecido.

2.- En contra: La presión inflacionista está en otros sectores

2.- En contra: La presión inflacionista está en otros sectores

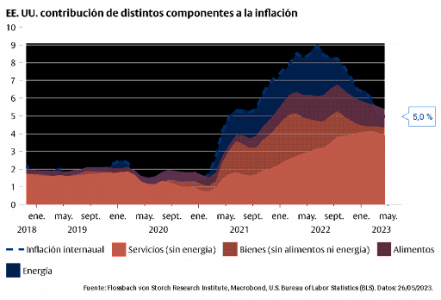

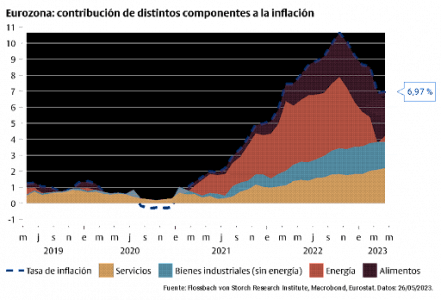

Sin embargo, el aumento en la inflación no se quedó en las materias primas y los bienes de consumo. En los EE. UU. los precios de los servicios han aumentado constantemente y hoy son el principal contribuidor a la inflación. En la eurozona aumenta la presión inflacionaria en los servicios y en los precios de los alimentos. Los salarios también han aumentado tanto en la Eurozona como en los EE. UU. Hasta ahora no se ve que los precios de los servicios y los salarios, que son poco flexibles a la baja, vayan a ceder. La presión inflacionista se transmitió de las materias primas y los bienes de consumo a los servicios y los alimentos.

3.- A favor: La desaceleración del crédito y de la economía

3.- A favor: La desaceleración del crédito y de la economía

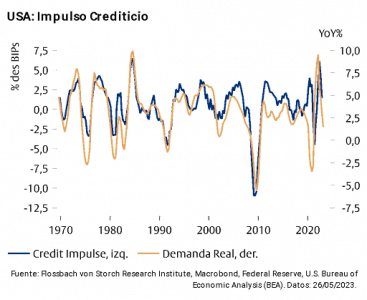

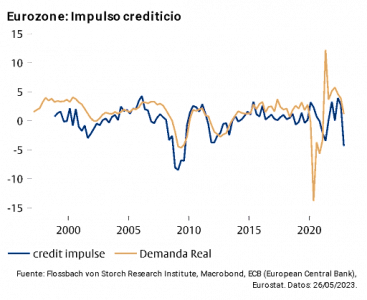

La política monetaria se transfiere a través del sector financiero a la economía real con un rezago de algunos meses. El aumento en los tipos de interés de referencia de los bancos centrales encarece el crédito lo que disminuye la demanda. Históricamente el impulso crediticio, el cambio en el flujo de crédito del sector financiero al sector privado, ha sido un buen indicador de la demanda real.

En EE.UU. el flujo de crédito ha disminuido considerablemente y en la eurozona ha alcanzado niveles no vistos desde la crisis financiera de 2007/2008. Los datos más recientes de crecimiento del PIB para la zona del euro, según los cuales Alemania tuvo una disminución del PIB en dos trimestres consecutivos, parecen confirmar que la demanda ha disminuido y una recesión está cerca. Der ser así, la presión inflacionaria podría disminuir gracias a una disminución en la demanda agregada.

4.- En contra: el efecto base.

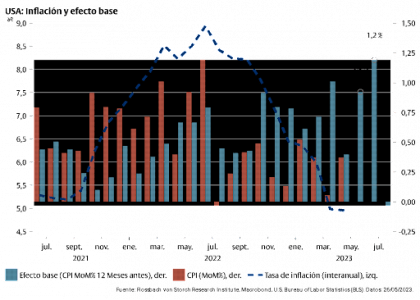

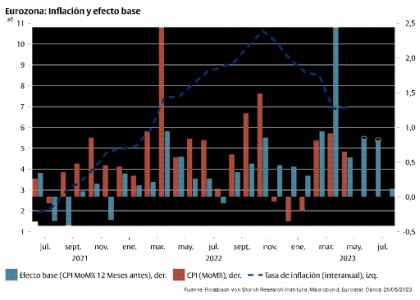

La reducción de la tasa de inflación que hemos visto en los últimos meses es en parte una ilusión óptica. La tasa de inflación interanual, la que se observa y discute más comúnmente, sube o baja dependiendo de lo que haya pasado con la inflación el año anterior. La tasa de inflación interanual sólo puede mantenerse al mismo nivel si el índice de precios aumenta en la misma magnitud que doce meses atrás.

En la primera mitad de 2022 vimos aumentos drásticos en el índice de precios como consecuencia del aumento en los precios de la energía y las materias primas causados la guerra. Por ende, un aumento alto, pero menos fuerte trae como consecuencia una reducción de la tasa de inflación interanual, así la presión inflacionaria siga alta.

En las gráficas a continuación se puede observar el efecto base. La línea azul es la tasa de inflación interanual. Las barras rojas son los cambios mensuales del índice de precios. Las barras azules son los cambios mensuales del índice de precios, doce meses antes, es decir el efecto base. La línea azul baja si las barras azules son mayores que las rojas, es decir, si el efecto base es mayor. No importa si el cambio mensual en la inflación fue alto en términos absolutos. Si fue menos alto que doce meses atrás, la tasa de inflación interanual se reducirá.

Desde finales del año pasado la presión inflacionaria se ha mantenido (barras rojas), pero, como ha sido menos fuerte que doce meses atrás, la tasa de inflación se ha reducido. Esta reducción, sin embargo, crea la ilusión óptica de una inflación que cae decisivamente, mientras el efecto base es el verdadero factor determinante.

5.- En contra: La base monetaria

5.- En contra: La base monetaria

La inflación no sería posible sin una expansión monetaria que permitiera un aumento generalizado en los precios. Sin expansión monetaria, un aumento en los precios de la energía, por ejemplo, llevaría a un reajuste en la demanda tanto de energía como de otros bienes de acuerdo con la restricción presupuestal de cada quién. Los precios relativos se ajustarían haciendo que unos precios suban y otros bajen y la inflación se mantendría estable.

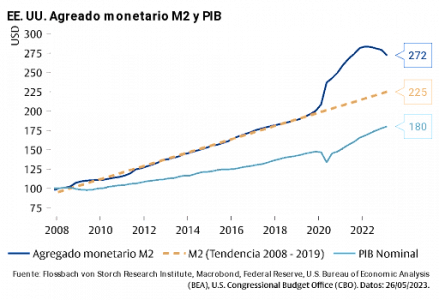

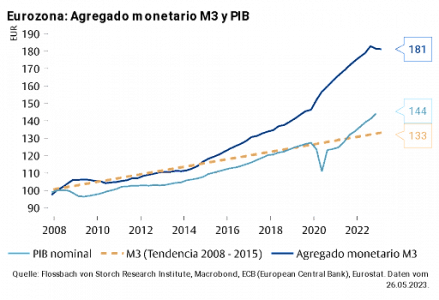

La agresiva expansión monetaria y los paquetes fiscales de ayuda con el comienzo de la pandemia en 2020 crearon el espacio monetario que hicieron posible el posterior incremento en la inflación. Como las personas estaban confinadas en sus casas, las cadenas de suministros estaban bloqueadas y especialmente el sector servicios estaba inactivo, este dinero fluyó a los mercados financieros y se acumuló en las cuentas de ahorros.

Con el fin de la pandemia y la reactivación del consumo, los ahorros encontraron su camino a la economía real, el gasto retornó y los precios empezaron a llenar el espacio monetario que los bancos centrales habían creado. La reducción de la base monetaria empezó tardíamente y aún no se ajusta del todo. Esto quiere decir que, en términos monetarios, los precios aún tienen espacio para aumentar.

Conclusión

En balance, la normalización de los precios de la energía y los bienes de consumo, así como la desaceleración del flujo de crédito hacen pensar que la inflación está cediendo. Sin embargo, el aumento en los precios de los servicios y los alimentos, el efecto base y el espacio monetario creado por los bancos centrales sugieren que la presión inflacionista sigue alta. Cada inversor ponderará los argumentos y se posicionará según lo que crea más plausible. Yo tiendo a darle más peso a los argumentos en contra. Pero lo que realmente importa, es qué piensan los bancos centrales.

En las próximas semanas nos darán a conocer si creen que el tigre de la inflación en realidad pronto dormirá nuevamente o si los tipos de interés deben seguir subiendo. De su decisión dependerá qué camino tomen los mercados el resto del año.

Tribuna de Pablo Duarte, analista senior del Instituto de Investigación Flossbach von Storch.