China no es solo la segunda mayor economía del mundo, sino también el segundo mayor mercado de bonos (1). No es de extrañar que cuando China estornuda, los inversores en bonos emergentes se pongan nerviosos. Pero creemos que no hay que dejarse llevar por el pánico, por tres razones clave.

Para empezar, las perspectivas económicas de China no son tan difíciles como parecen a primera vista.

Aunque el sector inmobiliario sigue siendo débil, hay algunos puntos brillantes en otros sectores. El turismo nacional es ahora más alto que antes del coronavirus, y el turismo hacia el exterior ha recuperado más del 50% de los niveles de 2019 (lo que también beneficia al resto de Asia emergente, como Macao, Hong Kong y Tailandia). En general, el sector servicios está resistiendo bien y la inversión pública es fuerte.

Las autoridades chinas también han sido proactivas a la hora de apuntalar el crecimiento. Han reducido las tasas de interés y han apoyado al sector inmobiliario. Las tasas hipotecarias se han reducido en 150 puntos básicos desde el máximo y esto tiende a repercutir en los prestatarios con retraso, por lo que los beneficios aún no se han materializado en gran medida. En la reciente reunión del Politburó, las autoridades se comprometieron a intensificar las medidas anticíclicas, que podrían incluir planes de ayuda a jóvenes demandantes de empleo y la flexibilización de las restricciones de compra para apoyar al sector inmobiliario. La reunión del Politburó omitió la frase «la vivienda es para vivir, no para especular», una señal importante.

Los economistas han rebajado recientemente las previsiones de crecimiento de China para 2023, con unas expectativas de consenso que convergen hacia la previsión oficial del 5%. Aunque esta cifra es inferior a las expectativas iniciales (de alrededor del 6% tras un fuerte repunte en el primer trimestre), sigue siendo una mejora notable en comparación con el año pasado.

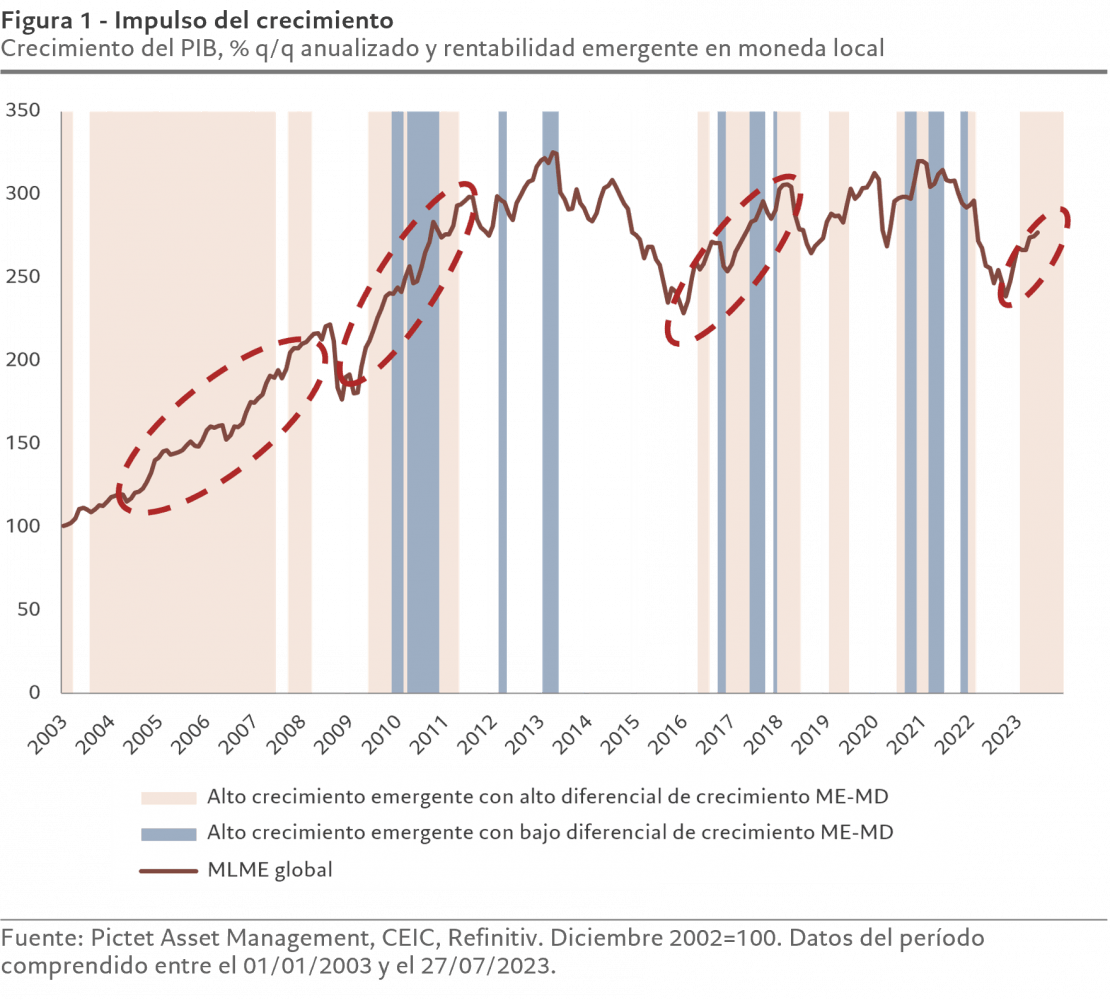

Esto, a su vez, debería ayudar a los mercados emergentes en general a mantener un atractivo diferencial de crecimiento en relación con sus homólogos desarrollados, en beneficio de los bonos soberanos y corporativos emergentes.

Observamos un diferencial de crecimiento de 4 puntos porcentuales para este año y el próximo. Se trata de un margen considerable y, por tanto, aunque el crecimiento de China no alcance las expectativas actuales, el diferencial de crecimiento entre los mercados emergentes y los países desarrollados seguiría siendo significativo.

Nuestro análisis muestra que, históricamente, esta diferencia se ha visto acompañada por la apreciación de las divisas emergentes frente al dólar estadounidense y la rentabilidad superior general de los activos emergentes (véase el Gráfico 1).

Dominio desvanecido

En segundo lugar, aunque China es claramente una parte muy importante del universo emergente, su dominio no es tan fuerte como antes. El destino de otros mercados emergentes se ha desvinculado del de China en los últimos años en términos de rentabilidad macroeconómica y de las clases de activos.

Los diferentes enfoques de los confinamientos por la COVID-19 y las respuestas políticas han dado lugar a trayectorias divergentes para el crecimiento, las tasas y la inflación. China se confinó más severamente que muchos otros países. Por lo tanto, solo ahora se está recuperando económicamente y no ha experimentado el fuerte aumento de la inflación que se observa en casi todo el mundo, en diferentes grados.

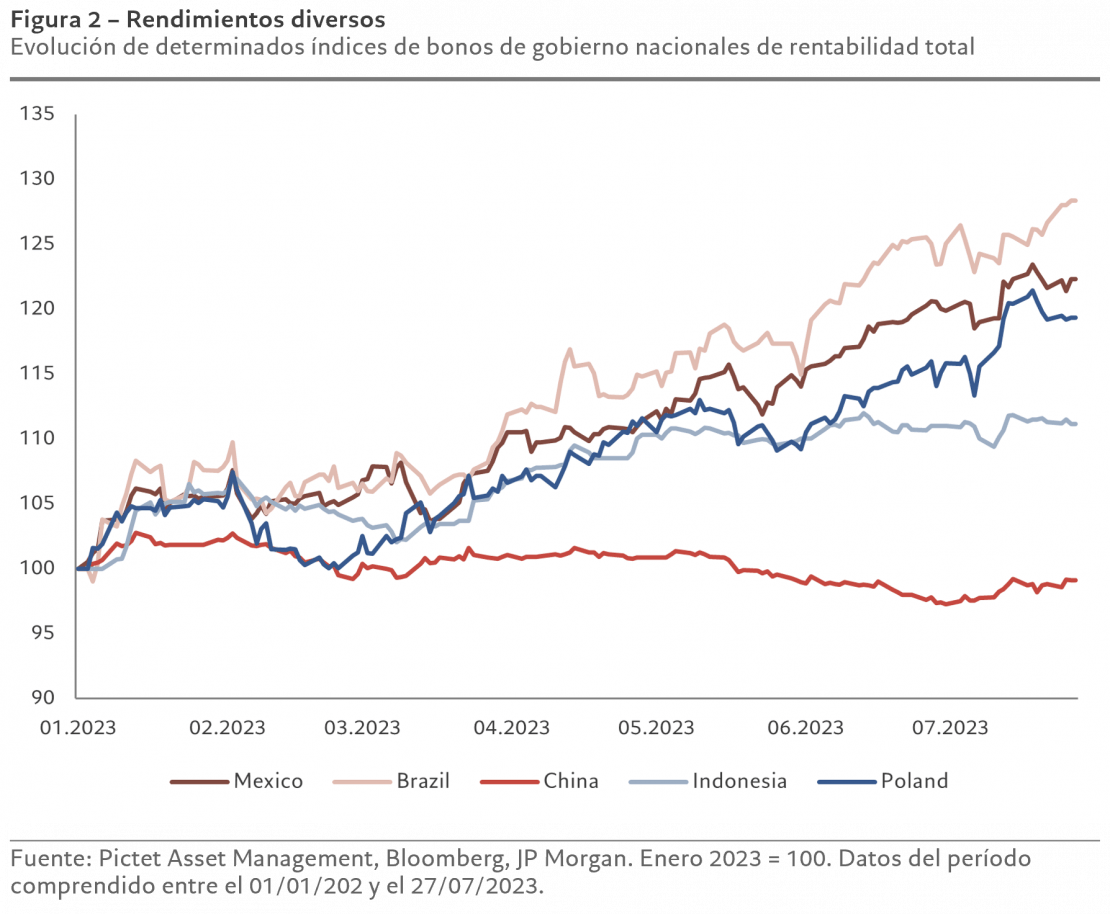

Mientras que otros bancos centrales de los mercados emergentes, especialmente en Latinoamérica, han subido las tasas de interés de forma proactiva en los últimos dos años, el Banco Popular de China ha mantenido una senda de relajación para respaldar el crecimiento. Ahora, otros bancos centrales de mercados emergentes se preparan para flexibilizar su política monetaria, lo que podría suponer un enorme impulso para sus mercados de deuda local. Los activos chinos no recibirán un impulso tan marginal ya que el Banco Popular de China ya está en modo de flexibilización, aunque su postura monetaria actual debería ser ligeramente positiva en lugar de un obstáculo para el tema general de la flexibilización monetaria emergente.

La divergencia también subraya la menor dependencia de otras economías emergentes en China a través del vínculo de los precios de las materias primas. En la década de 2000, la demanda china de materias primas supuso un gran impulso para los países en desarrollo, dado el predominio de los exportadores de materias primas en el universo emergente en aquel momento. Sin embargo, hoy en día, los mercados emergentes son un grupo mucho más diverso y tienen una proporción mucho más equilibrada de exportadores e importadores de materias primas. Por lo tanto, la falta de demanda actual de materias primas por parte de China es mucho menos problemática para el resto de los mercados emergentes de lo que habría sido hace 10 o 20 años.

En tercer lugar, observamos algunos avances muy positivos en todos los países en desarrollo, que dan lugar a oportunidades de inversión potencialmente gratificantes.

México se está beneficiando de las empresas que están acercando su producción al mercado estadounidense. Las tasas de inmuebles vacíos han disminuido significativamente en las principales ciudades mexicanas, mientras que las demandas de alquiler están aumentando. En general, esperamos que el traslado de la producción a países cercanos impulse las exportaciones mexicanas en casi un 3% del PIB a través de oportunidades a corto y medio plazo.

En otros países latinoamericanos se aprecian tendencias similares. Parte de esta inversión se está desviando de China debido a las tensiones geopolíticas entre Washington y Pekín. Por tanto, la pérdida de China será la ganancia de otras economías emergentes.

India e Indonesia, por su parte, registran una mejora en el crecimiento económico, impulsado en gran medida por el mercado interno. Esto augura grandes expectativas no solo para la deuda soberana, sino también para el crédito en algunos sectores. A nuestros equipos de crédito emergente les gusta especialmente las empresas de energía verde de esta región, así como las infraestructuras y el transporte de la India y las empresas de consumo de Indonesia. El sector financiero debería registrar buenos resultados, ya que un fuerte crecimiento económico se traduce en un aumento de los préstamos.

También observamos una evolución positiva en algunos mercados fronterizos. Las autoridades nigerianas han armonizado recientemente la infinidad de tipos de cambio del país, lo que indica una evolución hacia una política monetaria más centrada y previsible y un régimen monetario no intervencionista. También han reducido las costosas subvenciones de combustible, lo que aumenta la posibilidad de una mejora de los saldos fiscales de Nigeria, lo que a su vez debería aumentar la confianza de los inversores y las entradas de capital en el país.

Zambia, por su parte, ha logrado un innovador acuerdo de refinanciación de deuda y se espera que Ghana siga su ejemplo. Por ahora, creemos que algunas de estas oportunidades son más atractivas que las que se ofrecen en China, donde varias de nuestras carteras se posicionan de forma más neutral. No obstante, creemos que, a medio plazo, China sigue siendo una parte importante de una cartera diversificada en mercados emergentes; su gran economía nacional le permite elaborar políticas a medida no correlacionadas con la evolución en otros lugares del mundo.

Actualmente, en China nos gusta el sector tecnológico. Recientemente, se han dado señales políticas mucho más amistosas tras tres años de normas restrictivas. Por el contrario, seguimos siendo prudentes sobre el sector inmobiliario. En general, creemos que la desaceleración de China es manejable, especialmente porque ya ha provocado un mayor apoyo de las autoridades, y es probable que el nivel mínimo quede atrás en el segundo trimestre. Las perspectivas para la deuda emergente siguen siendo sólidas, con algunas oportunidades atractivas dentro de China y muchas más fuera de ella.

(1) Pictet Asset Management, Perspectivas de la economía mundial del FMI, octubre de 2020.

(2) Al 24.07.2023.

Artículo de opinión de Sabrina Jacobs, Gestora senior de carteras de clientes de Pictet Asset Management, y Echo Chen, Analista de inversiones de Pictet Asset Management.

Este material va dirigido exclusivamente a inversores profesionales. Sin embargo, no deberá ser distribuido a ninguna persona o entidad que sea ciudadano o residente de cualquier lugar, estado, país o jurisdicción en el que dicha distribución, publicación o uso sea contrario a sus leyes o normativas.

La información, las opiniones y las estimaciones expresadas en este documento reflejan un juicio emitido en su fecha original de publicación y pueden verse afectadas por riesgos e incertidumbres que podrían hacer que los resultados reales sean sustancialmente diferentes de los presentados en el presente documento.

La información y los datos presentados en este documento no deben considerarse una oferta o incitación para comprar, vender o suscribir valores o instrumentos o servicios financieros.

La información utilizada para la elaboración del presente documento se basa en fuentes que consideramos fiables, pero no se hace ninguna manifestación ni se da ninguna garantía en cuanto a la exactitud o integridad de dichas fuentes. Cualquier opinión, estimación o previsión puede modificarse en cualquier momento sin previo aviso. Los inversores deben leer el folleto o el memorándum de oferta antes de invertir en cualquier fondo gestionado por Pictet. El tratamiento fiscal depende de las circunstancias individuales de cada inversor y puede cambiar en el futuro. Las rentabilidades pasadas no son indicativas de rentabilidades futuras. El valor de las inversiones, así como la renta que generen, puede disminuir o aumentar y no está garantizado. Es posible que usted no recupere el importe inicialmente invertido.

Este documento ha sido publicado en Suiza por Pictet Asset Management SA y en el resto del mundo por Pictet Asset Management (Europe) SA, y no podrá reproducirse ni distribuirse, ni parcialmente ni en su totalidad, sin su autorización previa.