En la década de los 60, existía una fuerte creencia sobre la forma correcta de evaluar el riesgo/rentabilidad al realizar la selección de títulos en carteras de renta variable (CAPM: Capital Asset Pricing Model de “William Sharpe”). Sin embargo, tres décadas más tarde, un estudio particular y bien conocido (Fama y French) demostró que estaba completamente equivocado. Contrariamente a la creencia original, donde un mayor riesgo implicaba una mayor rentabilidad, este aclamado estudio demostró lo contrario: había una anomalía en el mercado, pues era posible encontrar empresas con menor riesgo/beta y con una rentabilidad similar o mayor.

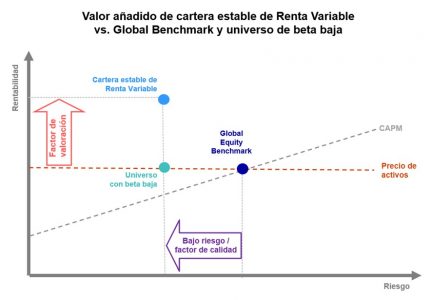

Como se ilustra en el gráfico siguiente, hay empresas en el universo de renta variable, que tienden a operar, desplegar y hacer crecer su capital de forma conservadora. Este tipo de empresas tienen por naturaleza fundamentales menos volátiles (precio, beneficios, dividendos, flujos de caja, EBITDA), generando resultados económicos estables a largo plazo y, por lo tanto, ofreciendo mayores rentabilidades ajustadas al riesgo en comparación con otras estrategias del mercado de valores (Global Equity Benchmark: MSCI World Index):

Pero sabiendo que esta anomalía existe, es justo preguntarse: ¿por qué los gestores de cartera y los inversores parecen tener poco interés en las acciones de bajo riesgo? Bueno, hay varias formas de responder a esta pregunta, pero sólo por poner las cosas en perspectiva es sorprendente ver que al buscar en Google “Baja volatilidad”, se proporcionan más de 115 millones de resultados. Sin embargo, cuando se compara con otros estilos/factores como el Value y el Growth, es aún más sorprendente observar relativamente cómo de desconocido es este factor sistemático tan respaldado académicamente.

Ahora, dejando esto de lado y volviendo a la construcción tradicional de carteras, la respuesta básicamente radica en la selección de títulos realizada por los gestores. De hecho, suelen seleccionar acciones dentro de un universo de inversión que se limita a las empresas disponibles en un índice de referencia específico. Además, en aquellos casos en los que deciden invertir fuera del benchmark, es porque detrás hay historias extraordinariamente buenas (Tesla, Amazon, Netflix…),[1] lo que suele implicar un mayor nivel de riesgo con la esperanza de un crecimiento por encima de la media. Desde este punto de vista, las acciones de bajo riesgo se perciben a menudo como poco atractivas y, por lo tanto, tienden a pasarse por alto, lo que a menudo conduce a valoraciones más bajas.

Al igual que el viejo y famoso cuento “La tortuga y la liebre” nos enseñó, la consistencia a largo plazo también importa en el ámbito de las inversiones. Desde una perspectiva a largo plazo, la inversión en renta variable no es sólo una elección binaria entre Value y Growth. Esto está respaldado empíricamente y académicamente, demostrándose como de complicado es acertar el mejor momento para posicionarse por estilos dentro de la renta variable, como Growth o Value. Más allá de estos dos estilos, los inversores tienen más herramientas para mejorar los perfiles de rentabilidad-riesgo de sus carteras. Si bien la investigación de Fama & French abarcó un período histórico que se extiende desde 1928 hasta 2003, los datos recientes indican que esta anomalía todavía persiste en los mercados de renta variable globales a día de hoy. A partir de estos resultados, durante casi 2 décadas, el Multi-Assets Team de Nordea ha estado siguiendo un proceso de inversión (ilustrado en el gráfico previo) que tiene como objetivo identificar este segmento específico del mercado de renta variable mezclando diferentes factores (Bajo riesgo, Alta calidad y Value).

La estrategia de Nordea Global Stable Equity invierte en acciones estables mundiales, las cuales suelen ser menos sensibles económicamente que el mercado en general, ya que las empresas seleccionadas ofrecen productos o servicios en gran medida esenciales para el consumo diario (desde alimentos básicos y cuidado personal hasta la provisión de servicios públicos y muchos bienes y servicios de tecnología). Si bien estas empresas disfrutan de una demanda consistente y resiliente a lo largo de un ciclo económico, es vital identificar empresas capaces de complementar la demanda constante con un fuerte poder de fijación de precios. Esto es particularmente importante en un entorno inflacionario, como el que estamos atravesando actualmente. Además, es crucial dirigirse a empresas con balances sólidos (es decir, calidad en sus fundamentales), lo que puede garantizar que el crecimiento de las ventas se traduzca en un crecimiento de los beneficios (crecimiento rentable). Por último, pero no menos importante, una valoración razonable es algo que hay que vigilar de cerca, especialmente después de la significativa caída que presenciamos en las acciones durante 2022, cuando los tipos de interés se incrementaron. Aquellos segmentos de mercado que tienen valoraciones más altas son los que más sufren con las subidas de los tipos de interés.

En general, las empresas estables a nivel mundial ofrecen un elemento de protección contra la inflación, sin ser altamente cíclicas, con menos sensibilidad a los tipos de interés, así como menos vulnerables a los riesgos de recesión/menor crecimiento económico. Por lo tanto, estas características resilientes se traducen en una menor volatilidad, beta y drawdowns. De hecho, al comparar el rendimiento histórico con otras estrategias de renta variable global, existe un patrón claro de mayor nivel de estabilidad y consistencia (rentabilidad ajustada por riesgo).

En resumen, una mayor protección a la baja y el efecto compuesto han demostrado ofrecer una solución única para los inversores a largo plazo.

Tribuna de opinión de Claus Vorm, gestor de la estrategia Global Stable Equity de Nordea.

1 La referencia a las empresas u otras inversiones mencionadas en este documento no debe interpretarse como una recomendación al inversor para comprar o vender lo mismo, sino que se incluye a efectos ilustrativos.

Nordea Asset Management es el nombre funcional del negocio de gestión de activos que llevan a cabo las entidades jurídicas, Nordea Investment Funds S.A. y Nordea Investment Management AB («Entidades Legales») y sus sucursales y filiales. El presente documento es material publicitario y está destinado a proporcionar información sobre las capacidades específicas de Nordea. El presente documento (cualquier opinión u opiniones expresadas) no representa asesoramiento de inversión, y no constituye una recomendación para invertir en cualquier producto financiero, estructura o instrumento de inversión ni para formalizar o liquidar cualquier transacción ni participar en alguna estrategia de negociación en particular. Este documento no es una oferta de compra o venta, ni una solicitud de una oferta para comprar o vender ningún valor o instrumento o participar en cualquier estrategia comercial. Dicha oferta solo podrá efectuarse mediante un memorándum de oferta o cualquier otro acuerdo contractual similar. Documento publicado y creado por las Entidades Legales adheridas a Nordea Asset Management. Este documento no podrá copiarse ni distribuirse sin consentimiento previo. © Las Entidades Legales adheridas a Nordea Asset Management y cualquiera de sus sucursales y/o filiales de las Entidades Legales.

.