Las elecciones presidenciales estadounidenses son un acontecimiento altamente publicitado, teniendo lugar cada cuatro años a comienzos de noviembre. El día de las elecciones está fijado en el martes siguiente al primer lunes de noviembre en los años bisiestos. Este año, se celebrará el hoy, martes 5 de noviembre.

Aunque el proceso electoral a la presidencia de EE.UU. es de mayor interés, el de las dos cámaras del Congreso de EE.UU. no tienen la misma cobertura mediática. Los 435 miembros de la Cámara de Representantes (que representan proporcionalmente a la población estadounidense) tienen mandatos de dos años, mientras que los 100 miembros del Senado (dos por cada estado) cumplen mandatos de seis años. Cada noviembre en años pares, se elige a toda la Cámara de Representantes junto con aproximadamente un tercio del Senado.

Así, hoy los estadounidenses no solo elegirán a su presidente, sino—como cada dos años—también a todos los miembros de la Cámara de Representantes y a un tercio del Senado.

Aunque las elecciones presidenciales suelen acaparar la atención, las elecciones para la Cámara de Representantes y el Senado son igualmente cruciales, ya que determinan el equilibrio de poder en el Congreso, influyendo en la legislación, la dirección de las políticas y la capacidad de controlar o respaldar la agenda del presidente.

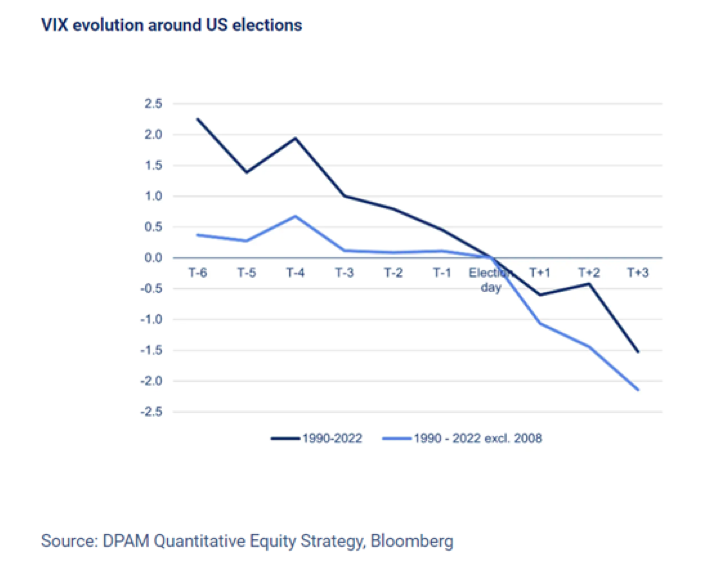

En este contexto, probamos la hipótesis de que el riesgo disminuye después de las elecciones, lo que proporciona un impulso a los activos de riesgo. Para probar esta hipótesis, analizamos la evolución del índice VIX, un indicador prospectivo de riesgo para las acciones de EE.UU. que calcula continuamente la volatilidad esperada del mercado. Esta métrica existe desde el inicio de 1990 y, dado que las elecciones ocurren cada dos años, esto nos proporciona 17 elecciones en nuestra muestra.

Con tanto en juego, ponemos a prueba la hipótesis de que el riesgo se reduce después de que las elecciones hayan tenido lugar, otorgando un impulso a los activos de riesgo. Para comprobarlo, miramos la evolución del índice VIX, un indicador de riesgo prospectivo para las acciones estadounidenses que de manera continua pone precio a la volatilidad esperada del mercado. Este indicador ha existido desde comienzos de 1990 y, puesto que las elecciones ocurren cada dos años, esto nos da 17 elecciones para nuestra muestra.

Tal y como ilustra el siguiente gráfico, encontramos un descenso estadísticamente significativo en el VIX en los 3 días posteriores a las elecciones de Estados Unidos. El año 2008 merece especial mención, cuando las elecciones se celebraron cerca del punto álgido de la Gran Crisis Financiera. Excluir este periodo tan turbulento de la muestra, hace que el descenso medio del VIX tras las elecciones sea más suave, y su importancia estadística aumente (valor p de 6% a 0,6&).

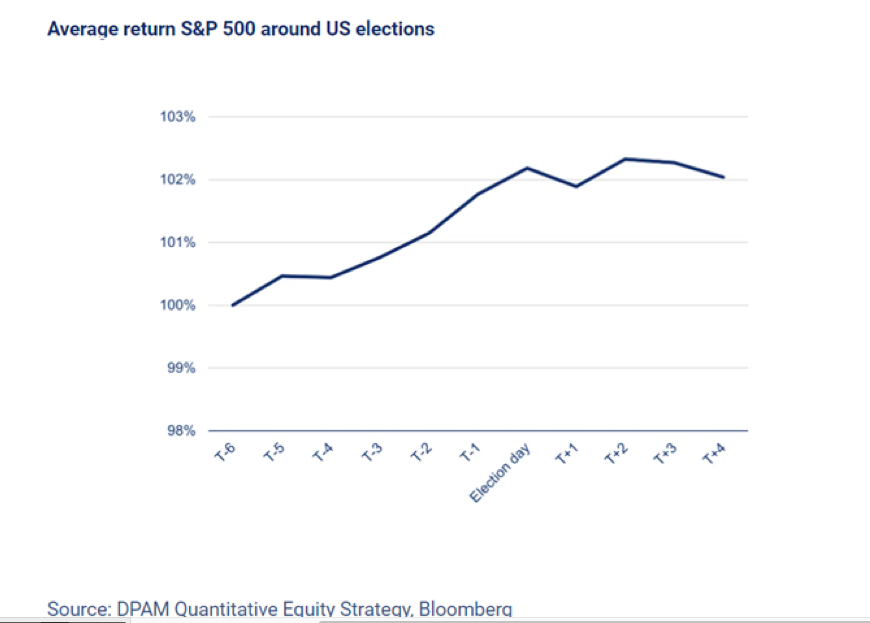

De modo que, ¿pueden beneficiarse los inversores de capital de esta reducción del riesgo? Para responder esta pregunta, investigamos la rentabilidad media del S&P 500 en torno al día de las elecciones de Estados Unidos, comenzando en 1928, dándonos 48 elecciones en nuestra muestra.

En el siguiente gráfico se muestra que los inversores de capital se anticiparon a la reducción de riesgo derivada de las elecciones estadounidenses. De media, el S&P 500 subió un 2,2% los seis días previos a las elecciones. En otras palabras, esto supone un retorno anual de 156,4%, lo que es significativo no solo desde un punto de vista económico, sino también estadístico. Las probabilidades están también a su favor, ya que el mercado aumentó un 83,3% del tiempo en este periodo.

¡Centrados solo en los años con elecciones presidenciales, la rentabilidad se incrementa 2,5%, correspondiente al 190% de rentabilidad anualizada!

A diferencia del periodo preelectoral, no ha habido históricamente una rentabilidad significativa en los días posteriores a las elecciones. Así que no llegues tarde. ¡No esperes a que las elecciones en EE.UU. aporten más claridad!

Tribuna Carl Van Nieuwerburgh, especialista en estrategia cuantitativa de renta variable en DPAM.

Por Carlos Ruiz de Antequera

Por Carlos Ruiz de Antequera