El mercado de bonos actual ofrece a los inversores un conjunto excepcional de oportunidades que se adaptan a una amplia gama de objetivos para una cartera. Si bien los tipos han subido a lo largo de la curva en numerosos mercados, los tipos han subido principalmente en la parte corta. Por ello, nuestros gestores de inversión describen distintas estrategias para conseguir o bien mayores niveles de rentas recurrentes o bien una revalorización del capital durante esta inusual inversión de la curva, que ha dado lugar a la mayor variedad de opciones atractivas vista en años.

La duración intermedia resulta atractiva tras el pivot de la política monetaria de la Fed

En Estados Unidos, la Reserva Federal ha dado indicios de un giro planificado en su política. Históricamente, un período de bajadas de tipos ha sido un momento atractivo para aumentar la duración de las asignaciones a renta fija. Si los tipos bajan, creemos que la renta fija de alta calidad de duración intermedia podría generar retornos totales sustancialmente mayores que las tires actuales. En los últimos cinco ciclos de ajuste de la Reserva Federal, los índices de renta fija de alta calidad han quedado por delante del índice Bloomberg U.S. Aggregate para bonos a corto plazo y efectivo en los periodos de uno y tres años posteriores a la última subida de tipos, en algunos casos, por márgenes significativos. Por ello, los inversores deberían considerar medidas para reducir su efectivo y equivalentes de efectivo, ampliar la duración de su cartera y asegurar las tires. Una parte importante de las perspectivas del mercado de bonos dependerá de cómo los cambios en la política monetaria se ajusten o no a las expectativas que descuentan los inversores. También estaremos atentos a las decisiones posiblemente divergentes de los bancos centrales de diferentes regiones de todo el mundo.

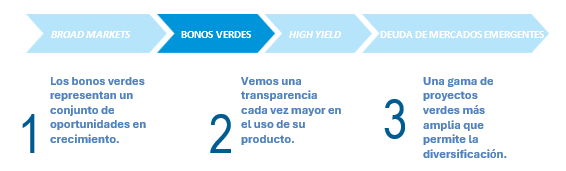

La inversión sostenible alcanzando una masa crítica

Con una oferta constante de bonos etiquetados como ‘verdes’, ‘sociales’, ‘sostenibles’ y ‘vinculados a la sostenibilidad‘, que han acumulado alrededor de 4 billones de dólares en valor a escala global, los inversores sostenibles pueden acceder a un universo que ha alcanzado una masa crítica, mayor liquidez y menores compensaciones de precios en comparación con los bonos convencionales en las iniciales etapas de desarrollo de este segmento. Los gestores de inversiones mejor posicionados para añadir valor son aquellos que pueden realizar investigaciones en profundidad sobre las transacciones para determinar la legitimidad de los reclamos ecológicos y sociales. A su vez, deben también analizar si estos instrumentos financieros pueden contribuir a la descarbonización de un emisor y a otros objetivos de sostenibilidad dentro de este creciente conjunto de oportunidades.

La selección de crédito será el eje central en 2024

El mercado de crédito high yield está avanzando durante los primeros meses de 2024 con la combinación única de una TIR históricamente atractiva, que suele ser un indicativo excelente de la estimación a futuro de los beneficios y un diferencial medio próximo a mínimos de ciclo. Por su parte, sigue habiendo una diversidad razonable de valoraciones entre los emisores del mercado de crédito high yield global. Sin embargo, si bien esta variedad todavía ofrece oportunidades, también exige prudencia, dado el periodo de enorme compresión del último año. Prevemos que las oportunidades y los riesgos idiosincráticos definirán el panorama de 2024, mientras que la capacidad de los inversores para maniobrar activamente en este entorno definirá sus márgenes de éxito».

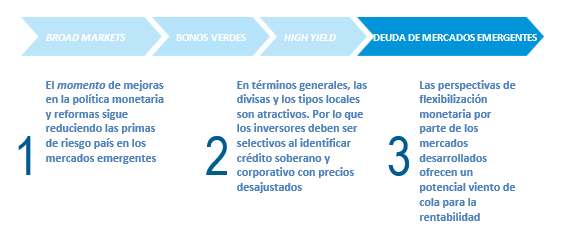

Creemos que la favorable evolución de la deuda de los mercados emergentes que comenzó a finales de 2022 está a punto de acelerarse, impulsada por la mejora en la política monetaria y la continuación de las reformas. El regreso a una política ortodoxa ha sido el tema principal en gran parte de los países al comenzar el año, mientras que multitud de reformas llevadas a cabo con éxito han ampliado el universo de inversión. El anterior ajuste de la política monetaria en la mayoría de los países emergentes hace que los tipos locales sean atractivos, pues los tipos reales siguen siendo altos y la mejora de las perspectivas de crecimiento favorece el riesgo de moneda local. Con respecto a los mercados de crédito, lo mejor para los inversores es ser selectivos, ya que los diferenciales de crédito soberano y corporativo a nivel índice no ofrecen mucho valor. Es probable que la posibilidad de que la política monetaria se flexibilice en los mercados desarrollados respalde esta clase de activo durante la segunda mitad del año.

Tribuna de Vishal Khanduja, Leon Grenyer y Jeffrey Mueller, gestores de carteras de Morgan Stanley IM.

Conozca más sobre Morgan Stanley IM

Fuente de datos: Morgan Stanley Investment Management, a 24 de abril de 2024, a menos que se indique otra cosa.

DEFINICIONES DE ÍNDICES

El índice Bloomberg U.S. Aggregate es un índice no gestionado de bonos nacionales ‘investment grade’, que incluye crédito corporativo, deuda pública y bonos de titulización hipotecaria.

CONSIDERACIONES SOBRE RIESGOS

No existe garantía de que una cartera vaya a alcanzar su objetivo de inversión. Las carteras están expuestas al riesgo de mercado, que es la posibilidad de que los valores de mercado de los títulos de la cartera bajen, por lo que podrían ser inferiores al importe que usted pagó por ellos. Los valores de mercado pueden cambiar a diario por acontecimientos económicos y de otro tipo (por ejemplo, catástrofes naturales, crisis sanitarias, atentados terroristas, conflictos y disturbios) que afecten a mercados, países, compañías o gobiernos. Resulta difícil predecir el momento en que se producirán tales acontecimientos, así como su duración y sus posibles efectos adversos (por ejemplo, para la liquidez de las carteras). En consecuencia, su inversión en esta cartera podrá comportar pérdidas. Tenga en cuenta que esta cartera puede estar sujeta a determinados riesgos adicionales. Los títulos de renta fija están sujetos a la capacidad del emisor de realizar puntualmente los pagos del capital principal y los intereses (riesgo de crédito), a las variaciones de los tipos de interés (riesgo de tipos de interés), a la solvencia del emisor y a la liquidez del mercado en general (riesgo de mercado). En un entorno de subidas de los tipos de interés, los precios de los bonos pueden caer y dar lugar a periodos de volatilidad y a aumentos de los reembolsos en las carteras. En un entorno de caídas de los tipos de interés, la cartera puede generar menos ingresos. Préstamos de tipo variable: Un desequilibrio en la oferta y la demanda en el mercado de renta fija puede conllevar incertidumbre en la valoración y mayor volatilidad, menor liquidez, ampliación de los diferenciales de crédito y falta de transparencia en los precios del mercado. No se formulan garantías de que la liquidación de la garantía que avala una inversión satisfaga la obligación del emisor en caso de impago, o que la garantía pueda liquidarse fácilmente. La capacidad de materializar los beneficios de cualquier garantía puede retrasarse o limitarse. Las inversiones en títulos con calificaciones inferiores a ‘investment grade’ (denominados habitualmente “bonos basura”) están expuestos, en general, a una mayor volatilidad de los precios y a una falta de liquidez más alta que las inversiones en activos con calificaciones mayores.

No existen garantías de que una estrategia de inversión vaya a funcionar en todas las condiciones de mercado, por lo que cada inversor debe evaluar su capacidad para invertir a largo plazo, especialmente en periodos de retrocesos en el mercado.

Una cuenta gestionada por separado podría no ser adecuada para todos los inversores. Las cuentas gestionadas por separado según la estrategia incluyen diversos títulos y no reproducirán necesariamente la rentabilidad de un índice. Antes de invertir, estudie minuciosamente los objetivos de inversión, los riesgos y las comisiones de la estrategia. Se requiere un nivel mínimo de activos. Para obtener información importante sobre los gestores de inversiones, consulte la parte 2 del formulario ADV.

Los puntos de vista y las opiniones y/o los análisis expresados pertenecen al autor o al equipo de inversión en la fecha de elaboración de este documento, podrán variar en cualquier momento sin previo aviso debido a las condiciones del mercado o económicas y podrían no llegar a materializarse. Además, tales opiniones no se actualizarán o revisarán de otro modo con el fin de recoger la información disponible o las circunstancias existentes y los cambios que se produzcan después de la fecha de publicación. Las opiniones expresadas no reflejan las de todo el personal de inversión de Morgan Stanley Investment Management (MSIM) ni los de sus sociedades dependientes o filiales (en conjunto «la firma») y podrían no plasmarse en todos los productos y las estrategias que esta ofrece.

Las previsiones y/o las estimaciones que se facilitan en este documento pueden variar y no llegar a materializarse. La información relativa a rentabilidades de mercado previstas y perspectivas de mercado se basa en los estudios, los análisis y las opiniones de los autores o el equipo de inversión. Estas conclusiones son de naturaleza especulativa, pueden no llegar a producirse y no pretenden predecir la rentabilidad futura de ningún producto o estrategia concretos que ofrece la firma. Los resultados futuros pueden diferir significativamente dependiendo de factores tales como cambios en los títulos, los mercados financieros o las condiciones económicas en general.

Este documento se ha preparado sobre la base de información disponible de forma pública, datos desarrollados internamente y otras fuentes externas consideradas fiables. Sin embargo, no se formula declaración alguna con respecto a su exactitud y la firma no ha buscado verificar de forma independiente la información obtenida de fuentes públicas y de terceros.

Este documento es una comunicación general que no es imparcial y toda la información provista se ha elaborado exclusivamente a efectos ilustrativos y formativos y no constituye una oferta o una recomendación para comprar o vender títulos concretos ni para adoptar una estrategia de inversión determinada. La información recogida en este documento no se ha elaborado atendiendo a las circunstancias particulares de ningún inversor y no constituye asesoramiento de inversiones ni debe interpretarse en modo alguno como asesoramiento fiscal, contable, jurídico o regulatorio. Por consiguiente, antes de tomar una decisión de inversión, los inversores deben consultar a un asesor jurídico y financiero independiente para que les informe sobre las consecuencias fiscales de tal inversión.

Los índices no están gestionados y no incluyen gastos, comisiones o gastos de suscripción. No es posible invertir directamente en un índice. La propiedad intelectual de los índices que se mencionan en este documento (incluidas las marcas comerciales registradas) corresponde al concedente de la licencia correspondiente. Los concedentes de licencia no patrocinan, respaldan, venden ni promocionan en modo alguno ningún producto basado en índices, por lo que no tendrán responsabilidad alguna a este respecto. Este documento no es un producto del departamento de análisis de Morgan Stanley y no debe considerarse un documento de análisis o una recomendación basada en análisis.

La firma no ha autorizado a intermediarios financieros a utilizar y distribuir este documento salvo que su uso o su distribución sean conformes con las disposiciones legislativas y reglamentarias aplicables. Además, los intermediarios financieros deberán comprobar por sí mismos que la información recogida en este documento es adecuada para las personas destinatarias, teniendo en cuenta sus circunstancias y sus objetivos. La firma no será responsable del uso o el uso inapropiado de este documento por cualesquiera tales intermediarios financieros y declina toda responsabilidad al respecto.

Este documento podrá traducirse a otros idiomas. Cuando se haga tal traducción, la versión en inglés se considerará definitiva. En caso de discrepancias entre la versión en inglés y cualquier versión de este documento en otro idioma, prevalecerá la versión en inglés.

La totalidad o parte de este documento no puede ser reproducida, copiada, modificada, utilizada para crear un trabajo derivado, ejecutada, mostrada, publicada, cargada, objeto de licencia, enmarcada, distribuida o transmitida directa o indirectamente ni cualquiera de sus contenidos divulgados a terceros sin el consentimiento expreso por escrito de la firma. Este documento no puede ser objeto de enlace a menos que el hipervínculo sea para uso personal y no comercial. Toda la información que figura en este documento es propia y cuenta con la protección de la legislación sobre derechos de autor y demás leyes aplicables.

DISTRIBUCIÓN

Este documento se dirige exclusivamente a personas que residan en jurisdicciones donde la distribución o la disponibilidad de la información que aquí se recoge no vulneren las leyes o los reglamentos locales y solo se distribuirá entre estas personas.

MSIM, la división de gestión de activos de Morgan Stanley (NYSE: MS), y sus filiales disponen de acuerdos a fin de comercializar los productos y servicios de cada compañía. Cada filial de MSIM está regulada según corresponda en la jurisdicción en la que opera. Las filiales de MSIM son: Eaton Vance Management (International) Limited, Eaton Vance Advisers International Ltd, Calvert Research and Management, Eaton Vance Management, Parametric Portfolio Associates LLC y Atlanta Capital Management LLC.

Este documento lo ha emitido una o más de las siguientes entidades:

EMEA

Este documento se dirige únicamente a clientes profesionales/acreditados.

En la UE, los documentos de MSIM y Eaton Vance los emite MSIM Fund Management (Ireland) Limited (“FMIL”). FMIL está regulada por el Banco Central de Irlanda y está constituida en Irlanda como sociedad de responsabilidad limitada con el número de registro 616661 y tiene su domicilio social en 24-26 City Quay, Dublín 2, DO2 NY19 (Irlanda).

Fuera de la UE, los documentos de MSIM los emite Morgan Stanley Investment Management Limited (MSIM Ltd.), autorizada y regulada por la Autoridad de Conducta Financiera. Inscrita en Inglaterra. Número de registro: 1981121. Domicilio social: 25 Cabot Square, Canary Wharf, Londres E14 4QA.

En Suiza, los documentos de MSIM los emite Morgan Stanley & Co. International plc, London (Zurich Branch). Autorizada y regulada por la Eidgenössische Finanzmarktaufsicht (“FINMA”). Domicilio social: Beethovenstraße 33, 8002 Zúrich (Suiza).

Fuera de Estados Unidos y la UE, los documentos de Eaton Vance los emite Eaton Vance Management (International) Limited («EVMI») 125 Old Broad Street, Londres, EC2N 1AR (Reino Unido), autorizada y regulada en el Reino Unido por la Autoridad de Conducta Financiera.

Italia: MSIM FMIL (Milan Branch) (Sede Secondaria di Milano), Palazzo Serbelloni, Corso Venezia 16, 20121 Milán (Italia). Países Bajos: MSIM FMIL (Amsterdam Branch), Rembrandt Tower, 11th Floor, Amstelplein 1, 1096HA (Países Bajos). Francia: MSIM FMIL (Paris Branch), 61 rue de Monceau 75008 París (Francia). España: MSIM FMIL (Madrid Branch), Calle Serrano 55, 28006, Madrid (España). Alemania: MSIM FMIL Frankfurt Branch, Große Gallusstraße 18, 60312 Fráncfort del Meno (Alemania) (Gattung: Zweigniederlassung (FDI) gem. § 53b KWG). Dinamarca: MSIM FMIL (Copenhagen Branch), Gorrissen Federspiel, Axel Towers, Axeltorv 2, 1609 Copenhague V (Dinamarca).

ORIENTE MEDIO

Dubái: MSIM Ltd (Representative Office, Unit Precinct 3-7th Floor-Unit 701 and 702, Level 7, Gate Precinct Building 3, Dubai International Financial Centre, Dubái, 506501 (Emiratos Árabes Unidos). Teléfono: +97 (0)14 709 7158).

Este documento se distribuye en Dubai International Financial Centre por Morgan Stanley Investment Management Limited (Representative Office), entidad regulada por la Autoridad de servicios financieros de Dubái (“DFSA”). Tiene como único fin su uso por clientes profesionales y contrapartes de mercado. Este documento no tiene como fin su distribución a clientes minoristas, que no deberán basar sus decisiones en la información que aquí se recoge.

Este documento se refiere a un producto financiero que no ha sido regulado ni aprobado de ninguna manera por la DFSA. La DFSA no tiene la responsabilidad de revisar o verificar ningún documento en relación con este producto financiero. Por consiguiente, la DFSA no ha aprobado este documento ni cualquier otro conexo ni ha tomado ninguna medida orientada a verificar la información recogida en este documento, por el que carece de responsabilidad. El producto financiero al que se refiere este documento puede no ser líquido y su reventa o su transmisión pueden estar supeditadas a restricciones. Los inversores potenciales deben llevar a cabo su propio procedimiento de diligencia debida en relación con el producto financiero. Si no comprende el contenido de este documento, consulte a un asesor financiero autorizado.

Estados Unidos

SIN SEGURO DE LA FDIC | SIN GARANTÍA BANCARIA | POSIBLES PÉRDIDAS DE VALOR | SIN LA GARANTÍA DE NINGUNA AGENCIA DEL GOBIERNO FEDERAL | NO ES UN DEPÓSITO

América Latina (Brasil, Chile Colombia, México, Perú y Uruguay)

Este documento se destina a que lo utilicen exclusivamente inversores institucionales o inversores aptos. Toda la información aquí incluida es confidencial y tiene como único fin su uso y su análisis por el destinatario legítimo, que no podrá facilitarse a terceros. Este documento se facilita con fines meramente informativos y no constituye oferta pública, invitación o recomendación para comprar o vender cualquier producto, servicio, valor o estrategia. Las decisiones de invertir solo se deben tomar después de leer la documentación de la estrategia y de llevar a cabo un procedimiento de diligencia debida en profundidad e independiente.

ASIA-PACÍFICO

Hong Kong: Este documento lo difunde Morgan Stanley Asia Limited para utilizarse en Hong Kong y únicamente podrá facilitarse a “inversores profesionales”, según se define este término en la Ordenanza de valores y futuros (Securities and Futures Ordinance) de Hong Kong (capítulo 571). El contenido de este documento no lo ha revisado ni aprobado ninguna autoridad reguladora ni siquiera la Comisión de Valores y Futuros de Hong Kong. En consecuencia, salvo en casos de exención conforme a la legislación pertinente, este documento no podrá emitirse, facilitarse, distribuirse, dirigirse ni ofrecerse al público en Hong Kong. Singapur: Este documento lo difunde Morgan Stanley Investment Management Company y no debe considerarse una invitación de suscripción o adquisición, directa o indirectamente, dirigida al público o a cualquier persona concreta de este en Singapur, salvo a (i) inversores institucionales conforme al artículo 304 del capítulo 289 de la Ley de valores y futuros (Securities and Futures Act, “SFA”) de Singapur; (ii) “personas relevantes” (incluidos inversores acreditados) de conformidad con el artículo 305 de la SFA, y de acuerdo con las condiciones especificadas en el artículo 305 de la SFA; o (iii) de otro modo de conformidad y de acuerdo con las condiciones de cualquier otra disposición aplicable de la SFA. La Autoridad Monetaria de Singapur no ha revisado esta publicación. Australia: Este documento lo facilitan Morgan Stanley Investment Management (Australia) Pty Ltd ABN 22122040037, AFSL n.º 314182 y sus filiales y no constituye oferta de derechos. Morgan Stanley Investment Management (Australia) Pty Limited dispone la prestación de servicios financieros por filiales de MSIM a clientes mayoristas australianos. Solo se ofrecerán derechos en circunstancias en que no se requiera comunicación al respecto con arreglo a la Ley de sociedades (Corporations Act) de 2001 (Cth) (la «Ley de sociedades»). No se pretende que ninguna oferta de derechos constituya una oferta de derechos en circunstancias en que se requiera comunicación conforme a la Ley de sociedades y solo se realizará a personas que reúnan los criterios para ser consideradas «clientes mayoristas» (según la definición que se le atribuye a este término en la Ley de sociedades). Este documento no se depositará ante la Comisión de valores e inversiones de Australia.

Japón

En el caso de los inversores profesionales, este documento se facilita o se distribuye solo con fines informativos. En el caso de aquellas personas que no sean inversores profesionales, este documento se distribuye en relación con el negocio de Morgan Stanley Investment Management (Japan) Co., Ltd. (“MSIMJ”) con respecto a contratos de gestión discrecional de inversiones y contratos de asesoramiento de inversiones. Este documento no se concibe como una recomendación o una invitación para llevar a cabo operaciones ni ofrece ningún instrumento financiero concreto. En virtud de un contrato de gestión de inversiones, con respecto a la gestión de activos de un cliente, el cliente ordena políticas de gestión básicas por adelantado y encarga a MSIMJ que tome todas las decisiones de inversión con base en un análisis del valor de los títulos, entre otros factores, y MSIMJ acepta dicho encargo. El cliente deberá delegar en MSIMJ las facultades necesarias para realizar inversiones. MSIMJ ejerce las facultades delegadas con base en las decisiones de inversión de MSIMJ y el cliente se abstendrá de emitir instrucciones concretas. Todos los beneficios y las pérdidas de inversión pertenecen a los clientes; el capital principal no está garantizado. Antes de invertir, estudie los objetivos de inversión y la naturaleza de los riesgos. Se aplicará una comisión de asesoramiento de inversiones por contratos de asesoramiento de inversiones o contratos de gestión de inversiones, en proporción al plazo del contrato y en función de la cantidad de activos objeto del contrato, multiplicada por cierto tipo (como máximo, del 2,20% anual, impuestos incluidos). En el caso de algunas estrategias, puede aplicarse una comisión de contingencia, además de la comisión que se menciona anteriormente. También puede incurrirse en gastos indirectos, como comisiones de intermediación de valores registrados. Dado que estos gastos y comisiones varían en función del contrato y otros factores, MSIMJ no puede indicar los tipos, los límites máximos, etc. por adelantado. Todos los clientes deben leer minuciosamente los documentos que se facilitan antes de la suscripción de un contrato antes de formalizarlo. Este documento lo distribuye en Japón MSIMJ, sociedad inscrita con el número 410 (Dirección de la oficina financiera local de Kanto (sociedades de instrumentos financieros)), afiliación: Japan Securities Dealers Association, Investment Trusts Association, Japan, Japan Investment Advisers Association y Type II Financial Instruments Firms Association.