Los principales mercados desarrollados corrigieron durante el mes; el índice S&P 500 (TR) (USD) volvió a ser el que peor rentabilidad obtuvo, cayendo un 8,3%, seguido por el MSCI Europe (TR) (EUR) y el MSCI Japan (TR) (JPY), que registraron caídas del 7,7% y del 2,7%, respectivamente1. Aunque el índice MSCI EM (USD) perdió un 6,6%, una excepción notable fue el MSCI China (HKD), que aumentó un 6,7%1. A pesar de ser el sector que mejor rentabilidad obtuvo en meses anteriores, con un -14,2%, el MSCI Energy (USD) representó uno de los sectores con peor rentabilidad este mes1. Aunque la tir del bono del Tesoro de EE. UU. a 10 años se situó por encima del 3% en junio, alcanzando su máximo en el 3.5%2 , volvió a situarse en el 3.01%1 a finales de mes, debido al deterioro de los datos de los consumidores y los indicadores de crecimiento.

Esperamos que la inflación se modere lentamente en los próximos 12 meses. Incluso si la demanda se ralentiza en respuesta a los altos precios como esperamos, en algunos componentes del IPC, como la vivienda, puede resultar mucho más permanente debido al retraso entre el índice y los precios de alquiler. Prevemos que el IPC de alimentos alcanzará su máximo durante el tercer trimestre de 2022.

Seguimos preocupados porque cada vez es más probable que se produzca una recesión, dado que la alta inflación podría forzar un ritmo rápido de subidas de tipos en EE. UU. y Europa, lo que significa un ajuste potencialmente excesivo, especialmente por parte de la Reserva Federal, mientras que al mismo tiempo el crecimiento se debilita. A finales de junio se publicaron datos que indicaban que el consumo de EE. UU. ya estaba en un fuerte descenso. Los bienes duraderos cayeron en mayo un -3.2% intermensual3, el crecimiento de la renta disponible cayó un 0,1% intermensual4. Hasta ahora, las estimaciones de ventas y beneficios en Estados Unidos parecen haber aguantado adecuadamente, pero esta situación podría variar. Los bancos centrales podrían terminar girando hacia una actitud más favorable a finales de 2022.

Implicaciones sobre la inversión

Mantenemos estable nuestra asignación a activos en general, con una asignación baja en renta variable; el mes pasado, destinamos nuestra posición de efectivo a renta fija. Llevamos a cabo diversos cambios tácticos durante el mes, que describimos a continuación:

Acciones A de China

Adoptamos un enfoque positivo hacia las acciones A de China y confiamos en esta clase de acciones, ahora que el país deja atrás los confinamientos. El ritmo de la recuperación del consumo y la inversión privada sigue pareciendo lento. Sin embargo, la economía cuenta con el respaldo de un mayor gasto público en infraestructuras y unas medidas favorables para el mercado residencial. Prevemos que continúen los estímulos fiscales, en combinación con más reducciones de los tipos y del coeficiente de reservas obligatorias para los bancos, pero a un ritmo controlado en comparación con ciclos anteriores para evitar provocar burbujas de activos. Consideramos que las valoraciones parecen razonables, con ratios precio/beneficio (PER) a futuro en torno a su mediana de 10 años5. Pensamos que las acciones chinas pueden rendir mejor con respecto a otras regiones. De hecho, la confianza está repuntando, pues, desde comienzos de año, los northbound flows se han vuelto positivos6.

Acciones globales del sector energético

Aumentamos nuestro sesgo positivo hacia el sector de la energía global. Como ya hemos indicado, es de esperar que los problemas de suministro debidos a la guerra de Rusia y Ucrania mantengan elevados los precios de la energía, y las tendencias estructurales, como la escasa inversión de las energéticas con capacidad de producción y refinado, deberían brindar un mayor respaldo. Fijándonos en recesiones pasadas, prevemos que, si avanzamos hacia un entorno recesivo, cualquier obstáculo a la demanda se vea compensado por los problemas de suministro en Rusia y una demanda acumulada residual según la economía global concluya su reapertura durante el verano. Los precios del petróleo por lo general han ido subiendo a pesar de los confinamientos decretados en China. Sin embargo, dada la reapertura de China actual, creemos que este extremo y una demanda acumulada residual deberían compensar los efectos que puedan derivarse de la ralentización del crecimiento.

Deuda pública

Deuda pública italiana

Iniciamos una posición de infraponderación en deuda pública italiana y compramos bonos alemanes y deuda pública francesa, permaneciendo neutrales en estas dos últimas. Consideramos que los riesgos para los diferenciales de la deuda pública italiana presentan un sesgo a la baja. El anuncio de que el Banco Central Europeo (BCE) está diseñando un mecanismo contra la fragmentación llevó a un estrechamiento significativo de los diferenciales y es de esperar que permita al organismo elevar los tipos más rápidamente en caso necesario, con un menor temor a causar otro aumento de la volatilidad de los diferenciales de la deuda periférica. Sin embargo, dado que todavía se está elaborando la estructura del sistema contra la fragmentación, es probable que se dé volatilidad justo cuando el BCE se disponga a subir los tipos. Todavía es probable que esta evolución presione los diferenciales al alza y pensamos que el BCE permitiría una ampliación paulatina de los diferenciales en reflejo de una política monetaria más estricta, si esto no supone una amenaza para el mecanismo de transmisión de la política monetaria.

Deuda pública japonesa

Somo negativos respecto a la deuda pública japonesa (JGB), ampliando en su lugar los bonos del Tesoro de EE. UU., ya que prevemos que los JGB tendrán una rentabilidad inferior en relación con el efectivo a corto plazo y en relación con el universo de bonos a medio plazo. El Banco de Japón podría verse obligado a reducir su control de la curva de tipos y su política monetaria ultralaxa si repuntan las expectativas de inflación y el crecimiento de los salarios.

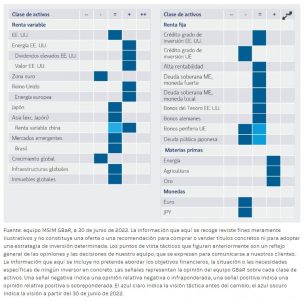

Posicionamiento táctico

A continuación, proporcionamos nuestras opiniones tácticas:

Tribuna de Andrew Harmstone, gestor sénior en el equipo Global Multi-Asset y responsable de la estrategia Global Balanced Risk Control, y Manfred Hui, gestor de carteras en Morgan Stanley Investment Management.

La rentabilidad de los índices se facilita con fines meramente ilustrativos y no pretende describir el rendimiento de una inversión concreta. La rentabilidad pasada no es garantía de resultados futuros. Consulte el apartado Información importante para conocer las definiciones de los índices.

Anotaciones:

1 Bloomberg, a 30 de junio de 2022.

2 Bloomberg, a 14 de junio de 2022.

3 Morgan Stanley Research. Oficina de Análisis Económico. Gasto en consumo personal por tipo de producto principal y por función principal. Última revisión: 30 de junio de 2022.

4 Morgan Stanley Research. Oficina de Análisis Económico. Ingresos y gastos personales, mayo de 2022. Noticias económicas del 30 de junio de 2022. www.bea.gov/news/2022/personal-income-and-outlays-may-2022 Mayo de 2022, variación porcentual del gasto en consumo personal durante el mes.

5 Datastream, MSIM. MSCI CA – PER a 12 meses, a 30 de junio de 2022.

6 Hong Kong Exchanges and Clearing Limited, MSIM. Las compras netas totales northbound ascendían a 71.800 millones de yuanes desde comienzos de año a 30 de junio de 2022, según los flujos de Shanghai Stock Connect Net Buy y Shenzhen Stock Connect Net Buy.

INFORMACIÓN IMPORTANTE

Los puntos de vista y las opiniones pertenecen al autor en la fecha de publicación, podrán variar en cualquier momento debido a las condiciones del mercado o económicas y podrían no llegar a materializarse. La información que aquí se recoge representa el modo en que el equipo de inversión suele aplicar su proceso inversión en condiciones normales de mercado. Esta comunicación general, que no es imparcial, se facilita únicamente con fines informativos e ilustrativos y no deberá considerarse una recomendación. La información no aborda los objetivos financieros, la situación o las necesidades específicas de ningún inversor en concreto. Las inversiones entrañan riesgos, incluida la posible pérdida del capital principal

Haga clic aquí para obtener información importante.

CONSIDERACIONES SOBRE RIESGOS

No existe garantía de que la estrategia vaya a alcanzar su objetivo de inversión. Las carteras están expuestas al riesgo de mercado, que es la posibilidad de que los valores de mercado de los títulos de la cartera bajen y que, por consiguiente, el valor de las acciones de la cartera sea inferior al que usted pagó por ellas. Los valores de mercado pueden cambiar a diario por acontecimientos económicos y de otro tipo (por ejemplo, catástrofes naturales, crisis sanitarias, atentados terroristas, conflictos y disturbios) que afecten a mercados, países, compañías o gobiernos. Resulta difícil predecir el momento en que se producirán tales acontecimientos, así como su duración y sus posibles efectos adversos (por ejemplo, para la liquidez de las carteras). En consecuencia, su inversión en esta cartera podrá comportar pérdidas. Tenga en cuenta que esta estrategia puede estar sujeta a determinados riesgos adicionales. Existe el riesgo de que la metodología de asignación de activos y los supuestos del asesor con respecto a las carteras subyacentes sean incorrectos a la luz de las condiciones reales del mercado, por lo que la cartera podría no alcanzar su objetivo de inversión. Las cotizaciones también suelen presentar volatilidad y existe una posibilidad significativa de pérdida. Las inversiones de la cartera en pagarés vinculados a materias primas implican riesgos sustanciales, incluido el riesgo de perder una parte significativa del valor de su capital principal. Además de los riesgos relacionados con las materias primas, estas inversiones pueden estar sujetas a otros riesgos específicos, como el riesgo de pérdida de intereses y del capital principal, la ausencia de un mercado secundario y el riesgo de mayor volatilidad, los cuales no afectan a los títulos tradicionales de renta variable y de renta fija. Las fluctuaciones de las divisas podrían anular las ganancias por inversiones o acentuar las pérdidas por inversiones. Los títulos de renta fija están sujetos a la capacidad del emisor de realizar puntualmente los pagos del capital principal y los intereses (riesgo de crédito), a las variaciones de los tipos de interés (riesgo de tipos de interés), a la solvencia del emisor y a la liquidez del mercado en general (riesgo de mercado). En un entorno de subidas de los tipos de interés, los precios de los bonos pueden caer y dar lugar a periodos de volatilidad y a aumentos de los reembolsos en las carteras. En un entorno de caídas de los tipos de interés, la cartera puede generar menos ingresos. Los títulos más a largo plazo pueden ser más sensibles a las variaciones de los tipos de interés. Los títulos de renta variable y extranjeros suelen ser más volátiles que los títulos de renta fija y están supeditados a riesgos de divisa, políticos, económicos y de mercado. La valoración de los títulos de renta variable fluctúa en respuesta a actividades específicas de las compañías. Las acciones de compañías de pequeña capitalización entrañan riesgos específicos, como una limitación de líneas de productos, mercados y recursos financieros y una volatilidad de mercado mayor que los títulos de compañías más grandes y consolidadas. Los riesgos de invertir en países de mercados emergentes son mayores que los riesgos asociados a inversiones en mercados desarrollados extranjeros. Las participaciones de fondos cotizados entrañan muchos de los mismos riesgos que las inversiones directas en acciones ordinarias o bonos y su valor de mercado fluctuará a medida que varíe el valor del índice subyacente. Al invertir en fondos cotizados y otros fondos de inversión, la cartera absorbe tanto sus propios gastos como los de los fondos cotizados y los fondos de inversión en los que invierte. La oferta y la demanda de fondos cotizados y de fondos de inversión pueden no estar correlacionadas con las de los títulos subyacentes. Los instrumentos derivados pueden ser ilíquidos, podrían incrementar las pérdidas de forma desproporcionada e imprimir un efecto negativo potencialmente amplio en la rentabilidad de la cartera. Un contrato de divisas a plazo es una herramienta de cobertura que no implica ningún pago inicial. El uso de apalancamiento puede incrementar la volatilidad de la cartera.