Aunque la inflación estadounidense se está moderando, el mayor riesgo que percibimos es la posibilidad de que dicho parámetro vuelva a intensificarse en el segundo semestre de 2023, lo cual podría suceder si la Reserva Federal deja de subir los tipos demasiado pronto. Mientras tanto, prevemos que se reducirán los acontecimientos macro con un riesgo de cola negativo, entre los que se encuentran factores clave como la moderación de la inflación y un mercado de trabajo sólido que respalde el consumo.

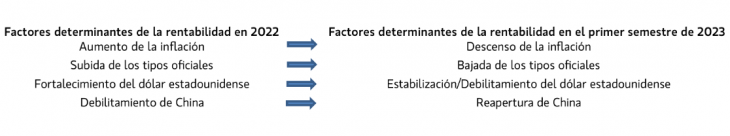

Los factores que impulsaron la evolución de los mercados en 2023 parecen estar tomando, de muchas maneras, rumbos opuestos con respecto al pasado año. Eventos como que la inflación haya alcanzado máximos y esté descendiendo (por ahora), los bancos centrales finalicen su ciclo de endurecimiento de política monetaria, el dólar estadounidense se estabilice o incluso se debilite y la reapertura de China indican que es el momento de actuar mientras los mercados evolucionen de un modo favorable.

Por tanto, mostramos una visión macroeconómica más optimista a escala global y en relación con Estados Unidos. Gracias al respaldo de los mercados de empleo, creemos que aumenta la probabilidad de que la Fed logre frenar la economía de un modo suave. Existe incluso la posibilidad de que los mercados protagonicen alzas desbocadas. Sin embargo, seguimos de cerca la evolución de los mercados de empleo, pues cualquier deterioro podría indicar un resurgimiento de riesgos de cola negativos.

Ante este entorno favorable, habiéndose reducido por ahora el riesgo a la baja, como ya hemos indicado, hemos incrementado nuestra exposición a activos de riesgo desde finales de diciembre y a lo largo de enero. Mantenemos el optimismo en torno a la renta variable global, excluido Estados Unidos, y hemos incorporado oportunidades en crédito y renta fija con beta más alta, como mercados emergentes y high yield, que evolucionan adecuadamente en un entorno de tolerancia al riesgo.

Sin embargo, estamos gestionando los riesgos de cola con algunas decisiones que los compensan en parte, conscientes de que el entorno podría virar, en caso de que la inflación vuelva a repuntar. Hemos incrementado la exposición a materias primas, como protección frente a la inflación. Aunque hemos aumentado la exposición a renta variable, reconociendo la sensibilidad a los tipos de interés de dichos activos, nos disponemos a reducir la duración en renta fija. También hemos tratado de encontrar tires más altas para compensar el aumento del riesgo de capital derivado de la renta variable, de ahí que hayamos puesto el acento en activos de renta fija con carry elevado y en renta variable, por ejemplo, de los sectores bancario y de la energía.

Los cambios tácticos que llevamos a cabo durante enero son reflejo de esto.

Incrementamos la sobreponderación en bancos europeos, que han seguido beneficiándose del aumento de los tipos en la zona euro; esta alza ha ampliado sus márgenes de intereses netos y ha potenciado las favorables tendencias de la calidad de sus activos, al evitarse una recesión. Unas valoraciones ligeramente por encima de unos niveles mínimos propios de una recesión todavía sirven para descontar numerosos riesgos y creemos que no reflejan adecuadamente el crecimiento de los beneficios durante el año próximo ni el retorno sobre el capital para los accionistas.

Pasamos a infraponderarnos en renta variable japonesa porque prevemos que el yen se fortalezca por la debilidad general del dólar y por las expectativas de que el Banco de Japón abandone su marco de control de la curva de rendimientos más adelante en 2023, por el aumento de las presiones inflacionarias. El impulso que brindaba la conversión de divisas a los beneficios japoneses por el debilitamiento del yen en 2022 podría, por tanto, convertirse en un obstáculo.

Ampliamos la sobreponderación en renta variable de China por la reapertura de ese país, la moderación de los obstáculos normativos y el regreso del crecimiento a primer plano, lo cual consideramos que podría potenciar la rentabilidad relativa positiva. Los ahorros acumulados por los hogares están favoreciendo el consumo y el crecimiento en la China posterior a los confinamientos.

Neutralizamos nuestra exposición a duración estadounidense larga al ganar dinamismo a corto plazo las tendencias desinflacionarias, lo cual reduce los riesgos al alza para el tipo terminal de la Fed. Prevemos que las tires de la duración larga seguirán evolucionando en rangos delimitados si no se materializan los riesgos de recesión.

Neutralizamos la inversión en deuda pública italiana con respecto a nuestro enfoque de infraponderación anterior. Tras una sólida subida en 2022, las tires se encuentran actualmente en niveles que ofrecen un carry significativo en comparación con los bonos alemanes. Al mismo tiempo, los diferenciales podrían seguir comprimiéndose porque el crecimiento del PIB de la zona euro debería volver a acelerarse a lo largo del primer semestre de 2023, tras el notable descenso de los precios de la energía.

Pasamos de una posición de infraponderación a otra neutral en high yield en USD. Los riesgos de que se produzca una recesión a corto plazo han disminuido gracias a un mercado de trabajo que ha mantenido su fortaleza de un modo sostenido y a un enfoque más pragmático de la Fed, que ha indicado que detendrá la subida de tipos en algún momento del primer semestre de 2023 y que respalda la asunción de riesgos. Sin embargo, high yield en USD todavía se muestra cara en comparación con su homóloga en EUR.

Pasamos a sobreponderarnos en high yield europeo para aprovechar las valoraciones de los activos de renta fija que todavía incorporaban una «prima del gas» en comparación con high yield en USD, dada la crisis energética europea de 2022. Es de esperar que los diferenciales continúen comprimiéndose según el crecimiento del PIB europeo alcance su punto más bajo en el invierno, reduciendo los riesgos de crédito y alentando la asunción de riesgo por los inversores. Esta clase de activos asistió a importantes salidas de fondos a lo largo de 2022 y prevemos que los partícipes del mercado desearán reconstruir sus posiciones durante los próximos meses.

Aumentamos nuestra sobreponderación en deuda de mercados emergentes denominada en divisa fuerte porque estas economías van por delante de sus homólogas desarrolladas en la subida de los tipos para controlar la inflación. La deuda de mercados emergentes en divisa fuerte ofrece un carry atractivo y los diferenciales podrían comprimirse según el crecimiento global se estabilice por la reapertura de China y Europa salga de su crisis energética. La mejora de la perspectiva para la duración estadounidense también es positiva para la deuda de mercados emergentes denominada en monedas fuertes.

Pasamos de la neutralidad a la sobreponderación en bonos mexicanos a 10 años en vista de las elevadas tires reales, la aceleración de los flujos de entrada en deuda de mercados emergentes y la moderación de la inflación mexicana impulsada por la ralentización del aumento de los precios de los alimentos, como indica el abaratamiento ya en curso de los fertilizantes.

Pasamos a sobreponderar el crudo Brent a finales de diciembre e incrementamos esta sobreponderación durante enero. La reciente oleada de ventas pareció excesiva en vista de un mercado probablemente tensionado durante 2023. Los fundamentales son positivos dado que percibimos riesgos al alza para la demanda de petróleo derivados de la reapertura de la economía china. Al mismo tiempo, existen riesgos bajistas para el suministro ruso a medida que las sanciones se desplieguen por completo en 2023.

Comenzamos a sobreponderarnos en el cobre en vista de los bajos niveles de existencias y los obstáculos estructurales para su suministro, además del aumento de su demanda por la reapertura de China y la demanda «verde» a largo plazo.

Tribuna de Andrew Harmstone y Jim Caron, co directores del Global Balanced Risk Control Team de Morgan Stanley IM.

RISK CONSIDERATIONS

There is no assurance that the Strategy will achieve its investment objective. Portfolios are subject to market risk, which is the possibility that the market values of securities owned by the portfolio will decline and that the value of portfolio shares may therefore be less than what you paid for them. Market values can change daily due to economic and other events (e.g. natural disasters, health crises, terrorism, conflicts and social unrest) that affect markets, countries, companies or governments. It is difficult to predict the timing, duration, and potential adverse effects (e.g. portfolio liquidity) of events. Accordingly, you can lose money investing in this portfolio. Please be aware that this strategy may be subject to certain additional risks. There is the risk that the Adviser’s asset allocation methodology and assumptions regarding the Underlying Portfolios may be incorrect in light of actual market conditions and the Portfolio may not achieve its investment objective. Share prices also tend to be volatile and there is a significant possibility of loss. The portfolio’s investments in commodity-linked notes involve substantial risks, including risk of loss of a significant portion of their principal value. In addition to commodity risk, they may be subject to additional special risks, such as risk of loss of interest and principal, lack of secondary market and risk of greater volatility, that do not affect traditional equity and debt securities. Currency fluctuations could erase investment gains or add to investment losses. Fixed-income securities are subject to the ability of an issuer to make timely principal and interest payments (credit risk), changes in interest rates (interest-rate risk), the creditworthiness of the issuer and general market liquidity (market risk). In a rising interest-rate environment, bond prices may fall and may result in periods of volatility and increased portfolio redemptions. In a declining interest-rate environment, the portfolio may generate less income. Longer-term securities may be more sensitive to interest rate changes. Equity and foreign securities are generally more volatile than fixed income securities and are subject to currency, political, economic and market risks. Equity values fluctuate in response to activities specific to a company. Stocks of small-capitalization companies carry special risks, such as limited product lines, markets and financial resources, and greater market volatility than securities of larger, more established companies. The risks of investing in emerging market countries are greater than risks associated with investments in foreign developed markets. Exchange traded funds (ETFs) shares have many of the same risks as direct investments in common stocks or bonds and their market value will fluctuate as the value of the underlying index does. By investing in exchange traded funds ETFs and other Investment Funds, the portfolio absorbs both its own expenses and those of the ETFs and Investment Funds it invests in. Supply and demand for ETFs and Investment Funds may not be correlated to that of the underlying securities. Derivative instruments can be illiquid, may disproportionately increase losses and may have a potentially large negative impact on the portfolio’s performance. A currency forward is a hedging tool that does not involve any upfront payment. The use of leverage may increase volatility in the Portfolio.

INDEX DEFINITIONS

The indexes shown in this report are not meant to depict the performance of any specific investment, and the indexes shown do not include any expenses, fees or sales charges, which would lower performance. The indexes shown are unmanaged and should not be considered an investment. It is not possible to invest directly in an index.

«Bloomberg®» and the Bloomberg Index/Indices used are service marks of Bloomberg Finance L.P. and its affiliates, and have been licensed for use for certain purposes by Morgan Stanley Investment Management (MSIM). Bloomberg is not affiliated with MSIM, does not approve, endorse, review, or recommend any product, and. does not guarantee the timeliness, accurateness, or completeness of any data or information relating to any product.

Barbell approach: A strategy of investing on the two opposite ends of risk spectrum at the same time. For example investing in anticipation of a risk-on scenario, but also investing as a hedge, in anticipation of a risk-off scenario.

BTPs: Italian Government Bonds.

Earnings per share (EPS) is a company’s net profit divided by the number of common shares it has outstanding.

Fed Funds Rate: The interest rate that banks charge other institutions for lending excess cash to them from their reserve balances on an overnight basis.

DISCLOSURES

There is no guarantee that any investment strategy will work under all market conditions, and each investor should evaluate their ability to invest for the long-term, especially during periods of downturn in the market.

A separately managed account may not be appropriate for all investors. Separate accounts managed according to the particular Strategy may include securities that may not necessarily track the performance of a particular index. Please consider the investment objectives, risks and fees of the Strategy carefully before investing. A minimum asset level is required.

For important information about the investment managers, please refer to Form ADV Part 2.

The views and opinions and/or analysis expressed are those of the author or the investment team as of the date of preparation of this material and are subject to change at any time without notice due to market or economic conditions and may not necessarily come to pass. Furthermore, the views will not be updated or otherwise revised to reflect information that subsequently becomes available or circumstances existing, or changes occurring, after the date of publication. The views expressed do not reflect the opinions of all investment personnel at Morgan Stanley Investment Management (MSIM) and its subsidiaries and affiliates (collectively «the Firm»), and may not be reflected in all the strategies and products that the Firm offers.

Forecasts and/or estimates provided herein are subject to change and may not actually come to pass. Information regarding expected market returns and market outlooks is based on the research, analysis and opinions of the authors or the investment team. These conclusions are speculative in nature, may not come to pass and are not intended to predict the future performance of any specific strategy or product the Firm offers. Future results may differ significantly depending on factors such as changes in securities or financial markets or general economic conditions.

This material has been prepared on the basis of publicly available information, internally developed data and other third-party sources believed to be reliable. However, no assurances are provided regarding the reliability of such information and the Firm has not sought to independently verify information taken from public and third-party sources.

This material is a general communication, which is not impartial and all information provided has been prepared solely for informational and educational purposes and does not constitute an offer or a recommendation to buy or sell any particular security or to adopt any specific investment strategy. The information herein has not been based on a consideration of any individual investor circumstances and is not investment advice, nor should it be construed in any way as tax, accounting, legal or regulatory advice. To that end, investors should seek independent legal and financial advice, including advice as to tax consequences, before making any investment decision.

Past performance is no guarantee of future results. Charts and graphs provided herein are for illustrative purposes only.

The indexes are unmanaged and do not include any expenses, fees or sales charges. It is not possible to invest directly in an index. Any index referred to herein is the intellectual property (including registered trademarks) of the applicable licensor. Any product based on an index is in no way sponsored, endorsed, sold or promoted by the applicable licensor and it shall not have any liability with respect thereto.

This material is not a product of Morgan Stanley’s Research Department and should not be regarded as a research material or a recommendation.

The Firm has not authorised financial intermediaries to use and to distribute this material, unless such use and distribution is made in accordance with applicable law and regulation. Additionally, financial intermediaries are required to satisfy themselves that the information in this material is appropriate for any person to whom they provide this material in view of that person’s circumstances and purpose. The Firm shall not be liable for, and accepts no liability for, the use or misuse of this material by any such financial intermediary.

This material may be translated into other languages. Where such a translation is made this English version remains definitive. If there are any discrepancies between the English version and any version of this material in another language, the English version shall prevail.

The whole or any part of this material may not be directly or indirectly reproduced, copied, modified, used to create a derivative work, performed, displayed, published, posted, licensed, framed, distributed or transmitted or any of its contents disclosed to third parties without the Firm’s express written consent. This material may not be linked to unless such hyperlink is for personal and non-commercial use. All information contained herein is proprietary and is protected under copyright and other applicable law.