Resulta alentador ver que los fundamentales se están volviendo más favorables en otros mercados fuera de Estados Unidos. En las áreas en las que la valoración y los fundamentales armonizan bien, creemos que las acciones podrían volver a subir de forma más consistente.

En Europa, por ejemplo, el producto interior bruto creció más rápido de lo esperado en el Reino Unido y la Unión Europea en el primer trimestre de 2024.1 Los indicadores de inflación también bajaron, lo que llevó a Suiza a emprender recortes de tipos en marzo y a Suecia en mayo. Asimismo, el crecimiento de los beneficios mejoró, ya que más empresas que el promedio superaron las expectativas de los analistas.2

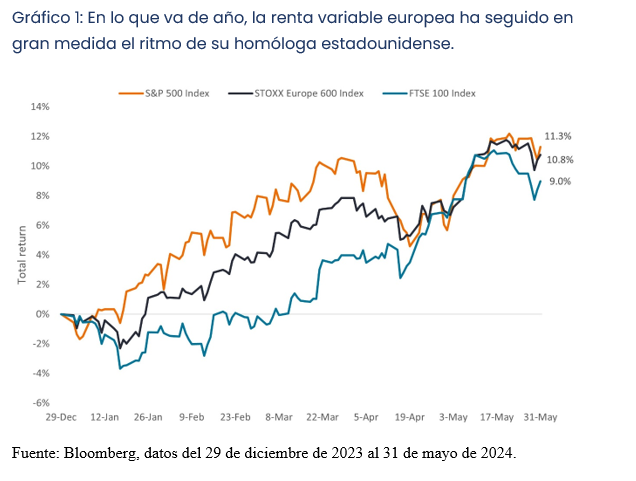

En consecuencia, los índices europeos vienen cotizando prácticamente a la par que los estadounidenses en lo que va de año (Gráfico 1), y hay razones para creer que la buena racha puede continuar, ya que la reducción de existencias en el sector manufacturero durante unos 18 meses está llegando a su fin 3 y tanto el Banco de Inglaterra como el Banco Central Europeo han señalado la posibilidad de aplicar al menos un recorte de tipos en 2024. Europa también se ha forjado su propio grupo de líderes de megacapitalización en sectores como atención sanitaria, semiconductores y venta minorista. Además, el aumento del gasto militar del 62 % con respecto a hace una década está engrosando las carteras de pedidos de los contratistas de defensa europeos.

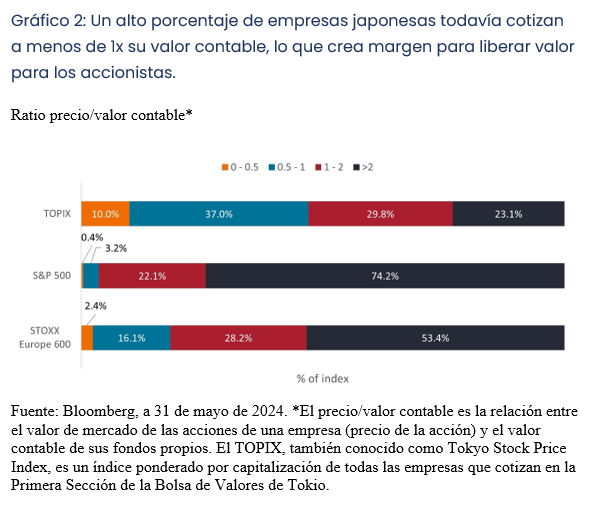

Entre tanto, en Japón, la década de reformas favorables a los accionistas está empezando a dar frutos. En 2023, la Bolsa de Tokio finalizó un plan de estructuración del mercado que exigía a las empresas centrarse en aumentar el valor corporativo y la rentabilidad, o arriesgarse a ser excluidas de la Bolsa. Desde entonces, las empresas han trabajado para ser más eficientes con el capital y mejorar su gobierno corporativo. Los resultados están a la vista: este año, los dividendos y las recompras de acciones aumentaron a un ritmo récord y la titularidad de acciones ordinarias se ha ido expandiendo.

Al mismo tiempo, la inflación finalmente se ha reactivado en el país, lo que ha permitido a las empresas japonesas subir los precios y los salarios por primera vez en décadas. Estas tendencias, sustentadas por valoraciones aún bajas para muchos valores japoneses, han contribuido a impulsar una reaceleración del mercado de renta variable japonés, con más margen de recorrido potencial.

En mercados emergentes, India está tomando medidas para convertirse en un centro de fabricación alternativo para el comercio mundial. La Política Nacional de Electrónica de 2019, por ejemplo, introdujo nuevos incentivos para fomentar la producción de componentes electrónicos básicos (entre ellos, chipsets, fibras ópticas y componentes para energía limpia). A esto le siguió el plan de incentivos vinculados a la producción, lanzado en 2020, que ofrece subsidios para expandir la capacidad de fabricación en múltiples industrias, incluidas la automotriz, la farmacéutica y dispositivos médicos, la energía solar y la electrónica. Ambos programas, al combinarse con el bajo coste de la mano de obra, inversiones en infraestructuras y el entorno favorable a las empresas de India, han propiciado un aumento de la inversión extranjera y nacional en el país que, a nuestro juicio, no ha hecho más que comenzar.

Pensamos que es un buen momento para la inversión basada en los fundamentales, y seguimos alentados por las perspectivas de la renta variable, tanto dentro como fuera de Estados Unidos. En nuestra opinión, la posibilidad de generar valor para los accionistas se ha vuelto más convincente en diversas áreas del mercado global.

Tribuna de Marc Pinto, director de renta variable de América en Janus Henderson, y su homólogo de renta variable de EMEA y Asia-Pacífico, Lucas Klein.

1 Comisión Europea, «Spring 2024 Economic Forecast: A gradual expansion amid high geopolitical risks», 15 de mayo de 2024.

2 LSEG. Basado en empresas del STOXX 600 que habían presentado resultados relativos al primer trimestre de 2024 a 14 de mayo de 2024.

3 «El desabastecimiento de acero llega a su fin en Europa, pero los clientes siguen siendo cautelosos, afirma ArcelorMittal» (EUROMETAL, 3 de mayo de 2024); “European chemicals: destocking done, now what?” (Reuters, 4 de abril de 2024)

Información importante

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias a títulos específicos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado, y no debe asumirse que dichos títulos son rentables. Janus Henderson Investors, su asesor afiliado o sus empleados podrían tener una posición en los títulos mencionados.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson es una marca comercial de Janus Henderson Group plc o de una de sus filiales. © Janus Henderson Group plc.

D10520