La palabra inflación es hoy en día más común en las mesas y en las redes sociales que en los últimos años. Cuando se habla de inflación se suele hacer referencia a los precios al consumo. Estos precios han subido una media del 2% anual desde 2014. Sin embargo, la mayor parte del aumento se produjo en los últimos doce meses. Si ignoramos la subida de los últimos 12 meses, la inflación de los precios al consumo fue inferior al 1% anual. Demasiado bajo para dejar una huella en la sociedad.

Sin embargo, los precios al consumo no describen completamente la inflación. De hecho, ya se ha producido una tremenda inflación en los últimos ocho años en España. Fue tan fuerte que dejó una profunda huella en la sociedad. No obstante, se notó menos porque no reflejó la inflación en la caja del supermercado o en la factura de la luz. La inflación se produjo en los mercados de capitales e inmobiliario y se denomina inflación de los precios de los activos.

La inflación de los precios de los activos describe el aumento de los precios de los activos reales (por ejemplo, el patrimonio inmobiliario o empresarial) y de los activos financieros (por ejemplo, los depósitos de ahorro o las participaciones en fondos). El precio de estos bienes no se incluye en el cálculo de los precios al consumo.

Cuando se mide la inflación tanto en los precios al consumo como en los precios de los activos, se compara la variación del precio de un bien de calidad constante. No se tienen en cuenta los costes ni los flujos de caja de las mercancías. Por ejemplo, en el caso de los bienes inmuebles, ni el mantenimiento ni el coste financiero o los ingresos por alquiler se incluyen en la variación del precio. Por lo tanto, el concepto económico de inflación no coincide con el concepto de medición de la rentabilidad de una clase de activos.

Desde 2014 los precios de los activos de los hogares españoles se han disparado. El aumento medio anual de los precios de los activos para los hogares ha sido del 4%, significativamente mayor que la tan discutida inflación de los precios al consumo.

Aunque todos los grupos de población suelen sufrir el aumento de los precios al consumo, esto es diferente en el caso del aumento de los precios de los activos. Los que poseen activos se benefician de ellos. Sin embargo, la inflación de los precios de los activos también describe lo caro que se ha vuelto acumular riqueza. Si los precios de los activos suben, es más difícil para quien no posee ningún activo valioso acumular riqueza. Asimismo, también es más difícil prever la jubilación y elevar el nivel de vida. Algunos se benefician de la inflación de los precios de los activos, pero otros no.

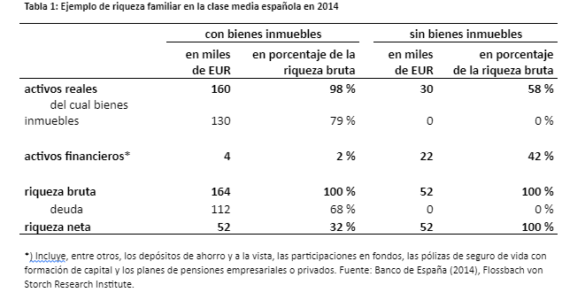

Una comparación de dos hogares españoles de clase media muestra el efecto divergente de la inflación de los precios de los activos. Para ello, nos remontamos al año 2014 y consideramos dos hogares que tienen la misma riqueza neta, pero con una excepción importante. El primer hogar posee una propiedad inmobiliaria, el segundo no. El primer hogar tiene menos activos financieros porque utilizó financiación para comprar el inmueble. El importe de la deuda del propietario del inmueble es igual al valor del inmueble menos los activos financieros aportados.

Tabla 1: Ejemplo de riqueza familiar en la clase media española en 2014

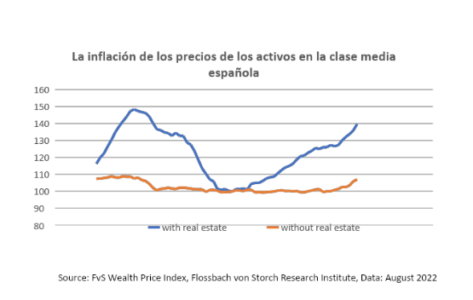

El gráfico inferior muestra la evolución de los precios de los activos para los dos hogares. Excluyendo el sector inmobiliario, no ha habido una inflación significativa de los precios de los activos para el hogar típico de la clase media. Los precios de lo que poseen han subido algo menos del 1% anual. De forma acumulada, esto corresponde a un aumento de precios de solo el 7 % en el periodo de ocho años.

En el caso de la propiedad inmobiliaria, esto es totalmente diferente. En un periodo relativamente corto de ocho años, los propietarios de inmuebles de la clase media española pueden disfrutar de un incremento del 40% en el precio de sus activos. El motivo es que sus inmuebles han subido de precio casi un 50%.

La diferencia en la inflación de los precios de los activos entre los dos hogares corresponde al mayor coste de la acumulación de riqueza, que ha aumentado además de los otros beneficios de la propiedad inmobiliaria. En consecuencia, la acumulación de riqueza se ha encarecido un 33% en ocho años, lo que la convierte en una tarea bastante más difícil. Solo muy pocos tendrán la suerte de tener un aumento de sueldo que lo compense.

La inflación de los precios de los activos en España está estrechamente relacionada con el crecimiento económico y con la política monetaria del Banco Central Europeo (BCE). La política monetaria ultralaxa de los últimos años ha provocado una subida masiva de los precios de los activos. Dado que la riqueza no está distribuida de forma equitativa entre la población española, la inflación ha exacerbado las desigualdades estructurales de riqueza en la sección transversal de grupos de riqueza, edad y ocupación. Ascender en la escala de la riqueza se ha convertido en algo inalcanzable para muchos hogares.

Sin embargo, los hogares privados no están indefensos ante los efectos secundarios de la política del BCE. Para contrarrestar el efecto de la inflación de los precios de los activos, los hogares tienen la opción de participar en los mercados de capitales. Los ingresos financieros y las ganancias de capital pueden compensar la inflación. Especialmente para las familias jóvenes y los hogares sin propiedad inmobiliaria, esta es una opción viable para mitigar la huella de la inflación en la sociedad.

Por Fórmate a Fondo

Por Fórmate a Fondo