El «Día de la Liberación» del presidente Trump, en el que desveló los aranceles recíprocos que se impondrían a los productos de los países que entraran en Estados Unidos, para ayudar a reequilibrar el comercio y reindustrializar Estados Unidos, fue una especie de liberación. Los mercados al menos saben cómo ve la administración cada país y la seriedad de la agenda comercial de Trump.

¿Qué es lo doloroso?

Los aranceles anunciados el 2 de abril fueron más draconianos de lo que esperaba el mercado. Los aranceles se imponen de acuerdo con una fórmula basada en el superávit comercial de un país con EE. UU. y luego son descontados. El tipo arancelario recíproco con China se fijó en 34% (esto se extiende a un 54% cuando se impone el tipo del 20% aplicado a China para abordar la crisis del fentanilo). El tipo para la Unión Europea es del 20%. Se está imponiendo un tipo arancelario básico del 10% a todos los bienes que entran en EE. UU., por lo que países como el Reino Unido, que tienen un comercio equilibrado con EE. UU., tienen un tipo del 10%. Ciertos sectores críticos están fuera del alcance de estos aranceles recíprocos, como el oro, los productos farmacéuticos y los semiconductores, ya que se enfrentan a un análisis por separado, mientras que las importaciones de automóviles se enfrentan a un arancel del 25%.

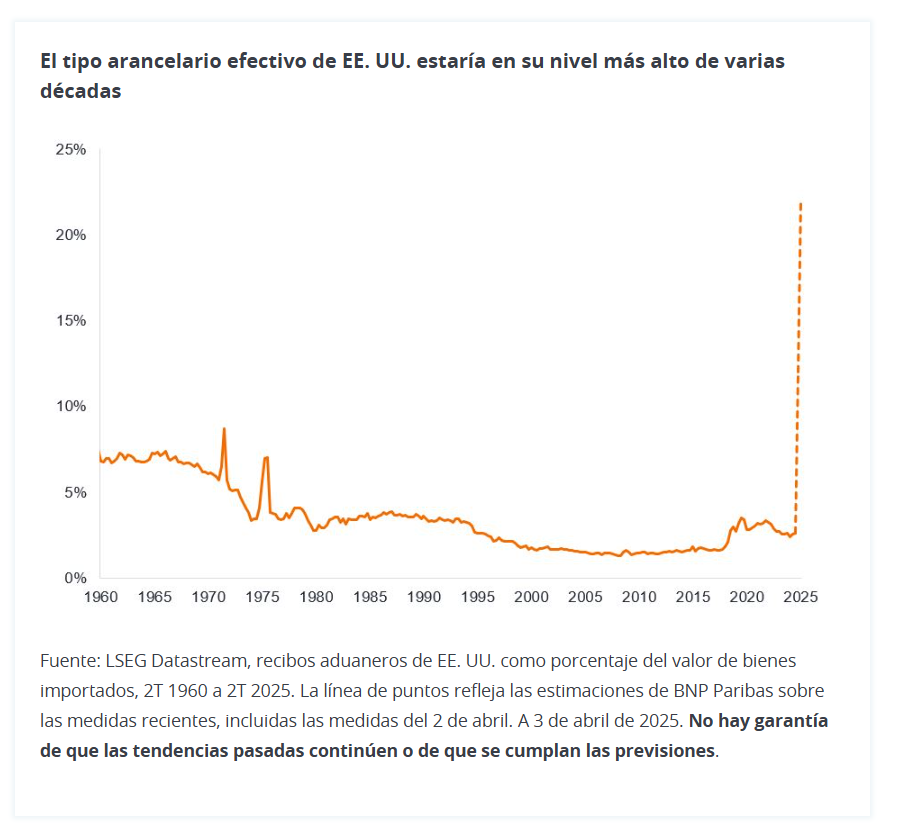

De media, las medidas van a subir los tipos arancelarios sobre los bienes que entran en EE. UU. desde el aproximadamente 2,5% del año pasado a alrededor de un 22%, según las primeras estimaciones.4 Esto altera el acceso relativamente fácil al mercado estadounidense que otros países han disfrutado durante varias generaciones.

Tantas preguntas como respuestas

Sin embargo, hay muchas variables en juego y muchas preguntas que solo el discurrir del tiempo podrá responder:

- ¿Cuánto de los aranceles va a ser transferido al consumidor estadounidense? Algunos se tendrán que transferir, por lo que se espera que la inflación sea más alta en EE. UU. Las primeras estimaciones indican que estos aranceles podrían añadir más de un punto porcentual a la tasa de inflación de Estados Unidos.5

- ¿Se verán afectados los volúmenes? Esto dependerá de la sensibilidad de los clientes a los precios y de lo mucho que las empresas busquen redirigir el comercio a mercados fuera de Estados Unidos. Si los aranceles actúan como un impuesto adicional para los consumidores estadounidenses, esto va a afectar al crecimiento económico. Las primeras estimaciones apuntan a que el PIB de EE. UU. podría verse afectado alrededor de un 1% y que el crecimiento del PIB de la zona euro podría reducirse entre un 0,4% y un 0,8%.5 Existe el riesgo de que los países traten de vender el volumen destinado a Estados Unidos en otros mercados, lo que podría desencadenar aranceles en otros lugares.

- ¿Van a absorber las empresas exportadoras parte del coste? Es probable que los márgenes de beneficio corporativo de las empresas que exportan bienes a EE. UU. e importan bienes extranjeros al país se vean afectados. Deberíamos recibir una orientación de las empresas sobre el posible impacto en los beneficios en los próximos resultados, pero es posible que pasen un par de trimestres antes de que obtengamos datos significativos. Mientras tanto, estaremos muy atentos a dónde se generan las ventas y el nivel de comercio transfronterizo dentro de las empresas, para establecer cómo podrían verse afectadas.

- ¿Suavizarán el impacto los tipos de cambio? No es raro que las monedas suban o bajen un 10% en un año en tiempos «normales», por lo que parte del impacto de los aranceles puede verse suavizado (o agravado) por los movimientos de las divisas.

- ¿Modificarán las empresas sus planes de inversión en capex? Ya hemos oído a algunas empresas anunciar inversiones en EE. UU., pero imaginamos que la mayoría de las empresas esperarán un tiempo para ver cómo se estabilizan las ventas y las ganancias antes de realizar cambios importantes. Para algunas empresas, los aranceles serán un factor importante en su toma de decisiones, pero para otras supondrá poca o ninguna diferencia. Una vez más, los próximos anuncios de resultados trimestrales pueden matizar más lo que piensan las empresas.

Reacción inicial del mercado de renta fija

Los movimientos tendieron a ser predecibles, y los sectores más expuestos al comercio se vieron más perjudicados. Como era de esperar, el high yield se vio más afectado que el crédito global, dada su mayor sensibilidad al riesgo de crédito. Los mercados de crédito global estuvieron bastante compuestos, con el diferencial de crédito global estadounidense (la diferencia entre el rendimiento de un bono corporativo y un bono del gobierno de vencimiento similar) se amplió de media 10 puntos básicos (pb) el 3 de abril y el diferencial de crédito global europeo se amplió 7 pb. De hecho, el descenso del rendimiento del bono del gobierno significó que, en el día, el rendimiento del bono investment grade bajó ligeramente, de media. Observamos mayores caídas en los precios del bono high yield estadounidense que en el high yield europeo, con caídas de hasta diez puntos porcentuales. Los diferenciales del high yield estadounidense se ampliaron en 59 pb, lo que llevó el yield to worst medio al 8,0%, mientras que los diferenciales del high yield europeo aumentaron 21 pb, lo que llevó el rendimiento medio al 6,0%.6 Entre los sectores peor afectados se encuentra el comercio minorista, dada la alta propensión a las importaciones dentro del mix de ventas.

La industria automotriz respiró aliviada, ya que parece haber evitado aranceles adicionales a los implementados el 26 de marzo. Se impondrá un arancel del 25% a los vehículos de pasajeros importados, incluidos sedanes, SUV, crossovers, minivans y furgonetas de carga, así como a los camiones ligeros. Los componentes clave de la automoción, como los motores, las transmisiones, las piezas del tren motor y los componentes eléctricos también se enfrentarán a este arancel. Trump calificó estos aranceles como «permanentes» y expresó su falta de interés en negociar exenciones, en contraste con los aranceles recíprocos anunciados el 2 de abril, que dejan espacio para la negociación.

¿Vamos hacia un mercado más barato?

Los mercados pueden reaccionar de forma exagerada y creemos que está surgiendo algo de valor. Estamos ansiosos por analizar qué emisores se verán más afectados. De media, sin embargo, las valoraciones no son excesivamente baratas: la mayoría de los sectores de crédito, por ejemplo, no están descontando una recesión.

Ahí radica lo más difícil de las predicciones. ¿Cómo afectarán estos aranceles a la demanda? Los aranceles pueden actuar como un impuesto al consumidor que sobrecargue el gasto y la confianza y, en consecuencia, afecte a las ganancias y al flujo de caja. Los mercados creían que el crecimiento del PIB real de EE. UU. en 2025 se situaría en torno al 2,5%8 a principios de este año. La Reserva Federal de EE. UU. rebajó en marzo su previsión al 1,7%.9 Si los aranceles anunciados restan un punto porcentual al PIB, hemos de recordar que no tendrá una distribución uniforme, por lo que debemos determinar qué empresas se librarán (o incluso sacarán beneficio) y cuáles se verán afectadas. Es probable que el impacto más significativo se produzca en los artículos discrecionales costosos (como los artículos para el hogar y los proyectos de mejoras del hogar), mientras que las empresas con poder de fijación de precios, como los componentes para automóviles y los artículos de lujo, pueden enfrentarse a un impacto menor. Por el contrario, los negocios centrados en el ámbito nacional, como los productores de alimentos, los supermercados y los defensivos restaurantes de servicio rápido, podrían verse un poco más aliviados.

Recientemente ha habido indicios de debilidad en los datos de las encuestas de confianza del consumidor, pero aún no se refleja en los datos económicos contrastados, que siguen siendo resistentes. Es posible que los recortes tributarios y las exenciones fiscales ayuden al consumidor estadounidense, mientras que en Europa, el gasto fiscal adicional en Alemania y el rearme compensan parte del impacto a las exportaciones. Si el crecimiento europeo se resiente, esperamos que el Banco Central Europeo relaje la política monetaria para impulsar el crecimiento, puesto que las perspectivas de inflación son más favorables en Europa. Del mismo modo, cabe esperar que China implemente algún tipo de estímulo.

Reconocemos que hay muchos elementos en movimiento, pero eso se debe a que la situación sigue siendo fluida. Todavía no sabemos si los países tomarán represalias ni de qué manera. En este entorno de incertidumbre, estamos evaluando diferentes escenarios alcistas y bajistas para comprender mejor los posibles resultados. En última instancia, nuestra preferencia es mejorar la calidad, pero buscamos aprovechar los desajustes de precios en todo el espectro crediticio.

Tribuna de Tim Winstone y Brent Olson, gestores de cartera de Janus Henderson

1Fuente: ww.whitehouse.gov, 2 de abril de 2025.

2Fuente: Fox News, «El secretario del Tesoro Bessent dice a los países que no tomen represalias tras los aranceles radicales del Día de la Liberación», 2 de abril de 2025.

3Fuente: BBC, Newsnight, 2 de abril de 2025.

4Fuente: BNP Paribas, 3 de abril de 2025. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

5Fuente: Deutsche Bank, 3 de abril de 2025. No hay garantía de que las tendencias pasadas continúen o de que se cumplan las previsiones.

6Fuente: Bloomberg, ICE BofA US Corporate Index (crédito global), ICE BofA Euro Corporate Index (crédito global), ICE BofA US High Yield Index, ICE BofA Euro High Yield Index, diferencial ajustado a opciones respecto a deuda pública, yield to worst, 3 de abril de 2025. Los rendimientos pueden variar y no están garantizados.

7Fuente: Bloomberg, Wayfair 7,75% 15 sept. 2030, movimiento de precios y rendimientos entre el 12 de marzo de 2025 y el 3 de abril de 2025 (intradía). La rentabilidad histórica no predice las rentabilidades futuras.

8Fuente: Acumulación de las previsiones del Banco Mundial, la OCDE y el FMI, 1 de enero de 2025.

9Fuente: Reserva Federal, 19 de marzo de 2025

Sólo para inversores profesionales y cualificados.

No para distribución posterior.

Comunicación de marketing.

La rentabilidad histórica no predice las rentabilidades futuras.

El valor de las inversiones y los rendimientos que generen pueden subir o bajar, y cabe que los inversores no recuperen el importe inicialmente invertido.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera), Tabula Investment Management Limited (nº de registro 11286661 en 10 Norwich Street, Londres, Reino Unido, EC4A 1BD y regulada por la Financial Conduct Authority) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson es una marca comercial de Janus Henderson Group plc o de una de sus filiales. © Janus Henderson Group plc.

D10520