Los mercados de renta fija se han obsesionado con el calendario de las rebajas de los tipos de interés. Para ello no solo hay que fijarse en los datos económicos y de inflación, sino en los propios responsables políticos. Nadie mira a los bancos centrales por la agudeza de sus previsiones, que ha sido deplorable. En su lugar, los mercados miran a los bancos centrales porque fijan la política.

En lo que supone un claro reconocimiento de su falta de clarividencia, los bancos centrales se han vuelto muy «dependientes de los datos» y reactivos. El problema es que los indicadores clave en los que se fijan ―inflación y empleo― son indicadores rezagados. Esto se ve agravado por el hecho de que sus herramientas políticas también funcionan con un efecto retardado. La persistente inflación ha llevado a los mercados a descartar las rebajas de tipos previstos y se prevé que la Reserva Federal de EE. UU. (Fed) aplique una o dos rebajas de tipos este año, frente a las seis o siete de principios de año.1 Este enfoque constituye una receta para cometer un error en la política si la inflación no se comporta en los próximos meses.

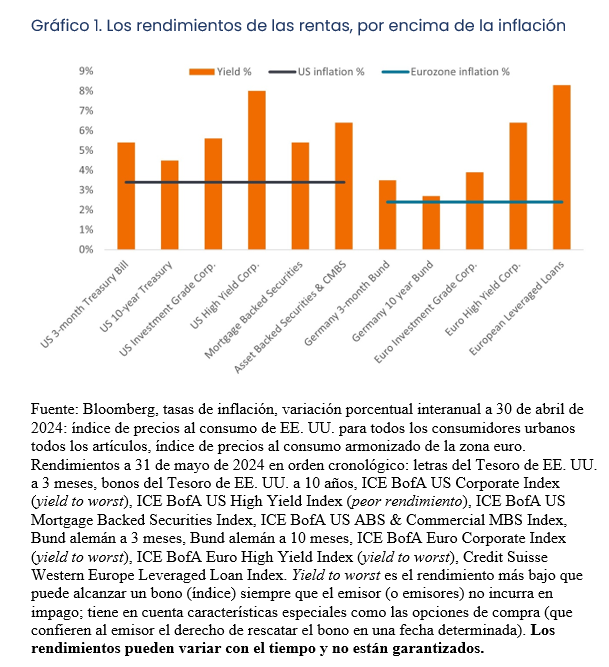

La conclusión del retraso de las rebajas de tipos ha sido una mayor oportunidad para los inversores en renta fija de asegurarse unos rendimientos atractivos. A los inversores se les está remunerando por esperar a que se produzcan rebajas de tipos.

El freno a la bajada de tipos en Estados Unidos se debe a la inflación. Ya se trate de billetes de avión, seguros de automóviles o alquileres, ha habido muchas razones por las que el descenso de la inflación se ha estancado. En contabilidad, llega un momento en que una empresa utiliza el término «partidas excepcionales» con demasiada frecuencia y los inversores se vuelven escépticos sobre la solidez de los beneficios de una empresa. ¿Debería aplicarse un cinismo similar a la Fed y a su lucha contra la inflación?

Creemos que no. En primer lugar, el estancamiento se ha producido en todos los artículos, incluyendo incluye los volátiles precios de alimentos y energía. La inflación subyacente mantiene una tendencia a la baja. En segundo lugar, la inflación no se mueve en línea recta, por lo que debemos esperar volatilidad ocasional. En tercer lugar, los datos de inflación son conocidos por sus atrasos y, en los niveles actuales, no están muy lejos del objetivo de la Fed. De hecho, si EE.UU. informara de la inflación utilizando el dato del índice armonizado de precios al consumo (como es habitual en Europa), la inflación estadounidense se situaría en el 2,4%.2 Además, las expectativas de inflación entre los consumidores siguen bien ancladas en torno al 3% para el próximo año, tanto en EE. UU. como en la zona euro.3

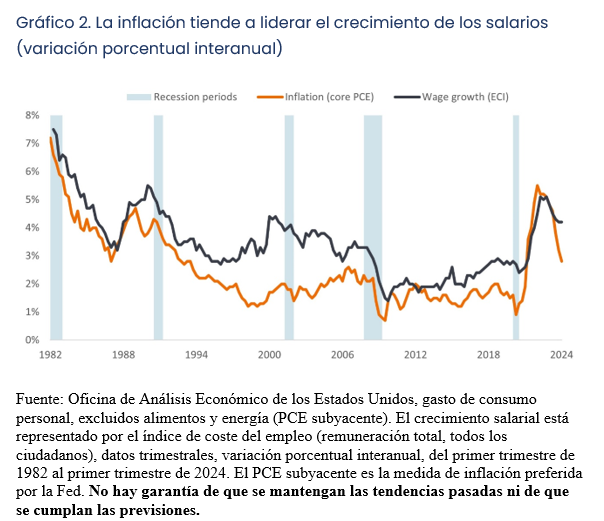

Las demandas salariales también se están moderando en la mayoría de las economías. El análisis sugiere que el crecimiento salarial tiende a ser un síntoma de la inflación más que su causa.4 Por tanto, es probable que el descenso de la inflación acentúe la tendencia a la baja de las demandas salariales. Puede que se requiera paciencia durante unos meses más, pero la tendencia se mantiene intacta.

Mientras que este verano se celebra la Eurocopa de fútbol de la UEFA 2024, uno se acuerda de algunas investigaciones sobre porteros y tandas de penaltis. Los porteros tienen tendencia a lanzarse en una dirección concreta para detener un penalti, cuando realmente pararían más penaltis si simplemente se quedaran en el centro de la portería. Esto se debe a que los porteros se sienten peor cuando se les marca un gol tras la inacción (quedarse en el centro) que tras la acción (saltar a un lado u otro). 5 Los responsables de los bancos centrales pueden estar pensando que, si la economía está creciendo modestamente, los mercados laborales gozan de buena salud y la inflación está contenida, ¿por qué no quedarse quietos? Al fin y al cabo, se arriesgan a una mayor pérdida de reputación si permiten que aumente la inflación que si provocan debilidad económica o desempleo. Sin embargo, son conscientes de que su política también funciona con retraso, por lo que cuanto más tiempo se mantengan los tipos en los niveles actuales, más aumentará la presión financiera.

Ya hemos visto problemas entre los bancos regionales el año pasado y, más recientemente, entre las empresas con niveles de endeudamiento excesivos. Sin embargo, las tasas de impago por debajo de investment grade solo han aumentado modestamente y se espera que se mantengan en torno al umbral bajo de un solo dígito de entre el 3% y el 5% en Europa y EE. UU. durante el resto de este año. El contexto técnico de los emisores de deuda que encuentran compradores dispuestos ha sido favorable, pero eso se debe en parte a la expectativa de que los tipos serán más bajos el año que viene. Esto anima a los inversores a asegurarse los rendimientos de los bonos emitidos ahora que son relativamente altos, al tiempo que se consuelan con el hecho de que unos tipos más bajos en el futuro deberían ser un apoyo para el telón de fondo económico y empresarial.

Aparte de una gran sorpresa de crecimiento o un shock de inflación, nos cuesta ver que los principales bancos centrales vayan a subir los tipos. El riesgo para los mercados de tipos es que las rebajas de tipos sean menores y más lentas de lo esperado. Por ello, preferimos los mercados europeos a los estadounidenses, donde la economía relativamente más débil de Europa ofrece más visibilidad acerca de una trayectoria de tipos más bajos.

Para muchos activos de renta fija, una trayectoria de bajada de tipos más lenta no es necesariamente mala si viene engendrada por un crecimiento económico fuerte, pero no demasiado fuerte, que favorezca los beneficios y los flujos de caja. Con un contexto económico de crecimiento resistente, aunque moderado, en EE. UU., una reactivación de la economía europea y menos pesimismo respecto a las perspectivas económicas de China, existe la posibilidad de que los diferenciales de crédito se reduzcan aún más. Entre los sectores corporativos, seguimos prefiriendo las empresas con buenos ratios de cobertura de intereses y un fuerte flujo de caja, y apreciamos oportunidades de valor en algunas de las áreas que han estado en desventaja, como activos inmobiliarios.

Sin embargo, reconocemos que los diferenciales de crédito en conjunto están cerca de sus medias históricas, lo que deja poco colchón en caso de que las perspectivas corporativas den un giro a peor. Teniendo esto en cuenta, observamos valor en la diversificación, especialmente hacia la deuda titulizada, como los valores respaldados por hipotecas, los valores respaldados por activos y las obligaciones de préstamos garantizados. En este caso, los prejuicios con respecto a estas clases de activos, combinados con la resaca de la volatilidad de los tipos, han hecho que los diferenciales y los rendimientos ofrecidos parezcan convincentes. Los rendimientos de los sectores titulizados son más atractivos desde el punto de vista histórico y es más probable que no sufran problemas en caso de una desaceleración más grave.

Sería negligente no mencionar la política, dado que en la segunda mitad del año se producirá el acontecimiento definitorio de numerosas elecciones, incluida la de un presidente estadounidense. El elevado riesgo político en la segunda mitad de 2024 debería atraer a los inversores hacia activos tradicionalmente de menor riesgo, como los bonos, que ofrecen cierta protección frente a una desaceleración más pronunciada o una escalada de los riesgos geopolíticos.

En resumen, el relato de que 2024 será un año de relajación de la política monetaria sigue intacto, aunque algunos bancos centrales hayan hecho esperar a los mercados. Las rebajas de tipos ofrecen la posibilidad de obtener plusvalías de la renta fija, pero los inversores no deben pasar por alto la segunda palabra del nombre de esta clase de activos. En estos momentos, hay muchas rentas disponibles.

Tribuna de Jim Cielinski, responsable global de renta fija de Janus Henderson Investors.

Fuentes

1Fuente: Bloomberg, Proyecciones de los tipos de interés mundiales, 1 de enero de 2024 y 1 de junio de 2024. No hay garantía de que se mantengan las tendencias pasadas ni de que se cumplan las previsiones.

2Fuente: Bloomberg, Eurostat United States HICP All Items, a 31 de marzo de 2024 (último dato disponible).

3Fuente: Encuesta de expectativas de los consumidores de la Fed de Nueva York (abril de 2024), expectativas de inflación a un año vista; Encuesta de expectativas de los consumidores del Banco Central Europeo (abril de 2024), mediana de las expectativas de inflación en los próximos doce meses.

4Fuente: «Do higher wages cause inflation?», Magnus Jonnson y Stefan Palmqvist, Documento de trabajo n.º 159 del Sveriges Riksbank, abril de 2004, «How much do labour costs drive inflation?» Adam Shapiro, Fed de San Francisco, 30 de mayo de 2023.

5Fuente: «Action bias among elite soccer goalkeepers: The case of penalty kicks”, Bar-Li, Michael, y Azar, Ofer H. y Ritov, Ilana y Keidar-Levin, Yaelr y Schein, Gailt, Universidad Ben-Gurion de Negev y Universidad Hebrea de Jerusalem, Israel.

6Fuente: S&P Global Ratings, Francia rebajada de AA a AA-, 31 de mayo de 2024.

Información importante

Estas son las opiniones del autor en el momento de la publicación y pueden diferir de las opiniones de otras personas/equipos de Janus Henderson Investors. Las referencias a títulos específicos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado, y no debe asumirse que dichos títulos son rentables. Janus Henderson Investors, su asesor afiliado o sus empleados podrían tener una posición en los títulos mencionados.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 78, Avenue de la Liberté, L-1930 Luxemburgo, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson es una marca comercial de Janus Henderson Group plc o de una de sus filiales. © Janus Henderson Group plc.

D10520