Dado el modo pausa en que se encuentra actualmente la Reserva Federal de Estados Unidos (la Fed) en cuanto a variaciones de los tipos de interés, los inversores se están preparando para el efecto retardado de las subidas en los beneficios de las empresas: el llamado aterrizaje “forzoso” o “suave” de la economía. Aunque el presidente de la Fed es sin duda el “piloto principal”, como especialistas en tecnología creemos que los inversores deben ser conscientes del papel que desempeña la inteligencia artificial (IA) como «copiloto» de la economía para mejorar la productividad y facilitar el desarrollo sostenible. También se necesita un “copiloto de inversiones” con experiencia que ayude a afrontar el retorno del coste del capital tras un periodo prolongado de bajos tipos de interés y el ciclo de sobreexpectación que puede surgir en torno a la IA.

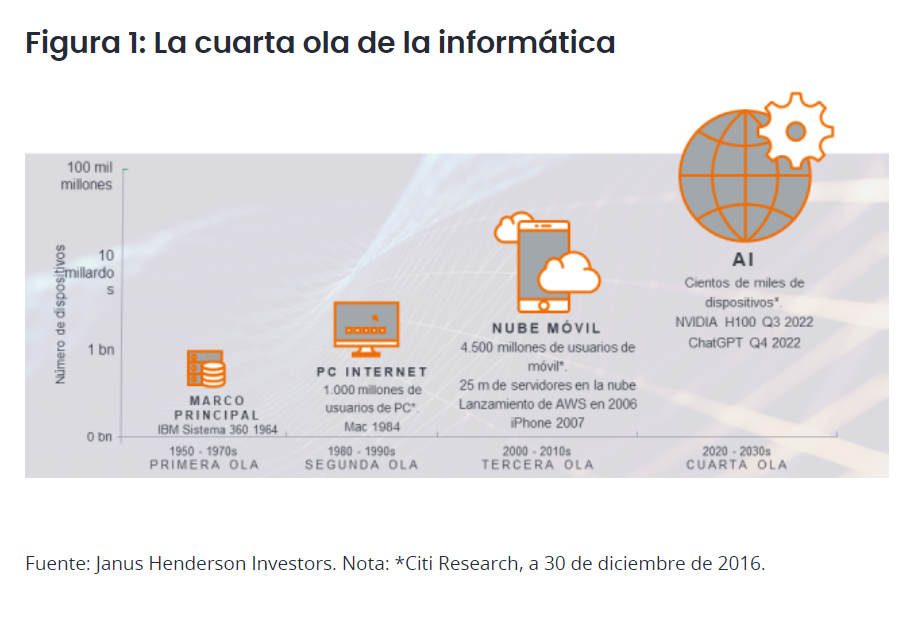

Consideramos que la IA es la cuarta ola de la informática en vez de un mero tema. Las olas de informática ocurren solo cada 10 o 15 años y tocan todas las capas de la pila de tecnología (Figura 1). Cada ola ha tendido a ser más grande y disruptiva, lo que genera oportunidades nuevas y convincentes al tiempo que trastoca los modelos de negocio dominantes de la vieja economía. La era de Internet para PC evolucionó durante la crisis de los Ahorros y Préstamos en EE. UU., mientras que el iPhone, en el contexto de la crisis financiera mundial, anunció una nueva ola de disrupción con la llegada del cloud computing móvil. Ahora nos encontramos en un momento crítico para la economía global. La llegada de la IA, combinado con los balances más sólidos en renta variable,1 sitúa al sector tecnológico en una posición relativamente sólida para continuar su historial a largo plazo de rendimiento superior.2

En 2023, el mejor comportamiento del sector tecnológico no solo se originó por el entusiasmo en torno a la IA, sino también por un posicionamiento cauto, combinado con bajas expectativas de beneficios. El mejor comportamiento del sector fue limitado, ya que se centró en los 7 Magníficos (Microsoft, Apple, NVIDIA, Alphabet, Meta, Amazon y Tesla), pero no fue irracional, en nuestra opinión, dada la solidez del balance de las empresas, su apuesta por la mejora de los márgenes y el hecho de que estos valores se encontraban entre los pocos beneficiarios reales del gasto en IA en esta etapa inicial de evolución.

Ya a las puertas de 2024, el posicionamiento de los inversores en acciones tecnológicas sigue siendo cauto, ante el gran volumen de dinero acumulado en fondos del mercado monetario. Prevemos que el crecimiento de las ventas seguirá rodeado de volatilidad, pero el crecimiento de los beneficios en el sector se mostrará resiliente, dada la apuesta por el recorte de plantillas y el despliegue de IA para impulsar los márgenes de beneficio.

Como se señaló anteriormente, las valoraciones continúan sufriendo fuertes altibajos dentro del sector. En general, estas valoraciones se sitúan por encima de su media, aunque están dentro del rango histórico de negociación de 25 años.3 Seguimos evitando los valores tecnológicos afectados por la sobreexpectación que no ofrecen una rentabilidad visible. Dado que el ritmo de la innovación se está acelerando ante el mayor coste del capital, predecir los flujos de caja de las empresas más allá de los próximos cinco años está resultando más arduo que en los últimos diez años.

Así pues, instamos a los inversores a no considerar los 7 Magníficos como un monolito que debe juzgarse frente al resto del sector tecnológico o a la renta variable en general. Como ocurrió con las anteriores olas de informática, prevemos que el número de beneficiarios de la IA irá aumentando gradualmente a lo largo de los próximos tres años y muchas de estas empresas serán claves para permitir una adopción de la IA más general. Dentro de los 7 Magníficos, las valoraciones y el crecimiento varían enormemente de una empresa a otra. La historia nos dice que el comportamiento uniformemente sólido de estas siete compañías no es la norma; de ahí que adoptemos una postura sumamente activa.

Las grandes empresas se ven obligadas a adoptar una visión más holística de sus gastos de explotación futuros, lo que creemos que impulsará el gasto incremental en nuestros temas seculares a largo plazo, en concreto, infraestructura, automatización y productividad de nueva generación, Internet 3.0, electrificación y Fintech (tecnología financiera). Para la infraestructura de nueva generación, estimamos que la demanda de IA para grandes modelos de lenguaje (LLM) mejorará el papel de la infraestructura en la nube y creará la necesidad de IA en el borde, donde la computación mediante IA se realiza cerca del usuario y de la fuente de datos, directamente al nivel del dispositivo.

Las consideraciones en materia de sostenibilidad también exigen una apuesta por la eficiencia energética para limitar el coste y la intensidad de carbono. La demanda de soluciones tecnológicas de energía limpia está aumentando y las empresas de hardware y semiconductores están bien posicionadas para beneficiarse de ello. Fintech es un tema que no ha sido objeto de atención en 2023, pero es un área donde seguimos viendo una abundante retahíla de empresas de capitalización de alta calidad.

Estamos ilusionados por ver el comienzo de otra gran ola de innovación tecnológica. Nuestra filosofía siempre ha sido que la tecnología es la ciencia de resolver problemas. La IA puede generar importantes ganancias de productividad para la economía y las empresas al inducir una menor inflación y un crecimiento de beneficios. Sin embargo, pueden pasar varios años, en vez de meses, hasta que esto sea demostrable, y los inversores deben ser conscientes del ciclo de sobreexpectación (Figura 2). Los ganadores del desarrollo de la IA irán aumentando, pero a un ritmo gradual; entre tanto, los inversores deben tener cuidado de no extrapolar la adopción temprana de la IA a gran escala.

Al igual que hemos lidiado con olas de informática anteriores, seguimos centrándonos en barreras de entrada sostenibles e incorporamos conocimientos ambientales, sociales y de gobernanza (ASG), además de confiar en nuestra disciplina de valoración para ayudarnos a identificar empresas que se convertirán en líderes tecnológicos mundiales o que seguirán siéndolo. El sector tecnológico se beneficia de uno de los motores más fuertes que existen en el mercado bursátil, pero con la turbulencia macroeconómica que se avecina se precisan “copilotos de inversión” con experiencia y destrezas de navegación acreditadas para poder trazar un camino con menos sobresaltos que permita alcanzar los objetivos de riesgo y rentabilidad de los inversores.

Tribuna de opinión de Alison Porter, gestora de carteras de Janus Henderson Investors.

FOOTNOTES

1 Janus Henderson Investors, Bloomberg consensus estimates, Bloomberg net debt and net cash data, as at 7 September 2023.

2 Janus Henderson Investors, Morningstar. MSCI ACWI Information Technology + Communication Services vs MSCI ACWI total returns in USD, 31 December 1995 to 30 September 2023. Past performance does not predict future returns.

3 Janus Henderson Investors, Bernstein. MSCI ACWI Information Technology + ACWI Communication Services price-to-forward earnings relative to MSCI ACWI, September 2000 to September 2023.

Hype cycle: a representation of the different stages in the development of a technology from conception to widespread adoption, with investor sentiment being a key driver of valuations of that technology and related stocks during the cycle.

Large language model (LLM): a specialised type of artificial intelligence that has been trained on vast amounts of text to understand existing content and generate original content.

Tech stack: a set of front and back-end technology services needed to build and run an application.

IMPORTANT INFORMATION

Technology industries can be significantly affected by obsolescence of existing technology, short product cycles, falling prices and profits, competition from new market entrants, and general economic conditions. A concentrated investment in a single industry could be more volatile than the performance of less concentrated investments and the market.

References made to individual securities do not constitute a recommendation to buy, sell or hold any security, investment strategy or market sector, and should not be assumed to be profitable. Janus Henderson Investors, its affiliated advisor, or its employees, may have a position in the securities mentioned.

This material is intended solely for use by financial professionals from US only, servicing non-US persons only, where non-US Janus Henderson funds are made available to local financial professionals for sale to persons based overseas or cross-border only. This material is not intended for citizens or residents of the United States.

The views presented are as of the date published. They are for information purposes only and should not be used or construed as investment, legal or tax advice or as an offer to sell, a solicitation of an offer to buy, or a recommendation to buy, sell or hold any security, investment strategy or market sector. Nothing in this material shall be deemed to be a direct or indirect provision of investment management services specific to any client requirements. Opinions and examples are meant as an illustration of broader themes, are not an indication of trading intent, are subject to change and may not reflect the views of others in the organization. It is not intended to indicate or imply that any illustration/example mentioned is now or was ever held in any portfolio. No forecasts can be guaranteed and there is no guarantee that the information supplied is complete or timely, nor are there any warranties with regard to the results obtained from its use. Janus Henderson Investors is the source of data unless otherwise indicated, and has reasonable belief to rely on information and data sourced from third parties. Past performance does not predict future returns. Investing involves risk, including the possible loss of principal and fluctuation of value.

Not all products or services are available in all jurisdictions. This material or information contained in it may be restricted by law, may not be reproduced or referred to without express written permission or used in any jurisdiction or circumstance in which its use would be unlawful. Janus Henderson is not responsible for any unlawful distribution of this material to any third parties, in whole or in part. The contents of this material have not been approved or endorsed by any regulatory agency.

Janus Henderson Investors is the name under which investment products and services are provided by the entities identified in the following jurisdictions: (a) Europe by Janus Henderson Investors International Limited (reg no. 3594615), Janus Henderson Investors UK Limited (reg. no. 906355), Janus Henderson Fund Management UK Limited (reg. no. 2678531), (each registered in England and Wales at 201 Bishopsgate, London EC2M 3AE and regulated by the Financial Conduct Authority) and Janus Henderson Investors Europe S.A. (reg no. B22848 at 2 Rue de Bitbourg, L-1273, Luxembourg and regulated by the Commission de Surveillance du Secteur Financier); (b) the U.S. by SEC registered investment advisers that are subsidiaries of Janus Henderson Group plc; (c) Canada through Janus Henderson Investors US LLC only to institutional investors in certain jurisdictions; (d) Singapore by Janus Henderson Investors (Singapore) Limited (Co. registration no. 199700782N). This advertisement or publication has not been reviewed by Monetary Authority of Singapore; (e) Hong Kong by Janus Henderson Investors Hong Kong Limited. This material has not been reviewed by the Securities and Futures Commission of Hong Kong; (f) South Korea by Janus Henderson Investors (Singapore) Limited only to Qualified Professional Investors (as defined in the Financial Investment Services and Capital Market Act and its sub-regulations); (g) Japan by Janus Henderson Investors (Japan) Limited, regulated by Financial Services Agency and registered as a Financial Instruments Firm conducting Investment Management Business, Investment Advisory and Agency Business and Type II Financial Instruments Business; (h) Australia and New Zealand by Janus Henderson Investors (Australia) Limited (ABN 47 124 279 518) and its related bodies corporate including Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) and Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) the Middle East by Janus Henderson Investors International Limited, regulated by the Dubai Financial Services Authority as a Representative Office. This document relates to a financial product which is not subject to any form of regulation or approval by the Dubai Financial Services Authority («DFSA»). The DFSA has no responsibility for reviewing or verifying any prospectus or other documents in connection with this financial product. Accordingly, the DFSA has not approved this document or any other associated documents nor taken any steps to verify the information set out in this document, and has no responsibility for it. The financial product to which this document relates may be illiquid and/or subject to restrictions on its resale. Prospective purchasers should conduct their own due diligence on the financial product. If you do not understand the contents of this document you should consult an authorised financial adviser. No transactions will be concluded in the Middle East and any enquiries should be made to Janus Henderson. We may record telephone calls for our mutual protection, to improve customer service and for regulatory record keeping purposes.

Outside of the U.S.: For use only by institutional, professional, qualified and sophisticated investors, qualified distributors, wholesale investors and wholesale clients as defined by the applicable jurisdiction. Not for public viewing or distribution. Marketing Communication.

Janus Henderson and Knowledge Shared are trademarks of Janus Henderson Group plc or one of its subsidiaries. © Janus Henderson Group plc.

D10520