Los recientes resultados del primer trimestre de NVIDIA y su positiva previsión de ingresos para el segundo trimestre1, así como la posterior reacción de la acción y noticias positivas, han situado la valoración del diseñador de chips líder del mercado en la exclusiva cifra de 1 billón de dólares de capitalización bursátil. Creemos que es buen momento para reflexionar sobre el estado de la inteligencia artificial (IA), su desarrollo y progreso, así como sobre la forma de invertir en empresas que se están beneficiando de esta coyuntura crítica para la tecnología. NVIDIA destacó varios temas importantes para los inversores activos a largo plazo en tecnología como nosotros.

Durante décadas, los centros de datos fueron el coto privado de los procesadores diseñados sobre la arquitectura x86, dominada por Intel y, últimamente, AMD. Sin embargo, estamos asistiendo a dos importantes puntos de inflexión. En primer lugar, la migración a la nube pública agrega informática (cálculo y procesamiento) en los hiperescaladores a un nivel nunca visto. Ese nivel, junto con los recursos y la perspicacia tecnológica de esas empresas, las está llevando a moverse en dos direcciones complementarias, ya que se centran en procesar esas cargas de trabajo en la nube de forma más eficiente, sobre todo reduciendo el consumo de energía, al ser uno de los principales costes de los centros de datos.

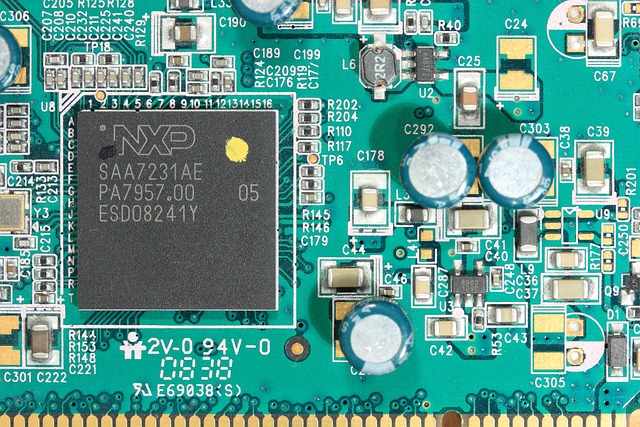

La aceleración en la nube aprovecha la capacidad de procesamiento paralelo de las unidades de procesamiento gráfico (GPU) o las matrices de puertas programables en campo (FPGA) para descargar el cálculo de la unidad central de procesamiento (CPU) a procesadores más eficientes desde el punto de vista energético para la carga de trabajo en cuestión. A la vez, los hiperescaladores están adoptando los procesadores Arm para trasladar su procesamiento de bajo consumo, demostrado durante años en los smartphones, al centro de datos a través de semiconductores personalizados de diseño interno, por ejemplo en Amazon, start-ups como Ampere o la nueva CPU Grace de NVIDIA, que se lanzará a finales de este año.

El segundo gran punto de inflexión es el cambio en las cargas de trabajo informáticas dentro de la nube para centrarse en la IA. Se trata de una carga de trabajo muy diferente a la del proceso de trabajo tradicional de Internet de consumo y, en consecuencia, requiere un diseño de informática y centro de datos diferente. Así, estamos observando cómo los hiperescaladores reorientan rápidamente su gasto en activo fijo (capex) hacia la nueva era de la IA. La formación de la IA siempre ha utilizado GPU, pero la IA generativa (creación de nuevos contenidos) también consume muchos más recursos informáticos en la inferencia (introducción de datos en un algoritmo para calcular el resultado). Una respuesta ChatGPT a una consulta es mucho más intensiva desde el punto de vista informático que una búsqueda de palabras clave en Google. Aunque Google ha diseñado chips internos de inferencia de IA, hasta ahora gran parte de la inferencia de IA se había realizado en CPU x86, pero eso ya no es posible por razones de rendimiento y coste. Esto también está impulsando un giro hacia las GPU y el silicio personalizado más adaptado a esta carga de trabajo radicalmente distinta.

La combinación de todo lo anterior está cambiando drásticamente el destino de los presupuestos de gasto en activo fijo de los hiperescaladores. Así lo reflejan las previsiones de ventas de NVIDIA en el segundo trimestre, que superaron en casi 4.000 millones de dólares las expectativas del mercado. Para ponerlo en contexto, Intel obtuvo unos ingresos por centros de datos de casi 4.000 millones de dólares en el primer trimestre y registró las primeras pérdidas de su historia, al perder cuota de mercado y márgenes frente a AMD. Acertar en estos movimientos tectónicos puede definir la rentabilidad de las inversiones.

Mirando hacia delante, creemos que nos encontramos en las primeras fases de algunos puntos de inflexión significativos en el sector de los semiconductores. Durante años, el aumento exponencial de los costes para mantener la ley de Moore provocó una rápida disminución del número de clientes dispuestos a pagar por semiconductores de vanguardia (nuevos y no totalmente probados). Esa tendencia se está revirtiendo ahora que los requisitos de rendimiento de la IA llevan a más clientes a buscar el mejor rendimiento y potencia. Taiwan Semiconductor Manufacturing Company (TSMC) ha declarado que tiene el doble de tape outs (diseños de chips listos para la fabricación) en su actual proceso de fabricación de 3 nm en comparación con el nodo anterior. Muchos de esos tape outs serán diseños de silicio personalizados de los hiperescaladores. La complejidad de crear chips tan grandes y potentes está llevando al límite la ley de Moore, creando la tendencia «Más que Moore», y estamos asistiendo a una innovación increíble. El nuevo MI300 de AMD, que se lanzará a finales de este año, integra múltiples chiplets de CPU y GPU, así como memoria de gran ancho de banda a través de una nueva tecnología denominada hybrid bonding, de la que Besi es pionera.

A la larga, a medida que se amplía la IA generativa, no todo el cálculo puede hacerse en centros de datos centralizados, por lo que cada vez más la inferencia debe realizarse a nivel local en dispositivos periféricos, tiene menor latencia (retrasos) y es más capaz de proteger los datos personales. Qualcomm está demostrando actualmente la capacidad de inferir el gran modelo de lenguaje LLaMA de Meta en un smartphone. NVIDIA también ha demostrado que la complejidad de la IA requiere una solución integral, por lo que la innovación no solo se producirá en el hardware, sino también en el software. Por ejemplo, sus nuevos chips Hopper incorporan un motor de software transformador que equilibra de forma inteligente la relación entre precisión y exactitud informática para maximizar la velocidad a la que se pueden formar a los modelos de IA.

En resumen, creemos que la próxima gran ola informática se cierne sobre nosotros con el punto de inflexión en la IA generativa y las tendencias tectónicas antes descritas crearán enormes oportunidades de inversión más amplias con el tiempo, a través de una serie de empresas que están bien posicionadas para beneficiarse.

Tribuna de opinión de Richard Clode, gestor de cartera de Janus Henderson Investors.

1 Resultados financieros de NVIDIA del primer trimestre del ejercicio fiscal 2024, anunciados el 24 de mayo de 2023.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Janus Henderson y Knowledge Shared son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.

D10520