Los mercados del carbono aún están en mantillas y actualmente carecen de calidad y credibilidad, pero la tecnología puede ayudar a promover su transparencia, integridad y uso. Este tema se debatió acaloradamente en la COP27, pero no se logró mucho avance. A finales de noviembre de 2022, la Comisión Europea publicó una propuesta para un nuevo marco voluntario para la certificación de desmantelamientos de carbono, que debería impulsar las tecnologías usadas para estos fines y mejorar la calidad de los proyectos de carbono.

Los mercados de carbono son sistemas de negociación en los que se venden y compran créditos de carbono. El precio del carbono internaliza un coste anteriormente externo, lo que facilita una reducción de las emisiones de gases de efecto invernadero (GEI) y genera ingresos para la nueva economía verde y áreas que no están suficientemente financiadas con créditos relacionados con el clima.

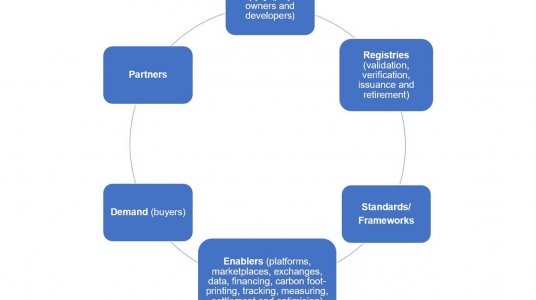

Cadena de valor de los mercados del carbono

Source: Janus Henderson Investors.

Hay dos tipos de mercados del carbono:

- Mercado de regulación/cumplimiento

El mercado global de regulación/cumplimiento relativo a los créditos al carbono es enorme y se encuentra en expansión. De acuerdo con Refinitiv, el tamaño total del mercado en 2020 fue de 261.000 millones de USD, lo que representa 10,3 Gt de CO 2 de equivalente negociado (1). Los instrumentos reguladores de los precios del carbono pueden adoptar varias formas. Las más comunes son los planes de negociación de emisiones (ETS), que son esencialmente permisos de contaminación máxima / comercial). También existen fondos de reducción de emisiones (planes de contribuyentes), impuestos al carbono, incentivos fiscales verdes y enfoques híbridos.

De acuerdo con el Banco Mundial, hay más de 47 jurisdicciones nacionales con algún tipo de iniciativa, lo que representa más del 20 % de las emisiones globales de GEI. La calidad y precio de estas emisiones varían ampliamente, desde 3,50$/tonelada de CO2e en México (impuesto al carbono) hasta 80$/tonelada de CO2e en la Unión Europea (ETS) y 137$/tonelada de CO2e en Suecia (impuesto al carbono). Los académicos estiman que el precio real de las emisiones de GEI ronda los 200 dólares por tonelada de CO2e (2).

- Mercado de carbono voluntario

Por contra, el mercado voluntario de carbono es mucho más pequeño, está fragmentado, es en gran parte privado y aplica normas variables, por lo que resulta difícil de medir, con estimaciones de su valor que oscilan desde 400 a 2.000 millones de dólares al año. Las previsiones sitúan el valor del sector entre 10.000 y 25.000 millones de dólares de aquí a 2030 y entre 90.000 y 480.000 millones de dólares de aquí a 2050. (3) El coste de los créditos al carbono varía, sobre todo para las compensaciones de carbono, ya que el valor está estrechamente ligado a la calidad percibida de la empresa emisora.

Los que compran créditos voluntarios son empresas privadas/particulares y no tienen que someterse al sistema del Artículo 6. La oferta actual de créditos al carbono voluntarios procede de empresas, gobiernos, particulares u organizaciones benéficas que desarrollan proyectos de carbono. La demanda viene de particulares que quieren compensar sus huellas de carbono, grandes empresas con objetivos de sostenibilidad y estrategias de cero emisiones netas, así como entidades que buscan beneficiarse de créditos de negociación. Los créditos o compensaciones de carbono pueden reducirse en CO2e; secuestrarse o evitarse, aunque esto último se considera lo menos creíble.

Los mercados de carbono se enfrentan a múltiples desafíos:

- La descarbonización en el mundo real y elusión de la doble contabilidad: ¿El crédito crea una descarbonización en el mundo real y ese carbono se compensaría si no se hubiera generado el crédito?

- Permanencia y garantía de los plazos y cálculos pertinentes para el carbono: los créditos deben supervisarse, medirse y retirarse, mientras que las emisiones de GEI deberán calcularse con precisión durante periodos de tiempo y fluctuaciones, evitando la fuga de carbono.

- Verificación y calidad: Necesitamos nuevos conjuntos de destrezas y herramientas, visibilidad y experiencia. ¿Quién creará la contabilidad normalizada y ejecutará el control de calidad? ¿Quién hará cumplir e implantará los mecanismos de denuncia? ¿Quién se hará responsable y hará cumplir las salvaguardas sociales y ambientales adecuadas?

- Relevancia: Comprobar que la compensación de carbono solo se utiliza para la parte de las emisiones que no pueden reducirse, no para las secciones que pueden mitigarse fácilmente. Para que las empresas utilicen los créditos de carbono de manera responsable, lo ideal sería que solo ayudaran a cubrir el último 5 % o 10 % de las emisiones.

- Escala y diversidad de proyectos

A continuación, mostramos solo algunas de las muchas formas en las que la tecnología puede favorecer el crecimiento y desarrollo de los mercados de carbono:

El blockchain permite transacciones rápidas, transparentes, inclusivas, baratas, seguras y eficientes, almacenando datos importantes para los créditos de carbono. Esto podría combatir la doble contabilidad y garantizar un rastreo/medición fiable, al tiempo que vincula la cadena de valor heterogénea. Por ejemplo, la plataforma basada en blockchain Veritree (en asociación con Samsung) ofrece diversos proyectos basados en la naturaleza.

Tokenización: la start-up Single.Earth utiliza una combinación de imágenes vía satélite, big data y aprendizaje automático para trazar modelos globales de carbono, obteniendo un análisis que luego convierte a un formato de tokenización. Esto proporciona a las comunidades locales incentivos y nuevas fuentes de ingresos para mantener los ecosistemas y brindar a los inversores oportunidades de inversión. GreenToken, de SAP, utiliza la tokenización y el blockchain para la gestión del carbono en la cadena de suministro.

Las imágenes vía satélite permiten rastrear y monitorear proyectos de eliminación de carbono en tiempo real, mapeando tierra o mar para detectar la deforestación o la pesca ilegal. Compañías como ICEYE son pioneras en este ámbito gracias a sus pequeños satélites SAR (Synthetic Aperture Radar) del tamaño de un microondas, que son capaces de obtener imágenes de ubicaciones por la noche y a través de las nubes, la niebla y el humo. Alphabet ha prestado sus imágenes vía satélite, sus conjuntos de datos geoespaciales y sus herramientas de aprendizaje automático para permitir que los proyectos de deforestación detecten con precisión sonidos problemáticos, como motosierras y vehículos, además de crear herramientas como Global Forest Cover Change/Forest Watch, Collect Earth, Earth Engine, Flood Forecasting y The Map of Life.

Se necesitan plataformas para conectar el mercado global fragmentado, asegurando una participación abierta, barata, rápida e inclusiva, que permita a los participantes interactuar con facilidad y confianza. Esto puede ayudar a garantizar que los proyectos de carbono sean de alta calidad y complementarios (solo salen adelante cuando están habilitados por los mercados de carbono), que los datos se almacenen de manera segura y que los precios sean transparentes. Microsoft está lanzando una plataforma de crédito de carbono y naturaleza llamada Environmental Credit Service (servicio de crédito ambiental). Las start-ups como Pledge proporcionan herramientas de medición y análisis, así como un mercado de compensación de emisiones verificadas basadas en la naturaleza, mientras que Salesforce cuenta con su Net Zero Marketplace.

Se necesita una amplia gama de herramientas para mejorar la supervisión y rendición de cuentas, garantizar la credibilidad de los proyectos, reducir el número de visitas y auditorías al sitio, gestionar proyectos, permitir la creación de prototipos, mejorar la escala, ajustar y estabilizar los parámetros del proyecto y facilitar medidas de contabilidad.

Consideramos que la tecnología es la ciencia de resolver problemas y la clave para desbloquear el ingente potencial de los mercados de carbono y alcanzar los objetivos climáticos. Están empezando a surgir algunas oportunidades de inversión interesantes, aunque aún de manera fragmentada e incipiente, a medida que los mercados de carbono se desarrollan y logran escala.

Tribuna de Kimberley Pavier, analista de sostenibilidad en Janus Henderson Investors.

Definiciones y pies de página:

1 Gt CO2e = gigatoneladas de dióxido de carbono equivalente; una forma sencilla de cuantificar las emisiones de diversos gases de efecto invernadero (GEI) expresándolas en términos de la cantidad de dióxido de carbono que tendría el mismo efecto de calentamiento global.

2 Fuente: Annual Review of Resources Economics: Managing Climate Change under Uncertainty: Recursive Integrated Assessment at an Inflection Point.

3 Fuente: Katusa Research y Trove Intelligence.

El Acuerdo de París es un tratado internacional jurídicamente vinculante sobre el cambio climático. Su objetivo es limitar el calentamiento global muy por debajo de 2, preferiblemente a 1,5 grados centígrados, en comparación con los niveles preindustriales.

El artículo 6 de las normas del Acuerdo de París que regulan los mercados de carbono permite a los países cooperar voluntariamente entre sí, lo que significa que pueden transferir créditos de carbono obtenidos de la reducción de emisiones de GEI para ayudar a uno o más países a cumplir sus objetivos climáticos.

La compensación del carbono permite a particulares u organizaciones compensar las emisiones inevitables de gases de efecto invernadero apoyando proyectos que reducen, eliminan o evitan las emisiones de CO2 emitidas en otros lugares.

La fijación del precio del carbono es un instrumento que capta los costes externos de las emisiones de gases de efecto invernadero (GEI), es decir, los costes de las emisiones que paga el público, como los daños a las cosechas, los costes sanitarios de las olas de calor y las sequías, y la pérdida de propiedades por las inundaciones y la subida del nivel del mar. Los vincula a sus fuentes mediante un precio, normalmente en forma de precio del dióxido de carbono (CO2) emitido.

Cero emisiones netas se refiere a reducir las emisiones de gases de efecto invernadero lo más cerca posible de cero para evitar los peores impactos del cambio climático y preservar un planeta habitable.

*Las referencias realizadas a valores concretos no constituyen una recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector del mercado, y no deben considerarse rentables. Janus Henderson Investors, su asesor afiliado o sus empleados pueden tener una posición en los valores mencionados.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.

D10520