Todos los indicadores adelantados de ciclos económicos largos que seguimos habitualmente se han desplomado este año a niveles que anuncian una recesión mundial inusualmente sincronizada.

Para los que siguen el ciclo económico y sus señales, la trayectoria futura de las economías puede atisbarse mucho antes que los giros de tendencia reales, y los mismos factores anuncian regularmente los giros del ciclo. En cambio, en el mundo macroeconómico sigue habiendo una falta de consenso sobre lo que determina el ciclo económico y un reiterado fracaso a la hora de predecir contracciones.

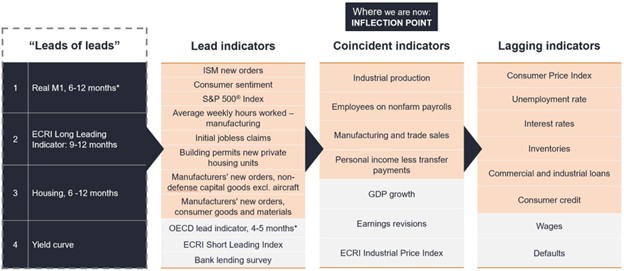

Figura 1: Primero de Ciclo económico

Fuente: análisis de Janus Henderson Investors, a 10 de agosto de 2022. Notas: * Simon Ward: www.moneymovesmarkets.com. Los indicadores resaltados en naranja son componentes de los indicadores del Conference Board.

A lo largo de los años, hemos examinado los procesos macroeconómicos del ciclo económico a través de cuatro indicadores largos, “guías de pistas” o anticipatorios.

Se trata del M1 real, el indicador adelantado largo del Economic Cycle Research Institute (ECRI, Instituto de Investigación del Ciclo Económico), la vivienda y la curva de tipos. Estos indicadores por lo general se anticipan a los indicadores “adelantados” entre 9 y 12 meses, vienen inducidos por datos y no cambian (es decir, no sufren revisiones); no solo son útiles para señalar puntos de inflexión, sino que también pueden servir para evaluar en qué medida las recesiones pueden ser profundas y largas.

Nos centramos en los indicadores adelantados más largos

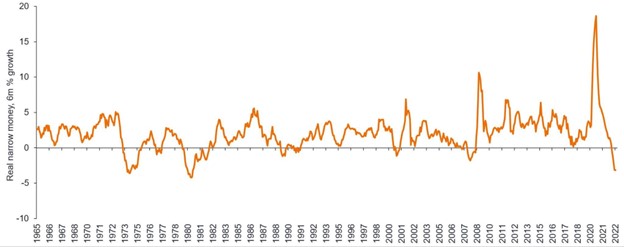

1. M1 real: crecimiento del dinero estrecho

Si analizamos el crecimiento del M11 real, un indicador adelantado clave monetario de la economía, que en promedio ha anunciado puntos de inflexión en los nuevos pedidos del PMI manufacturero global con una antelación de 6-7 meses, la velocidad y alcance de la contracción se encuentra en un nivel que no se veía desde la década de 1970 (Figura 2), y esas dos ocasiones ocurrieron antes de recesiones severas.

Figura 2. El crecimiento del dinero estrecho real del G7 se contrae

Fuente: Refinitiv Datastream, Simon Ward, a 23 de agosto de 2022.

Nota: Solo con fines ilustrativos. No hay garantía de que las tendencias pasadas vayan a continuar ni de que las previsiones se vayan a cumplir.

Ahora, el dinero estrecho es más sensible a los cambios en las políticas que el dinero en sentido amplio. Sin embargo, el ritmo de contracción de este último, en términos reales, también es más rápido ahora que durante esos episodios.

2. Los índices del ECRI (Economic Cycle Research Institute) reflejan algo similar

El ECRI, que lleva a cabo una investigación del ciclo económico, tiene índices que se remontan a la década de 1920 en Estados Unidos y la década de 1960 en Europa.

Su amplio «índice adelantado largo», que incluye 22 países, anuncia puntos de inflexión económicos con 9-12 meses de antelación y está emitiendo un mensaje similar al de la M1 real: no muestra indicios de tocar fondo en el próximo año.

Además, los índices del ECRI que examinan el área industrial y de servicios de la economía (de nuevo, con una antelación de entre 9 y 12 meses) también muestran el mismo deterioro, lo que refuerza el mensaje en todos los sectores.

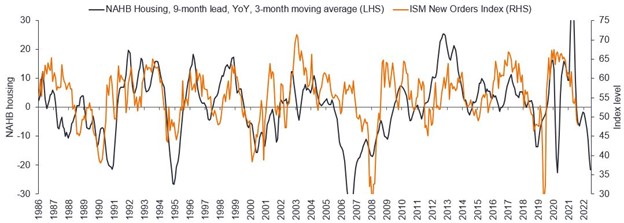

3. Vivienda: se dice que representa el ciclo económico

La vivienda es un indicador clásico del ciclo económico temprano. Aunque no tiene importancia en periodos normales, el deterioro de la vivienda constituye una parte crítica de la recesión económica, como se describe en el artículo de Edward Leamer de 2007 «Housing is the Business Cycle». Estamos asistiendo al inicio de una brusca contracción de la vivienda en distintas economías, como las de EE. UU., Canadá, Suecia y Australia, por no hablar de China, donde la contracción está muy avanzada.

El índice de confianza de la National Association of Home Builders (NAHB, por sus siglas en inglés) de EE. UU refleja una caída muy pronunciada y repentina (Figura 3), mientras que en el Reino Unido, una encuesta reciente mostró que las consultas de los compradores de viviendas se sitúan a sus niveles más bajos desde 2008 y la crisis de la COVID 19.

Figura 3. Caída brusca y repentina del índice de confianza de la NAHB

Fuente: Bloomberg, Janus Henderson Investors, a 31 de julio de 2022.

La profunda recesión inminente también se evidencia en las existencias de viviendas, que generalmente van por delante del ciclo económico. Cuando se contrastan con la tasa de desempleo y los precios de las acciones, ambos muestran un cambio brusco y rápido.

4. El indicador más largo del mercado de renta fija: la curva de tipos

Las inversiones de la curva de tipos son a la vez un síntoma y una causa de recesiones. La curva de tipos del Tesoro estadounidense inicialmente se invirtió en marzo de este año, pero ya se ha extendido a todos los tramos de la curva, como los «2s 5s» (el diferencial entre los rendimientos a dos y cinco años) y los «2s 10s».

Este tipo de inversiones de la curva constituye un impedimento para la concesión de préstamos tanto para los bancos, que suelen adquirir préstamos a tipos a corto plazo y prestar a tipos a largo plazo, como para los inversores en bonos. Si los rendimientos en el tramo corto de la curva se sitúan en niveles razonablemente altos, ¿cuál es el incentivo para prestar (comprar bonos) con vencimientos más largos?

Así pues, la creación de un bucle de retroalimentación endurece aún más las condiciones financieras.

El dilema para los bancos centrales es que están persiguiendo indicadores rezagados como la inflación y el desempleo, que tienden a variar en distintos ciclos económicos. Por ejemplo, el empleo puede ser un indicador rezagado o anunciar una recesión; las altas tasas de asalariados no agrícolas al inicio de una recesión fueron frecuentes en las recesiones inflacionarias de los años 70.

Apostar por este último conjunto de datos aumenta los riesgos de exageración de política monetaria y, con ello, la posibilidad de cometer errores en esta área.

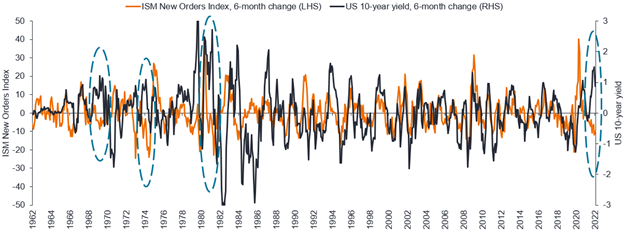

Implicaciones para los rendimientos de la deuda pública

¿Qué pasa con los rendimientos de la deuda pública? En las últimas décadas, el dinamismo del crecimiento ha sido el mayor impulsor de los rendimientos de la deuda pública y de los activos de riesgo (aunque no es infalible), y para nosotros, como gestores de carteras, el dato clave que debemos vigilar aquí son los nuevos pedidos del ISM.

Durante casi toda nuestra carrera, los rendimientos de la deuda pública por lo general han reflejado la tasa de cambio del dinamismo del crecimiento, como se observa en la Figura 4 (se han elegido los nuevos pedidos del ISM como índice representativo); sin embargo, como muestra el gráfico, los rendimientos de los bonos se han desbordado (moviéndose en la dirección contraria) cuando el Índice de Precios al Consumo (IPC) subyacente (es decir, la inflación) ha repuntado en momentos de contracción del crecimiento.

Figura 4. Los rendimientos de la deuda pública se han desvinculado del ciclo de crecimiento en 2022

Fuente: Janus Henderson Investors, Bloomberg, Bank of America, a 10 de agosto de 2022.

Los tres desajustes (marcados con un círculo) producidos en los años 70 se debieron a una convulsión del IPC. En retrospectiva, en 1970 y 1981, el responsable de que los rendimientos de los bonos se desvincularan del crecimiento fue una cifra negativa de asalariados no agrícolas (indicador coincidente). El episodio de 1974-75 fue distinto, ya que los rendimientos de los bonos tocaron techo muy tarde, después de que los indicadores económicos rezagados tocaran fondo, y tardaron cerca de un año en darse la vuelta finalmente.

Desde una perspectiva monetarista, el ciclo de inflación actual parece muy distinto al de la década de 1970.

El patrón actual parece un episodio de auge y caída, con un crecimiento nominal del dinero amplio que apenas ha aumentado en los últimos meses.

Perspectivas

Las perspectivas, a nuestro modo de ver, son de las más aciagas de nuestras carreras. La amplitud y alcance del desplome en los indicadores adelantados globales que observamos son ahora de una magnitud histórica.

El líder de indicadores adelantados no muestra ningún indicio de cambio de tendencia y es improbable que el crecimiento toque fondo hasta el segundo trimestre de 2023, como muy pronto.

Aunque nuestro proceso no es infalible, también hay una serie de catalizadores potencialmente negativos en el trasfondo recesivo mundial, entre ellos la continua crisis energética, el desplome del crecimiento estructural en China (impagos inmobiliarios) y su política de cero covid, así como las medidas agresivas de los bancos centrales inducidas por el pánico (subidas de los tipos de interés y endurecimiento cuantitativo).

Los mercados seguramente dejarán de estar preocupados por la inflación para centrarse en la falta de crecimiento y en las perspectivas de recesión que atisbamos.

Cuando la simplicidad se encuentra con la flexibilidad: conozca más sobre la estrategia Balanced de Janus Henderson Investors.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.

D10520

io