Creemos que los bonos investment grade de alta calidad, especialmente los bonos del Estado, se encuentran en un punto dulce de cara a 2023, ya que una confluencia de rendimientos atractivos y un punto de inflexión en los tipos abre el potencial de fuertes rentabilidades. En el caso de los mercados de renta fija, el endurecimiento de la política en 2022 para atajar la inflación resultó doloroso a medida que los rendimientos aumentaban.

Sin embargo, la corrección de los precios elevó de nuevo los rendimientos de la deuda pública a niveles no vistos en más de una década. Algo similar ocurrió con los bonos corporativos con calificación investment grade, donde subieron tanto los diferenciales de crédito como los rendimientos.

Gráfico 1. Rendimiento de la deuda pública

Fuente: Bloomberg, rendimiento de la deuda pública genérica estadounidense a 10 años, rendimiento de la deuda pública genérica del Reino Unido a 10 años, rendimiento de la deuda pública genérica alemana a 10 años, del 1 de enero de 2020 at 29 de noviembre de 2022. Los rendimientos pueden variar y no están garantizados.

La rapidez y magnitud del endurecimiento de los bancos centrales provocó que las curvas de rendimiento se aplanaran e invirtieran, lo que significa que los bonos a más corto plazo están pagando rendimientos similares (si no superiores) a los bonos a más largo plazo. Esto está creando una rara oportunidad para que los inversores obtengan mayores ingresos por la tenencia de bonos a corto que por aquellos a largo plazo, al tiempo que se exponen a un menor riesgo de tipos de interés.

Sin embargo, los niveles atractivos de ingresos de los bonos muestran solo la mitad del panorama. Creemos que 2023 será también un punto de inflexión para el ciclo de tipos a medida que los bancos centrales modifiquen sus políticas en respuesta al descenso de la inflación y a la recesión económica. Esto significa que, aunque los bonos a corto plazo son de nuestro agrado, mantener únicamente bonos a corto plazo podría tener un coste de oportunidad, que sería renunciar potencialmente a mayores plusvalías por mantener bonos a más largo plazo a medida que bajan los tipos.

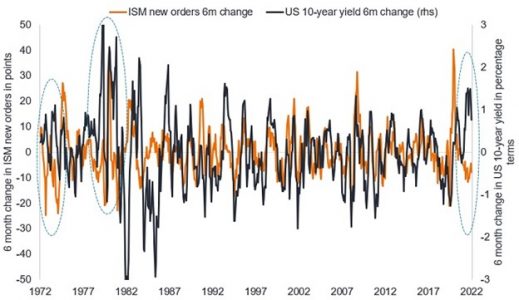

Los rendimientos de los bonos a menudo se desbordan cuando la inflación subyacente se disparada al entrar en una recesión económica. Esta disociación entre los rendimientos de la deuda pública y las perspectivas económicas se produjo a finales de 2022, cuando los rendimientos de la deuda subieron a pesar de la disminución de nuevos pedidos del sector manufacturero (gráfico 2). Esperamos que los rendimientos de la deuda pública vuelvan a vincularse a los datos económicos. Creemos que el rendimiento de la deuda pública estadounidense a 10 años podría acercarse al 2 % a finales de 2023, después de estar por encima del 4 % en el cuarto trimestre de 2022. Esto podría generar sólidas plusvalías en la deuda pública y también tener consecuencias positivas para los bonos corporativos de mejor calidad con calificación investment grade, ya que estos bonos suelen ser sensibles a los movimientos de los tipos.

Gráfico 2. Nuevos pedidos del ISM frente al rendimiento de la deuda pública estadounidense a 10 años

Los rendimientos de los bonos se desbordan cuando la inflación subyacente se dispara en las crisis del crecimiento (marcado con un círculo).

Fuente: Bloomberg, Janus Henderson Investors, nuevos pedidos del sector manufacturero del Institute for Supply Management (ISM), rendimiento de la deuda pública estadounidense a 10 años, del 30 de noviembre de 1972 al 30 de noviembre de 2022. La rentabilidad histórica no predice las rentabilidades futuras.

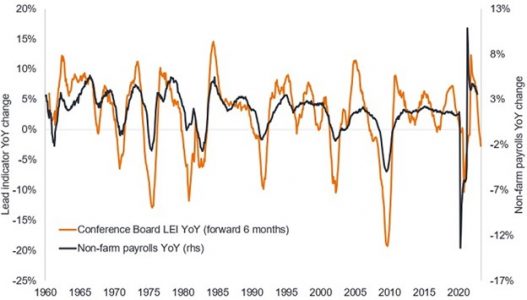

No hay garantía de que las tendencias pasadas continúen o que las previsiones vayan a cumplirse. Creemos que estamos atravesando un ciclo económico típico, en el que el exceso de estímulo de los dos últimos años está dando paso a una desaceleración y una recesión con el endurecimiento de las políticas. Los principales indicadores económicos están en alerta roja. El mercado de la vivienda ya ha empezado a sufrir y los beneficios empresariales parecen haber tocado techo. Creemos que es solo cuestión de tiempo (puede que incluso a principios de 2023) para que las nóminas no agrícolas comiencen a reflejar en sus datos de que las empresas están recortando empleos. La Encuesta de los hogares de EE. UU. ya está registrando pérdidas de trabajo mientras que los datos sobre retenciones de impuestos parecen respaldar el descenso de empleo observado en la encuesta. El índice de indicadores adelantados (LEI) de la Conference Board, un indicador muy fiable sobre el empleo desde los años sesenta, sugiere que las nóminas no agrícolas van a caer.

Gráfico 3. El LEI como indicador del empleo en unos seis meses

Fuente: Bloomberg, Janus Henderson Investors, índice de indicadores adelantados (LEI) de la Conference Board para EE. UU. con un adelanto de seis meses, Oficina de estadísticas laborales de EE. UU., nóminas no agrícolas. Del 30 de noviembre de 1972 al 31 de octubre de 2022. La rentabilidad histórica no predice las rentabilidades futuras.

Los mercados están descontando una pausa en las subidas de tipos de la Reserva Federal de EE.UU. (Fed) a principios de 2023, seguida de una fase de estancamiento mientras se evalúa el panorama y puede que quizá un recorte a finales de 2023. No estamos convencidos de que 2023 vaya a desarrollarse así. Y lo que es más importante, esto no es lo que suele hacer la Reserva Federal. La Fed rara vez deja de actuar. En los años setenta y ochenta, subió los tipos hasta que pudo controlar la inflación e inmediatamente después empezó a recortarlos. Tiene una baja tolerancia al aumento del desempleo.

Creemos que la Fed se alarmará y empezará a reducir los tipos tras unas cuantas publicaciones de datos negativos sobre nómina no agrícolas. Esto podría ocurrir incluso en la primera mitad de 2023. Las recesiones matan la inflación, así que, si el desempleo aumenta, creemos que la Fed reconsiderará su doble cometido (estabilidad de precios y pleno empleo) y pasará a prestar más atención a lo segundo.

Este cambio en la política depende de que baje la inflación, pero creemos que esta ya ha llegado a su máximo en EE. UU. y que podría descender rápidamente en 2023 en Europa a pesar de las distorsiones causadas por la crisis energética. Los precios de las materias primas y las mercancías se han tambaleado, lo que debería ayudar a reducir las cifras de inflación. El desplome del crecimiento del dinero amplio también sugiere que el reciente repunte de la inflación se desvanecerá a lo largo de 2023. Incluso medidas rezagadas, como los alquileres de mercado, se están suavizando.

Ninguno de los principales indicadores económicos que observamos ha tocado fondo, por lo que prevemos un mayor deterioro económico y nos cuesta creer que la economía vaya a lograr un aterrizaje suave. En este entorno, creemos que hay poco beneficio en exponerse demasiado en cuanto a riesgo crediticio, sobre todo porque los diferenciales de crédito en bonos high yield con calificación inferior a investment grade están descontando un aterrizaje suave y serían vulnerables a una ampliación en caso de recesión. Las ventas de high yield podrían suponer una gran oportunidad de compra para esta clase de activos más adelante en 2023, pero no vemos ninguna necesidad de arriesgarse prematuramente, cuando el potencial de rentabilidad ajustada al riesgo es tan atractivo en los bonos investment grade en este momento.

El riesgo para nuestra perspectiva es que los datos no cooperen, que el mercado laboral siga siendo sólido y que la inflación se niegue a bajar. Sin embargo, si este fuera el caso, entonces esperaríamos ver una política de los bancos centrales más restrictiva y una recesión económica aún más severa, un resultado que en última instancia favorecería a los bonos con más alta calificación, en particular a los bonos soberanos, ya que los inversores buscarían refugios «relativamente» seguros. Tal y como lo vemos, pensamos que simplemente hay demasiados datos que apoyan nuestra convicción de que estamos a un paso de que la deuda pública y corporativa investment grade muestre sólidos resultados en 2023.

Tribuna de John Pattullo y Jenna Barnard, codirectores de renta fija global de Janus Henderson Investors.

Puede encontrar más ideas de inversión de Janus Henderson Investors aquí.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.

D10520