Desde hace varias semanas, los inversores comparten la visión de que tanto Estados Unidos como el resto de las economías mundiales seguirán ralentizándose (o incluso entrarán en recesión) mientras duren los efectos retardados de las agresivas subidas de tipos. A primera vista, esto podría parecer otro nuevo obstáculo para el sector tecnológico. Aunque somos conscientes de los riesgos que plantean una inversión empresarial y un consumo personal más lentos, creemos que estamos a punto de adentrarnos en una posible época de bonanza para los inversores tecnológicos con un enfoque a largo plazo.

Nuestro cauto optimismo se debe a la volatilidad de los mercados y a la disminución de las valoraciones de la renta variable. Anticipamos una continuación de la volatilidad conforme el mercado descuenta plenamente la crisis económica. Además, las correcciones sectoriales pueden traducirse en distorsiones, por lo que las maltrechas valoraciones de algunas empresas podrían no ajustarse a sus perspectivas más prometedoras. La ratio precio-beneficio (PER) del índice MSCI All-Country World Information Technology para todo el ejercicio 2023 ya se ha reducido en un 14 % desde agosto y se sitúa por debajo de su media a cinco años.

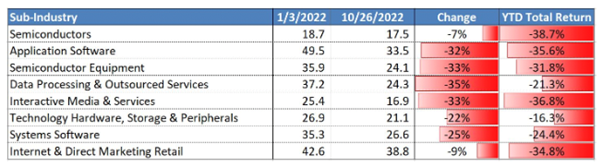

Ratios precio-beneficio del sector tecnológico y de internet en 2022

La compresión de los múltiplos de beneficios representó un primer catalizador de la ola de ventas que sufrió el sector durante el año, ya que los inversores incorporaron los mayores tipos de descuento en las valoraciones de las acciones; en fechas más recientes, estamos siendo testigos de revisiones a la baja de los beneficios conforme se descuenta la ralentización económica.

Fuente: Bloomberg, a 26 de octubre de 2022. Las ratios precio-beneficio se basan en las estimaciones combinadas de los beneficios a 12 meses vista.

Si tuviéramos que elegir

Los nueve últimos meses han supuesto todo un desafío para el sector tecnológico global. Un importante factor de las rentabilidades negativas ha sido el drástico aumento de los tipos de interés y el consiguiente descenso del valor actual de los flujos de caja futuros de las empresas (el sencillo cálculo aritmético de la valoración de las acciones). Se trata también de una inversión de la tendencia que durante varios años impulsó las valoraciones tecnológicas (alentadas por los reducidos tipos de interés) hasta niveles muy por encima de sus medias a largo plazo.

Además de las matemáticas del descuento, los valores tecnológicos también se beneficiaron de la búsqueda de crecimiento allá donde se pudiera (a menudo, en valores tecnológicos orientados a temas seculares y, cuando estalló la pandemia, en empresas que se vieron favorecidas por la mayor demanda de internet, comunicaciones y servicios de comercio electrónico que ayudaron a la economía mundial a afrontar los confinamientos y el teletrabajo).

Aunque los vientos a favor procedentes de los tipos reducidos y la mayor demanda ligada a la pandemia han amainado, existe un catalizador duradero: la continua presencia de los temas seculares de la inteligencia artificial, la nube, el internet de las cosas y la conectividad 5G. A diferencia de una mera variable en una ecuación matemática, estos vientos favorables inciden en las valoraciones de las acciones ofreciendo la posibilidad de un crecimiento compuesto de los beneficios a largo plazo conforme el gasto destinado al sector tecnológico se hace con un porcentaje de la economía mundial cada vez mayor. Si tuviéramos que elegir, optaríamos por el último (y más duradero) viento a favor.

Hacer los deberes

Ahora bien, sacar partido de la volatilidad no significa invertir en los componentes del índice de forma indiscriminada. Muchos subsectores tecnológicos presentan inherentemente un carácter cíclico. Y aunque creemos que las llamadas “acciones de crecimiento cíclico” deberían registrar tanto picos como valles más pronunciados conforme se desarrollan los ciclos económicos futuros, muchos de estos valores no serán inmunes a la ralentización económica.

La posibilidad de unas perspectivas económicas más lúgubres podría conllevar nuevas revisiones a la baja de los beneficios para las empresas de semiconductores, aunque esto no representa una condena para la salud del sector. El mercado de chips ha sido objeto de una racionalización considerable y el futuro crecimiento económico no hará sino aportar mayores impulsos para el sector conforme se generalice el contenido de semiconductores. Con frecuencia, el sector ha tendido a tocar suelo meses antes del ciclo económico, lo que significa que el terreno perdido podría recuperarse rápidamente en caso de que la actual desaceleración se revelara efímera.

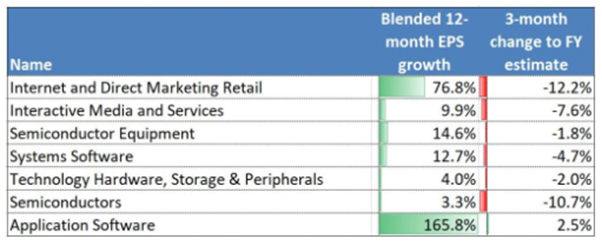

Estimaciones de beneficios del MSCI All-Country World Technology Index por subsectores

En vista de la ralentización de la economía, las previsiones de beneficios de los segmentos tecnológicos más cíclicos ya se han revisado considerablemente a la baja, al tiempo que los valores de software están mostrando una mayor resistencia gracias a sus modelos de negocio basados en suscripciones.

Fuente: Bloomberg, a 26 de octubre de 2022.

Aunque seguimos expuestos a la ciclicidad, creemos que las empresas de computación en la nube y otros tipos de software deberían evolucionar mejor que los semiconductores durante una etapa bajista, gracias a la resistencia de sus modelos de negocio basados en suscripciones. Además, los clientes corporativos que afronten presiones en sus ingresos probablemente recurrirán aún más al software destinado a la mejora de la productividad con el fin de proteger los márgenes.

En nuestra opinión, los inversores deberían adoptar una postura más prudente en relación con las empresas orientadas a la publicidad digital, puesto que estas afrontan presiones cíclicas, así como un marco de privacidad más riguroso. También se hallan en peligro las empresas que sobrecargaron sus negocios durante la pandemia, al confundir ese periodo atípico con el nuevo statu quo.

Prestar atención a las mareas

En cambio, las empresas tecnológicas de crecimiento secular deberían, a nuestro parecer, mostrarse menos vulnerables al deterioro de la economía. De hecho, como observamos durante los periodos de lento crecimiento de la última década, estos valores podrían salir beneficiados en una economía anémica, ya que los inversores se esfuerzan por identificar aquellos negocios capaces de aumentar sus beneficios de manera sistemática.

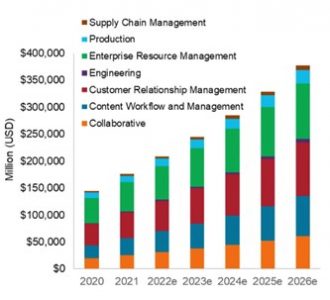

Gasto corporativo previsto en software como servicio

En los cinco próximos años, se prevé que el gasto empresarial dedicado a los programas de informática en la nube mantenga su actual ritmo vertiginoso.

Fuente: Bloomberg Intelligence, a 30 de septiembre de 2022.

Desde hace mucho tiempo creemos que la calidad de una empresa se mide mejor en un entorno de inestabilidad económica que en periodos de bonanza, cuando “la marea levanta todos los barcos”. En vista de la ralentización de la economía mundial, ya se observa una bifurcación de la rentabilidad financiera de las empresas tecnológicas. Los títulos de mayor calidad (no solo en el segmento de crecimiento secular, sino también en el de crecimiento cíclico) han seguido cosechando sólidos resultados financieros.

Por el contrario, muchas empresas se están convirtiendo en víctimas de otro aforismo marítimo: qué empresas quedarán expuestas cuando baje la marea. Algunas de ellas son antiguas empresas tecnológicas que, gracias a su sólida generación de flujo de caja, pueden mostrar un buen comportamiento en periodos de debilidad en los mercados, aunque se han situado en el lado equivocado de una economía mundial en rápido proceso de digitalización. Pese al atractivo rendimiento potencial a corto plazo, consideramos que estos títulos seculares reanudarán su trayectoria bajista cuando la economía recobre fuerzas.

Conozca más sobre los insights de inversión de Janus Henderson Investors.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.

D10520

D10520