Warren Buffett, consejero delegado de Berkshire Hathaway, famosamente bromeó lo siguiente durante un discurso en la Conferencia de Sun Valley de Allen & Company en 1999: “La verdad es que Esopo no era muy bueno en finanzas, porque decía algo así como que «más vale pájaro en mano que ciento volando», pero no decía cuándo”. Buffett continuó diciendo que el coste de los préstamos, o el nivel de los tipos de interés, determinaba el precio de ese “cuándo”. “Y por eso”, añadía, “a veces un pájaro en mano es mejor que ciento volando, y a veces ciento volando son mejor que un pájaro en mano.”

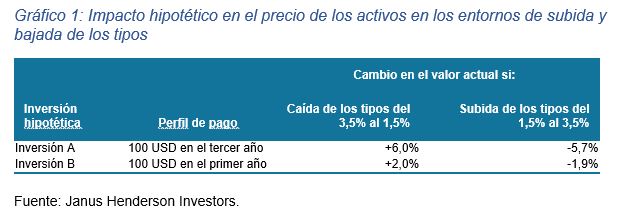

Con su ingenio característico, Buffett señalaba que el valor actual de un activo financiero no solo se ve afectado por el nivel de los tipos de interés y las rentabilidades futuras esperadas, sino también por el momento de las rentabilidades futuras. En resumen, cuanto más lejano en el futuro sea el pago de una inversión, más sensible será a los cambios en los tipos de interés. De igual manera, en un entorno de tipos de interés a la baja, los inversores se ven recompensados por las rentabilidades de las inversiones en el futuro (como es el caso de las acciones growth y los bonos a largo plazo), mientras que en un entorno de subida de tipos, las inversiones que tienen un pago con duración más corta tienden a cotizar comparativamente mejor (como es el caso de las acciones value y los bonos de duración corta).

Buffett compartió esta anécdota en Sun Valley en 1999, para contrariedad de una sala llena de consejeros delegados de Internet, y en un momento en que las acciones tecnológicas disfrutaban de rentabilidades récord y valoraciones por las nubes. En lo que se estaba fijando, al contrario que muchos de sus detractores, era en que, en ese momento, los tipos de interés iban ya en aumento, y las mayores tasas de descuento iban a aplastar a los precios de las acciones growth cuyas valoraciones extremas se basaban en la expectativa de beneficios en un futuro lejano. En muchos sentidos, puede que el contexto de 1999 no difiera demasiado del entorno en el que nos encontramos actualmente.

El gráfico 1 ilustra este concepto. Dos inversiones hipotéticas tienen el mismo pago de 100 USD, pero en años diferentes. Ignorando el efecto de la reinversión, la inversión A, con un pago en el tercer año, tiene un rendimiento relativamente mejor cuando los tipos bajan, mientras que la inversión B, con su pago en el primer año, tiene un rendimiento relativamente mejor cuando los tipos suben.

Ampliar la aplicación de la duración

Aunque nuestro ejemplo es sencillo, si trasladamos este concepto al mundo real y ampliamos el plazo de los pagos esperados, y si la variación de los tipos de interés se hace más pronunciada, el efecto del “cuándo” influye sustancialmente en las rentabilidades relativas entre las clases de activos, en igualdad de condiciones. Podría decirse que este principio del “cuándo” ha sido el protagonista olvidado de la rentabilidad superior de la década pasada en las acciones growth (pese a que la innovación tecnológica y los consejeros delegados con destinos estelares se hayan llevado todo el mérito).

La sensibilidad que muestra el precio de los activos al momento de las rentabilidades (duración) es un concepto que los inversores en bonos conocen bien. Pero mientras que la duración ha sido un riesgo importante a evaluar dentro de las asignaciones de bonos, no se discute tanto en lo que respecta a las carteras de multiactivo que incluyen una asignación a la renta variable. Hay razones legítimas para esto: en particular, que la duración es más difícil de cuantificar en los valores de renta variable porque el valor final es desconocido (a diferencia de un bono), y los flujos de caja (dividendos) son variables, a diferencia de los cupones estables de los bonos. Por lo tanto, existe un alto grado de ambigüedad en el cálculo de la duración de la renta variable.

No obstante, creemos que se puede decir que la renta variable es un instrumento típicamente de larga duración. Según un informe de 2010 de los índices S&P (Blitzer, Dash & Soe), entre 1976 y 2010, la duración media histórica a largo plazo del índice S&P 500® fue de 23,7 años.

Bonos high yield: una opción de baja duración dentro de las asignaciones de renta variable

En un momento en que los inversores consideran el posicionamiento de su cartera para un entorno de tipos más altos, creemos que la gestión de la duración tanto en los segmentos de renta variable como en los de renta fija dentro de una cartera de multiactivo puede producir resultados favorables en relación con un enfoque agnóstico de la duración. Al pensar en gestionar la duración en un segmento de renta variable, los inversores podrían considerar utilizar bonos high yield para lograr ese propósito, por los siguientes motivos:

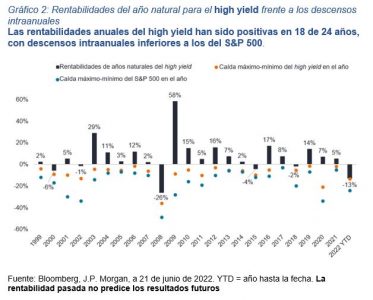

- Históricamente, el high yield ha estado positivamente correlacionado con los mercados de renta variable: la correlación a 30 años del índice Bloomberg Corporate High Yield y el S&P 500 es de 0,64. Si se mantiene esta correlación positiva, los inversores podrían contar con la deuda high yield para complementar sus asignaciones de renta variable y moverse en correlación con ellas.

- Duración baja: remontándonos a 1992, la duración media del índice Bloomberg Corporate High Yield ha sido de 4,2 años, considerablemente inferior a los 23,7 años estimados por Blitzer para el S&P 500®. Por lo tanto, si los inversores buscan ser más defensivos y reducir la sensibilidad general de la cartera a los tipos de interés, una asignación a bonos high yield dentro de su segmento de renta variable podría ayudar a conseguirlo.

- Rentabilidad y riesgo: aunque los bonos high yield tienen una duración significativamente menor, la clase de activos aún ha podido atraer más del 70% de la rentabilidad del S&P 500 desde julio de 1992. (En el periodo de 30 años comprendido entre el 1 de julio de 1992 y el 29 de junio de 2022, el índice Bloomberg Corporate High Yield ha obtenido un 6,9% anualizado, frente al 9,8% del S&P 500). Por lo tanto, creemos que al añadir high yield a los segmentos de renta variable, los inversores pueden jugar a la defensiva en duración sin ser completamente “aversos al riesgo”.

¿Quién es el que manda?

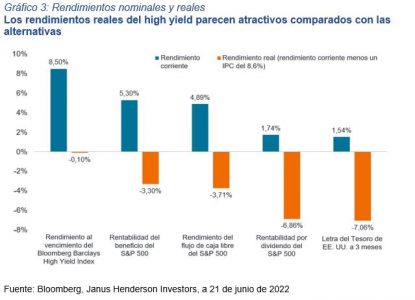

Hace mucho tiempo que nadie dice aquello de que “el efectivo es el que manda”. Desde la crisis financiera mundial, el efectivo —y las rentabilidades procedentes del efectivo o del rendimiento— no ha mandado en absoluto. Pero creemos que, si los tipos de interés siguen subiendo y se mantienen elevados, los activos de mayor rendimiento tienen sentido para los inversores cuyo objetivo es reducir la duración total de la cartera y mantener, al mismo tiempo, la exposición a los activos de riesgo. El aumento de los rendimientos de los bonos high yield ha empujado su rendimiento real a territorio positivo, mientras que los rendimientos reales de la renta variable y el efectivo siguen siendo muy negativos (véase el gráfico 3).

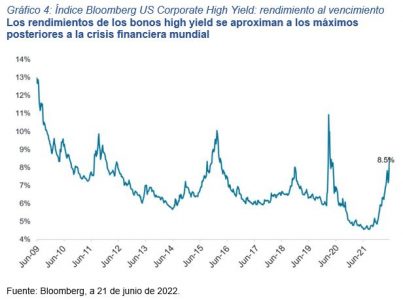

Además, con la reciente subida de los rendimientos del Tesoro y la ampliación de los diferenciales de crédito, los rendimientos de los bonos high yield están cerca de ser tan atractivos como lo han sido desde la crisis financiera global, excepto durante el desplome provocado por la COVID-19. En nuestra opinión, esto presenta una atractiva oportunidad de compra de high yield. Y, si bien es posible que los rendimientos permanezcan o aumenten más allá de los niveles actuales, históricamente los rendimientos han tendido a repuntar rápidamente cuando sobrepasan el 8,5%. Desde enero de 2011, el índice Bloomberg Corporate High-Yield solo ha cerrado por encima de los niveles de rendimiento actuales (+8,5%) en menos del 7% de todos los días de negociación (Gráfico 4).

Si bien puede que los inversores preocupados por la inflación y una posible recesión duden en aumentar sus posiciones high yield dentro de sus segmentos de renta fija, podría resultar útil la opción de añadir high yield a un segmento de renta variable como componente defensivo de baja duración. En nuestra opinión, la maniobrabilidad del high yield le permite combinar la renta fija y la renta variable, así como desempeñar funciones importantes dentro de cualquiera de las dos clases de activos.

Tribuna de Seth Meyer y Brent Olson, gestores de cartera en Janus Henderson Investors.

Información importante:

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros. La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) en Europa, por Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Henderson Management S.A. (n.º de registro B22848 en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier); (b) en EE. UU., por los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) en Canadá a través de Janus Henderson Investors US LLC solo para inversores institucionales de determinadas jurisdicciones; (d) en Singapur, por Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) en Hong Kong , Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong; (f) en Taiwán (República de China), Janus Henderson Investors Taiwan Limited, (con funcionamiento independiente), Suite 45 A-1, Taipéi 101 Tower, No. 7. Sec. 5, Xin Yi Road, Taipéi (110). Tel.: (02) 8101-1001. Número de licencia SICE autorizada 023, emitida en 2018 por la Comisión de Supervisión Financiera; (g) en Corea del Sur, Janus Henderson Investors (Singapore) Limited, exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (h) en Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (i) en Australia y Nueva Zelanda, Janus Henderson Investors (Australia) Limited (ABN 47 124 279 518) y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (j) en Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Fuera de EE. UU.: Para uso exclusivo de inversores institucionales, profesionales, cualificados y sofisticados, distribuidores cualificados, inversores y clientes comerciales, según se definen en la jurisdicción aplicable. Prohibida su visualización o distribución al público. Comunicación Publicitaria.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.