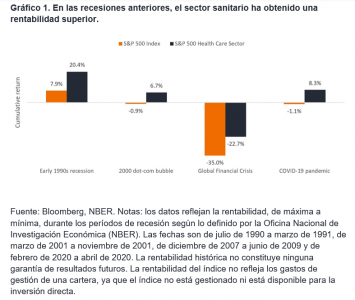

Históricamente, el sector sanitario ha tendido a superar la rentabilidad del mercado de renta variable en general durante los periodos de crisis. En 2022 esa pauta continuó cuando el sector sanitario del S&P 500® arrojó unos resultados del -3,4 % a mediados de noviembre, frente a los del -15,6% del índice S&P 500® . De cara a 2023, con la inflación todavía en niveles generacionalmente altos y los bancos centrales que tratan de frenarla con subidas agresivas de los tipos, creemos que los inversores podrían seguir gravitando hacia sectores defensivos como el de salud.

Hasta la fecha, la atención médica gestionada, las biofarmacéuticas de gran capitalización y las distribuidoras farmacéuticas han sido las principales responsables de la resiliencia del sector. Muchas de estas empresas ofrecen visibilidad en torno a su potencial de beneficios y pueden aumentar los precios para compensar el aumento de los costes. De cara al próximo año, es probable que estos atributos sigan atrayendo a los inversores. Por ejemplo, en EE. UU., los proveedores de atención médica gestionada que participan en el mercado público de seguros de salud u ofrecen planes comerciales a través de las empresas han podido aumentar las primas de 2023 para compensar potencialmente el aumento de los costes laborales y los índices de utilización de los servicios sanitarios, a medida que se reanuda la atención rutinaria después de la pandemia. La demanda de seguros de salud también está en aumento: la inscripción en Medicare Advantage (una alternativa del sector privado a Medicare, el programa de seguros de salud administrado por el gobierno para las personas mayores), aumentó un 8 % en 2022 y ahora cubre al 48 % de todos los beneficiarios de Medicare, un número que se prevé alcance el 61 % para 2023.

Las empresas farmacéuticas, por su parte, tienen una demanda resistente y han podido subir los precios en línea o por encima de la tasa de inflación. Y aunque la Ley de Reducción de la Inflación de Estados Unidos que se firmó en agosto limite el aumento del precio de los medicamentos en Medicare a partir del próximo año, el límite es igual a la inflación. En nuestra opinión, la ley, que incluye otras disposiciones relacionadas con la fijación de precios de los medicamentos, debería ser manejable para la industria (con un coste de alrededor del 2 % de los ingresos totales por medicamentos en 10 años, según las estimaciones). También elimina la incertidumbre sobre la reforma de los precios de los medicamentos, que ha supuesto un lastre para la biofarmacia durante casi seis años. Mientras tanto, los fármacos inyectables y los biosimilares de reciente lanzamiento están beneficiando a las distribuidoras farmacéuticas, que obtienen mayores márgenes de beneficio con estos complejos tratamientos que con los medicamentos orales de marca. Por lo tanto, incluso si las principales economías entran en recesión en 2023, creemos que el sector sanitario podría ofrecer a los inversores cierta seguridad. En el pasado, el sector ha tenido una rentabilidad superior durante las recesiones económicas y en los meses previos a estas; podría ocurrir los mismo de nuevo.

Aun así, para minimizar la volatilidad, los inversores deben ser selectivos, ya que, en el actual entorno inflacionista, no todas las áreas de la sanidad han sido tan resistentes como las anteriormente mencionadas. Algunos hospitales y otros proveedores de sanitarios tuvieron una dirección de beneficios durante el tercer trimestre de 2022 debido a la incertidumbre sobre los costes laborales. Las empresas de tecnología sanitaria, cuyas valoraciones se dispararon durante el bum digital de la pandemia, se han visto también en dificultades, ya que los tipos cada vez más altos reducen el valor de los flujos de caja de estas empresas (que tienden materializarse más en el futuro). Y algunas empresas de tecnología médica, que se enfrentan a una fuerte competencia, no han podido transferir el aumento de precios.

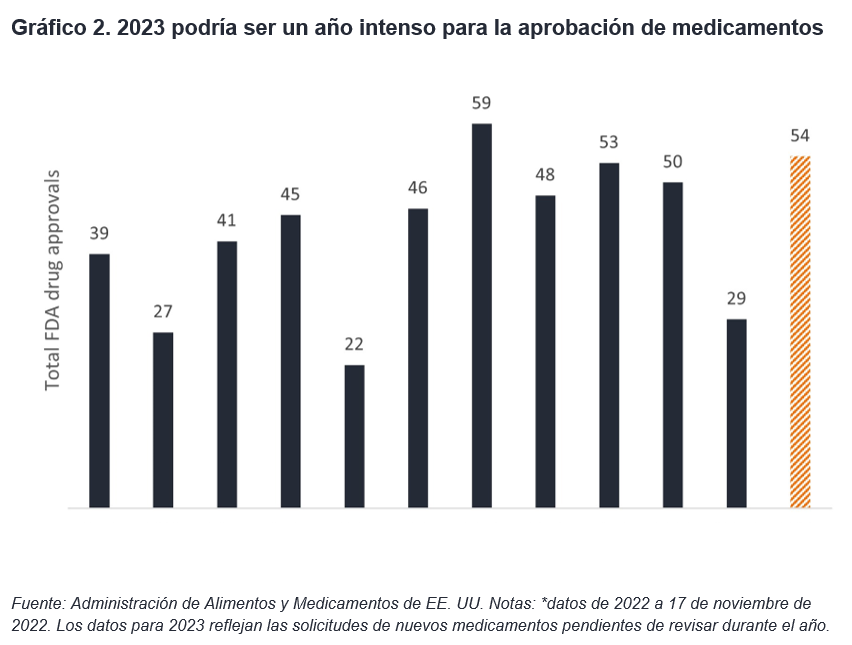

Incluso cuando el crecimiento económico disminuye, el sector sigue innovando y muchos avances han demostrado ser demasiado difíciles de ignorar para los inversores. Esta dinámica ha sido especialmente cierta para las empresas biotecnológicas de pequeña y mediana capitalización. Desde principios de 2021 hasta la primera mitad de 2022, estos valores sufrieron su peor periodo relativo registrado de rentabilidad, ya que los contratiempos en los ensayos clínicos, la incertidumbre regulatoria y la preocupación por la reforma de los precios de los medicamentos chocaron de frente con la subida de los tipos de interés. La venta masiva llevó a cientos de empresas a cotizar por debajo del valor de la tesorería de sus balances. Sin embargo, a partir de junio, el ánimo comenzó a cambiar gracias a una serie de datos positivos de ensayos clínicos en grandes categorías de enfermedades como el cáncer, la obesidad, las vacunas contra la neumonía, las enfermedades hepáticas y el Alzheimer. En muchos casos, los datos representaban innovaciones clínicas en áreas de gran necesidad médica no cubierta, lo que impulsó a las acciones a elevarse de manera importante y permitió que las empresas completasen recaudaciones de capital con éxito. Aunque el aumento de los tipos de interés seguirá suponiendo un obstáculo para las biotecnológicas, creemos que el sentimiento hacia el sector ha mejorado y que el mercado probablemente seguirá recompensando la innovación. En este sentido, los próximos meses podrían ser intensos. La Administración de Alimentos y Medicamentos de los Estados Unidos (FDA), que careció de un comisionado permanente durante más de un año después de que la administración Biden tomara posesión en 2021, ahora está intentando ponerse al día. Aproximadamente una docena de solicitudes de medicamentos nuevos están pendientes para finales de 2022 y otros 54 están en proyecto para 2023. (A mediados de noviembre, la FDA solo había aprobado 29 nuevas terapias para 2022, frente a las más de 40 en el mismo periodo del año anterior).

El creciente impulso de las biotecnológicas ha llevado a que se solicite la reanudación de las ofertas públicas iniciales en 2023 después del fundamental cierre del mercado en 2022. Seguimos con algo de cautela, ya que es probable que el escenario macroeconómico siga ejerciendo presión sobre el mercado. Con la represión de las valoraciones, también hemos visto un repunte de las fusiones y adquisiciones en la segunda mitad de 2022, una tendencia que podría continuar en el próximo año y proporcionar un potencial de subida para los inversores.

En general, el sector sanitario sigue cotizando con descuento respecto al S&P 500, a pesar de aguantar mejor que la mayoría de los sectores en 2022 (véase el gráfico 3). Para aprovechar este descuento, creemos que sigue siendo importante que los inversores busquen empresas con gran visibilidad de beneficios, un fuerte flujo de caja libre, productos diferenciados o proyectos prometedores. Hacerlo no solo podría reducir la volatilidad para los inversores, sino también abrir la oportunidad de invertir en crecimiento a largo plazo en lo que pueden resultar ser valoraciones convincentes.

Tribuna de Andy Acker, gestor de cartera en Janus Henderson Investors.

Puede encontrar más ideas de inversión de Janus Henderson Investors aquí.

Notas a pie de página y definiciones

1«Nine Changes to Watch in ACA Open Enrollment 2023,» Kaiser Family Foundation. Datos a 27 de octubre de 2022.

2 «Medicare Advantage in 2022: Enrollment Update and Key Trends», Kaiser Family Foundation. Datos a 25 de agosto de 2022.

3 «Price Increases for Prescription Drugs, 2016-2022,» Secretario Adjunto de la Oficina de Planificación y Evaluación, Departamento de Salud y Servicios Humanos de EE. UU. Datos a 30 de septiembre de 2022.

4 Bloomberg, datos del 31 de diciembre de 2021 al 18 de noviembre de 2022.

5 Bloomberg, datos del 8 de febrero de 2021 al 11 de mayo de 2022 y basados en el índice S&P Biotechnology Select Industry, que representa la parte del subsector biotecnológico del índice S&P Total Markets.

Los puntos de vista que aquí figuran corresponden a la fecha de publicación. Se ofrecen exclusivamente con fines informativos y no deben considerarse ni utilizarse como asesoramiento de inversión, jurídico o fiscal ni como oferta de venta, solicitud de una oferta de compra o recomendación para comprar, vender o mantener ningún valor, estrategia de inversión o sector de mercado. Nada de lo incluido en el presente material debe considerarse una prestación directa o indirecta de servicios de gestión de inversión específicos para los requisitos de ningún cliente. Las opiniones y los ejemplos se ofrecen a efectos ilustrativos de temas más generales, no son indicativos de ninguna intención de operar, pueden variar y podrían no reflejar los puntos de vista de otros miembros de la organización. No se pretende indicar o dar a entender que cualquier ilustración/ejemplo mencionado forma parte o formó parte en algún momento de ninguna cartera. Las previsiones no pueden garantizarse y no es seguro que la información proporcionada sea completa o puntual, ni hay garantía con respecto a los resultados que se obtengan de su uso. A no ser que se indique lo contrario, Janus Henderson Investors es la fuente de los datos y confía razonablemente en la información y los datos facilitados por terceros.La rentabilidad histórica no predice las rentabilidades futuras. La inversión conlleva riesgo, incluida la posible pérdida de capital y la fluctuación del valor.

No todos los productos o servicios están disponibles en todas las jurisdicciones. El presente material o la información contenida en él podrían estar restringidos por ley y no podrán reproducirse ni mencionarse sin autorización expresa por escrito, ni utilizarse en ninguna jurisdicción o en circunstancias en que su uso resulte ilícito. Janus Henderson no es responsable de cualquier distribución ilícita del presente material a terceros, en parte o su totalidad. El contenido de este material no ha sido aprobado ni respaldado por ningún organismo regulador.

Janus Henderson Investors es el nombre bajo el cual las entidades que se indican ofrecen productos y servicios de inversión en las siguientes jurisdicciones: (a) En Europa, Janus Henderson Investors International Limited (n.º de registro 3594615), Janus Henderson Investors UK Limited (n.º de registro 906355), Janus Henderson Fund Management UK Limited (n.º de registro 2678531), Henderson Equity Partners Limited (n.º de registro 2606646), (cada una de ellas registrada en Inglaterra y Gales en 201 Bishopsgate, Londres EC2M 3AE y regulada por la Autoridad de Conducta Financiera) y Janus Henderson Investors Europe S.A. (n.º de registro B22848, en 2 Rue de Bitbourg, L-1273, Luxemburgo y regulada por la Commission de Surveillance du Secteur Financier) ofrecen productos y servicios de inversión; (b) En EE. UU., los asesores de inversión registrados ante la SEC filiales de Janus Henderson Group plc; (c) En Canadá, a través de Janus Henderson Investors US LLC, solo para inversores institucionales de determinadas jurisdicciones; (d) En Singapur, Janus Henderson Investors (Singapore) Limited (número de registro de la sociedad: 199700782N). Este anuncio o publicación no ha sido revisado por la Autoridad Monetaria de Singapur; (e) En Hong Kong, Janus Henderson Investors Hong Kong Limited. Este material no ha sido revisado por la Comisión de Valores y Futuros de Hong Kong («SFC»); (f) En Corea del Sur, Janus Henderson Investors Limited (Singapur), exclusivamente para Inversores profesionales cualificados (según se definen en la Ley de servicios de inversión financiera y mercados de capitales y sus subreglamentos); (g) En Japón, Janus Henderson Investors (Japan) Limited, regulada por la Agencia de Servicios Financieros y registrada como Entidad de servicios financieros que realiza actividades de gestión de inversión, asesoramiento de inversión y actividad de agencia y actividades de instrumentos financieros de tipo II; (h) En Australia y Nueva Zelanda, por Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 y sus entidades relacionadas, incluida Janus Henderson Investors (Australia) Institutional Funds Management Limited (ABN 16 165 119 531, AFSL 444266) y Janus Henderson Investors (Australia) Funds Management Limited (ABN 43 164 177 244, AFSL 444268); (i) En Oriente Medio, Janus Henderson Investors International Limited, regulada por la Autoridad de Servicios Financieros de Dubái como Oficina de representación. No se realizarán transacciones en Oriente Medio y cualquier consulta deberá dirigirse a Janus Henderson. Las llamadas telefónicas podrán ser grabadas para nuestra mutua protección, para mejorar el servicio al cliente y a efectos de mantenimiento de registros reglamentario.

Janus Henderson, Knowledge Shared y Knowledge Labs son marcas comerciales de Janus Henderson Group plc o una de sus filiales. © Janus Henderson Group plc.