Existe un consenso sobre los determinantes de los tipos de interés. En el corto plazo, las variaciones de los tipos de interés estarían ligadas a las decisiones de los bancos centrales. Por otro lado, la tendencia a largo plazo (el “trend”) dependería únicamente de factores económicos, es decir, de todo lo que pueda afectar el equilibrio inversión-ahorro (como la demografía, la productividad, etc.). Por tanto, las decisiones de los bancos centrales no tendrían impacto en la tendencia a largo plazo de los tipos de interés. Reapropiándonos de un estudio de S. Hillenbrand de Harvard Business School mostramos que conviene matizar esta tesis. De hecho, las reuniones de política monetaria por sí solas concentran toda la tendencia en los tipos de interés.

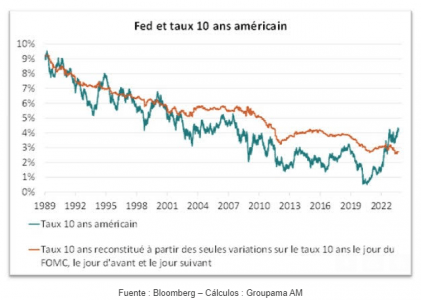

El primer gráfico muestra que un tipo americano a 10 años reconstituido a partir únicamente de variaciones en una ventana de un día alrededor del FOMC (es decir, un día antes, el mismo día y el día después), permite volver sobre la tendencia a largo plazo (curva roja). Así, con sólo tres días de negociación, o el 10% de las sesiones (la frecuencia de las reuniones del FOMC es aproximadamente cada mes y medio, es decir, cada 30 días hábiles), captamos la tendencia de los tipos a largo plazo.

Se pueden invocar dos argumentos para explicar esta “concentración de información” en torno al FOMC. Así, las reuniones de política monetaria desempeñan un doble papel de coordinación en el procesamiento y difusión de información:

– Por un lado, el día anterior el FOMC actuaría como catalizador para que los inversores cuestionaran la tendencia de los tipos. Así, las reuniones de política monetaria desempeñarían un papel de “coordinación” en los mercados financieros para procesar la información.

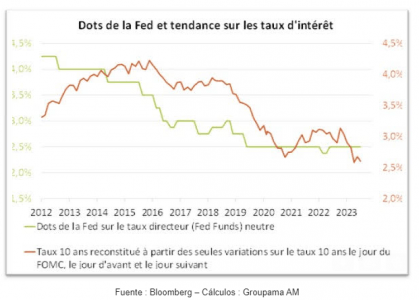

– Por otro lado, el FOMC proporcionaría información decisiva sobre la tendencia de los tipos a largo plazo, en particular a través de proyecciones sobre el tipo de interés de referencia “neutral” (también conocido como tipo de interés de referencia a largo plazo). De hecho, desde 2012, la Reserva Federal ha comunicado sus proyecciones a corto y largo plazo sobre el crecimiento, la inflación y los tipos de interés. Estimamos que una bajada de 25 pb en el tipo neutral comunicada por la Fed provocó de media una bajada de 12 a 25 pb en la tendencia de los tipos a largo plazo (gráfico 2).

Este estudio nos permite formular dos conclusiones. En primer lugar, esto refuerza nuestra idea de dedicar recursos a descifrar la información contenida en las reuniones de política monetaria (comunicados, conferencias de prensa, proyecciones y Actas) y, más en general, en los discursos de los banqueros centrales. En segundo lugar, esto revela la importancia de la comunicación del banco central sobre el tipo de interés de referencia neutral. Respecto a la Fed, actualmente estima los Fed Funds neutrales en el 2,5% (lo que establece su estimación de los Fed Funds reales en el 0,5% sabiendo que el objetivo de inflación está establecido en el 2%).

Una encuesta reciente de inversores de Bank of America muestra que aproximadamente la mitad de los inversores actualmente califican el nivel neutral de los Fed Funds entre el 2 y el 3% (en línea con la Fed), y la otra mitad lo califican entre el 3 y el 4%. Nuestro diagnóstico fundamental sobre el equilibrio Inversión-Ahorro y sobre el nuevo régimen de inflación nos llevó a revisar significativamente al alza el nivel de equilibrio de los tipos de interés de referencia hasta situarlo entre el 4 y el 5%. Por lo tanto, nuestro análisis sugiere que cualquier revisión al alza por parte de la Fed sobre el tipo neutral debería reforzar y amplificar la tendencia alcista de los tipos a largo plazo.

Tribuna de Christophe Morel, economista jefe de Groupama AM.