Hasta ahora, en 2024, la experiencia de poseer bonos estadounidenses ha sido de una anticipación no correspondida. Ya en diciembre, el presidente de la Reserva Federal de EE.UU., Jerome Powell, dejó caer fuertes indicios de que el tan esperado giro («pivot») se acercaba y la Fed pronto comenzaría a recortar los tipos de interés.

Desde entonces, la persistencia de la inflación estadounidense ha provocado un retraso. Mientras tanto, los bonos de los mercados desarrollados no estadounidenses han obtenido mejores resultados a medida que se debilitaba el crecimiento en otros lugares y se enfriaban los indicadores de inflación. Los diferenciales han alcanzado niveles extremos, y el consenso es que esta situación se mantendrá. En nuestra opinión, el escenario está preparado para un periodo de rentabilidad superior de los bonos estadounidenses cuando, como ocurre a menudo, se confunda el consenso.

Por supuesto, tiene que haber un catalizador que cambie la narrativa. He aquí tres candidatos.

UNO: La inflación subyacente estadounidense sigue cayendo

La inflación subyacente de los precios al consumo en Estados Unidos alcanzó en abril su nivel más bajo en tres años y registró la primera caída intermensual desde octubre. Hay buenas razones para esperar que continúe el impulso a la baja tanto en la inflación subyacente de los servicios como en la de los bienes.

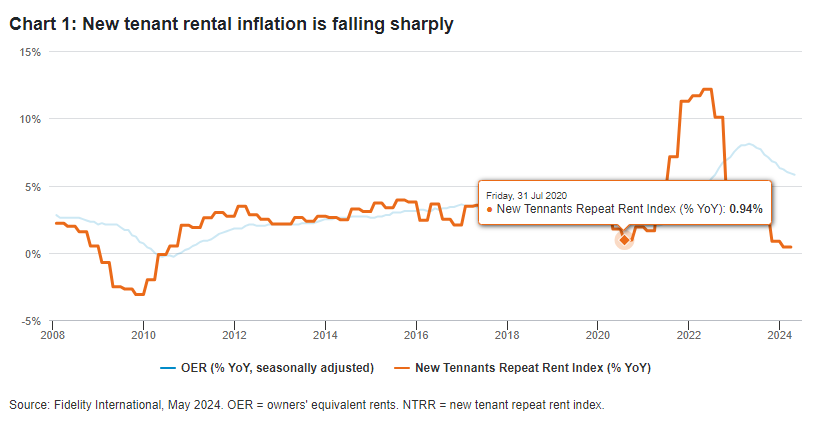

Un componente importante de la inflación de los servicios básicos es el alquiler equivalente del propietario (OER), que calcula lo que alguien que posee una propiedad pagaría de alquiler por vivir en ella. Aunque no es una medida directa de lo que paga realmente un propietario, afecta a las cifras de inflación y, por tanto, influye en la política monetaria.

Los indicadores adelantados sugieren que el TEA debería seguir bajando: El gráfico 1 muestra el índice de Alquileres Repetidos de Nuevos Inquilinos (NTRR), que se basa en los contratos de alquiler de los inquilinos que han cambiado de casa recientemente y, como tal, tiende a liderar los cambios en los alquileres medios generales.

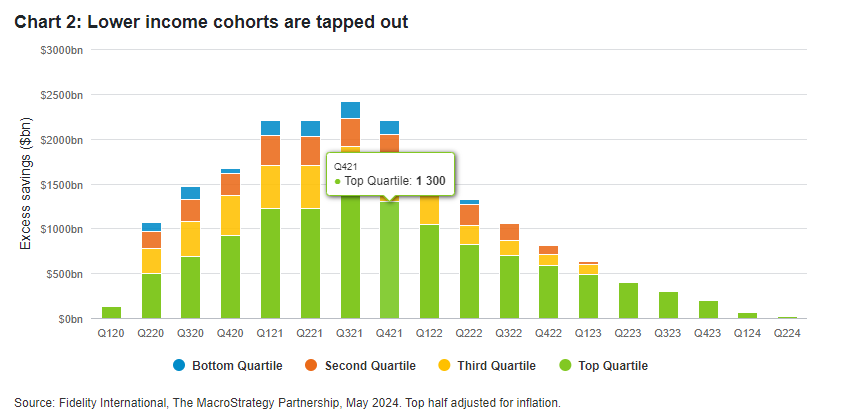

DOS: Los consumidores estadounidenses sufren presiones

Esta ralentización de la demanda no nos parece una cuestión de si sucederá, sino cuándo. Cada vez hay menos estadounidenses capaces de seguir gastando como lo venían haciendo desde la pandemia. El estrés de los consumidores en el extremo inferior es bien conocido, pero los de ingresos medios están viendo un crecimiento real de los ingresos de sólo el 25% de los niveles de 2023, así como el agotamiento del exceso de ahorro y las presiones continuas del coste de la vida.

A medida que la gente se ha ido sintiendo presionada por el aumento de los costes, se ha producido un incremento constante del pluriempleo. Pero esto no puede continuar indefinidamente.

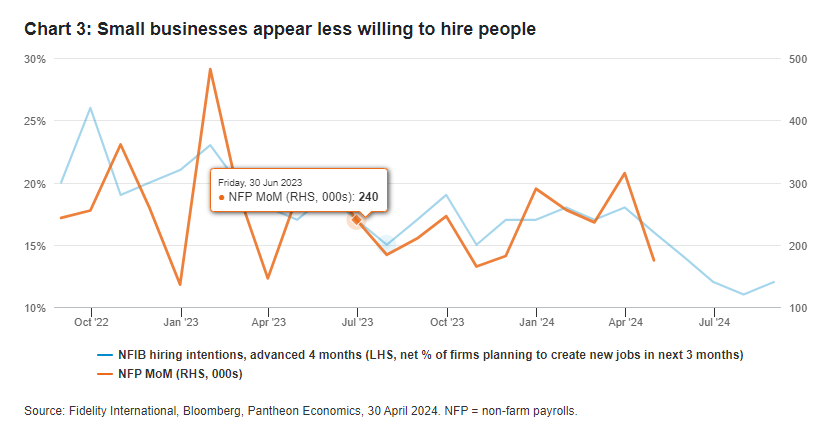

TRES: El mercado laboral da un giro (y demuestra que es menos sólido de lo que se cree)

Aunque los datos de empleo más recientes han sorprendido al alza, los principales indicadores de crecimiento del empleo apuntan ahora a una ralentización. Entre ellos se incluye la encuesta de intenciones de empleo de la Federación Nacional de Empresas Independientes (NFIB) que, salvo un pequeño repunte reciente, lleva más de seis meses en una tendencia a la baja, así como la tasa de abandonos (los que han decidido dejar su trabajo).

La reciente fortaleza del empleo reflejada en las nóminas no agrícolas ha estado dominada por sectores no cíclicos como la educación, el empleo público y partes de la sanidad. La mayoría de los demás sectores se mantienen estables o pierden puestos de trabajo. El empleo a tiempo parcial ha seguido una marcada tendencia al alza en relación con el empleo a tiempo completo. La velocidad de este cambio es similar a la observada en 2001 y 2007 y ha conducido históricamente a una desaceleración más amplia del empleo.

Nuestra tesis es que el tipo de interés político real neutral está muy por debajo de donde nos encontramos ahora mismo. Creemos que la Reserva Federal tendrá que llevar a cabo recortes a una velocidad mayor que la que prevé actualmente el mercado, a medida que la inflación caiga y los tipos de interés reales se vuelvan más restrictivos como consecuencia de ello. La velocidad de la desinflación dictará la velocidad a la que se produzcan estos recortes, a falta de perturbaciones en las perspectivas de crecimiento y del mercado laboral que aceleren el ritmo.

La espera para que comience el ciclo de recortes puede haberse alargado, pero las razones para esperar que el consenso actual se desbarate son cada vez más sólidas. Los bonos estadounidenses de alta calidad deberían salir bien parados cuando se produzca este cambio.

Tribuna de Rick Patel, gestor de Fidelity International.

This document is for Investment Professionals only and should not be relied on by private investors.

This document is provided for information purposes only and is intended only for the person or entity to which it is sent. It must not be reproduced or circulated to any other party without prior permission of Fidelity.

This document does not constitute a distribution, an offer or solicitation to engage the investment management services of Fidelity, or an offer to buy or sell or the solicitation of any offer to buy or sell any securities in any jurisdiction or country where such distribution or offer is not authorised or would be contrary to local laws or regulations. Fidelity makes no representations that the contents are appropriate for use in all locations or that the transactions or services discussed are available or appropriate for sale or use in all jurisdictions or countries or by all investors or counterparties.

This communication is not directed at, and must not be acted on by persons inside the United States and is otherwise only directed at persons residing in jurisdictions where the relevant funds are authorised for distribution or where no such authorisation is required. In China, Fidelity China refers to FIL Fund Management (China) Company Limited. Investment involves risks. Business separation mechanism is conducted between Fidelity China and the shareholders. The shareholders do not directly participate in investment and operation of fund property. Past performance is not a reliable indicator of future results, nor the guarantee for the performance of the portfolio managed by Fidelity China. All persons and entities accessing the information do so on their own initiative and are responsible for compliance with applicable local laws and regulations and should consult their professional advisers.

Reference in this document to specific securities should not be interpreted as a recommendation to buy or sell these securities, but is included for the purposes of illustration only. Investors should also note that the views expressed may no longer be current and may have already been acted upon by Fidelity. The research and analysis used in this documentation is gathered by Fidelity for its use as an investment manager and may have already been acted upon for its own purposes. This material was created by Fidelity International.

Past performance is not a reliable indicator of future results.