La política monetaria europea sigue siendo muy restrictiva todavía, en nuestra opinión, y el efecto retardado de las subidas de tipos se dejará sentir durante algún tiempo en Europa. El crecimiento en economías clave, como Alemania y Francia, probablemente se estanque en ausencia de catalizadores o impulsos. Los rendimientos siguen siendo atractivos y no creemos que los mercados estén descontando suficientes recortes de tipos en Europa, ni a corto ni a largo plazo. Por lo tanto, pensamos que los bonos investment grade (IG) en euros atesoran un importante potencial de revalorización del capital.

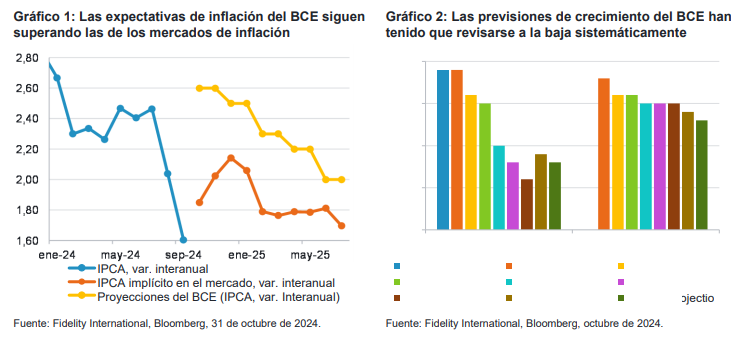

En septiembre y octubre, el BCE siguió rebajando el precio del dinero desde sus máximos históricos. Aunque en la reunión de septiembre el lenguaje utilizado por el BCE siguió teniendo un sesgo restrictivo, en la reunión de octubre se produjo un cambio apreciable. El IPCA de septiembre de la zona euro fue mucho más bajo de lo previsto, un 1,7%, lo que llevó a los responsables del BCE a revisar la línea restrictiva que habían adoptado en materia de inflación hasta ese momento. Llevamos algún tiempo opinando que el BCE está sobreestimando la trayectoria futura de la inflación y el crecimiento. A pesar de dar tregua en el IPCA de septiembre, las expectativas de inflación del BCE se mantienen claramente por encima de las que manejan los mercados de inflación (gráfico 1). Del mismo modo, las expectativas de crecimiento del BCE se han revisado sistemáticamente a la baja en las proyecciones de la entidad, que está sobrevalorando la resistencia de la economía europea (gráfico 2). Durante las últimas semanas, los mercados han dejado de descontar parte de las expectativas de recortes de tipos en EE.UU. a raíz de la fortaleza reciente de los datos de empleo.

Sin embargo, el mercado sí ha reconocido las peores perspectivas de Europa, lo que ha provocado un mejor comportamiento relativo de la renta fija europea. Creemos que este mejor comportamiento relativo va a continuar debido a la ausencia de catalizadores para el crecimiento europeo. Parece poco probable que se resuelva el conflicto entre Rusia y Ucrania y aunque China ha anunciado planes de estímulos, el impacto resultante en la economía europea probablemente sea escaso. Eso deja a la locomotora industrial europea, Alemania, con muy pocos motivos de alegría.

También es necesario considerar la victoria que ha obtenido Trump en las elecciones presidenciales de EE.UU. y sus repercusiones en Europa. Si Trump impone aranceles al comercio con Europa y China como ha prometido, el crecimiento europeo previsiblemente se verá perjudicado. Eso sería otro obstáculo más para el crecimiento del viejo continente. Estaremos muy atentos a sus políticas.

Si nos fijamos en el resto de Europa, algunas áreas emiten señales de fortaleza. En Francia se registraron buenas lecturas de crecimiento a resultas de los Juegos Olímpicos y los datos españoles siguen sorprendiendo al alza, pero no prevemos que esta dinámica se mantenga a largo plazo. Es evidente que el gasto público posterior al COVID ha sostenido el crecimiento de estos países, pero es improbable que esta financiación continúe. Francia e Italia presentan déficits muy superiores al 3% del PIB que la UE fija como umbral, por lo que podrían dibujarse en el horizonte nuevas rebajas de las calificaciones crediticias de la deuda pública. A corto plazo, prevemos que la oferta neta récord de deuda pública presione los diferenciales de estos títulos en estas regiones, que tratarán de emitir más deuda para cubrir los elevados costes de los intereses.

Dentro de las estrategias de bonos IG en euros de Fidelity, tratamos de obtener ganancias con todas las posiciones que tomamos. Por consiguiente, desarrollamos una estrategia de alta convicción que invierte únicamente en bonos que nuestros analistas, operadores de mercados y gestores de fondos creen que tienen potencial para batir ampliamente al índice comparativo. Los títulos de deuda corporativa que seleccionamos son empresas de alta calidad, líquidas y muy conocidas, con el fin de minimizar los riesgos de crédito y liquidez en las posiciones que mantenemos.

Nuestras estrategias de bonos agregados en euros están orientadas actualmente hacia los bonos corporativos, ya que creemos que ofrecen un mejor perfil de riesgo-recompensa. El pequeño porcentaje de deuda pública que mantenemos se concentra en Alemania, ya que pensamos que existe un importante recorrido al alza en relación con el crecimiento alemán y un bajo riesgo de oferta y rebaja de calificaciones frente a la deuda de otros estados europeos. El bono alemán a 10 años cotiza en el 2,4% en el momento de redactar este artículo, por lo que creemos que encierra potencial de compresión de los rendimientos a largo plazo desde los niveles actuales. A consecuencia de ello, también mantenemos una posición larga en duración en nuestras estrategias de bonos IG en euros, tanto agregados como corporativos.

Dentro de nuestras posiciones en bonos corporativos, la estrategia está sesgada hacia los títulos sénior del sector financiero, los servicios públicos y la deuda subordinada. Creemos que los diferenciales de los bonos IG en euros siguen teniendo potencial de recuperación desde los niveles actuales, pero el recorrido es menor que antes. Por consiguiente, estamos reduciendo el peso ante las subidas, recogiendo ganancias en posiciones que hemos mantenido durante algún tiempo y han registrado una importante compresión en los diferenciales. Por el momento, la recogida de los beneficios se ha concentrado en nuestras posiciones en deuda subordinada (concretamente, títulos Tier 2 del sector financiero) y en emisores que sufrirían en caso de volatilidad inducida por China (o geopolítica o arancelaria). De cara al próximo año, prevemos que esta dinámica se ampliará.

Tribuna de Ario Emami Nejad, gestor de Fidelity International

Información legal importante

El valor de las inversiones y las rentas derivadas de ellas pueden bajar o subir y el inversor puede recibir menos de lo que invirtió inicialmente.

Inversiones en bonos: Este fondo invierte en bonos, cuyos precios dependen de los movimientos de los tipos de interés, los cambios en la calificación crediticia de los emisores y otros factores, como la inflación y la dinámica del mercado. En general, cuando los tipos de interés suben, el precio de los bonos cae. El riesgo de impago está ligado a la capacidad del emisor para satisfacer los pagos de intereses y devolver el préstamo al vencimiento. Por lo tanto, el riesgo de impago puede variar entre diferentes gobiernos emisores, del mismo modo que entre diferentes empresas emisoras.

Los fondos no ofrecen ninguna garantía o protección en lo que respecta a la rentabilidad, la preservación del capital, la estabilidad del valor liquidativo o la volatilidad. Las referencias a valores específicos no deben interpretarse como una recomendación de compra o venta de dichos valores y constituyen menciones con carácter exclusivamente ilustrativo. Se informa a los inversores de que las opiniones expresadas pueden no estar actualizadas y pueden haber sido tenidas ya en cuenta.

Fidelity se limita a ofrecer información acerca de sus propios productos y servicios y no presta asesoramiento de inversión basado en circunstancias individuales, salvo cuando lo estipule específicamente una sociedad debidamente autorizada en una comunicación formal con el cliente.

Fidelity International es el nombre del grupo de empresas que forman la sociedad internacional de gestión de activos que ofrece información sobre productos y servicios en jurisdicciones específicas fuera de Norteamérica. Esta comunicación no está dirigida a personas que se encuentren en los EE.UU. y no debe ser tenida en cuenta por dichas personas. Está dirigida exclusivamente a personas que residen en jurisdicciones donde los fondos correspondientes se hayan autorizado para su distribución o donde no se requiere dicha autorización.

A menos que se indique lo contrario, todos los productos son suministrados por Fidelity International y todas las opiniones expresadas pertenecen a Fidelity International. Fidelity, Fidelity International, el logo de Fidelity International y el símbolo F son marcas registradas de FIL Limited.

Fidelity Funds es una institución de inversión colectiva abierta constituida en Luxemburgo. Las entidades distribuidoras y depositarias son, respectivamente, FIL (Luxembourg), S.A. y Brown Brothers Harriman (Luxembourg) S.C.A. Para su comercialización y marketing en España, Fidelity Funds está inscrita con el número 124 en el registro de Instituciones de Inversión Colectiva Extranjeras de la CNMV, donde se puede obtener información detallada sobre los distribuidores locales.

Te recomendamos que obtengas información detallada antes de tomar cualquier decisión de inversión. Las inversiones deben realizarse exclusivamente teniendo en cuenta la información contenida en el folleto vigente y el documento de datos fundamentales para el inversor (DFI), que están disponibles gratuitamente junto con los informes anuales y semestrales más recientes a través de nuestros distribuidores y nuestro Centro Europeo de Atención al Cliente en Luxemburgo: FIL (Luxembourg) S.A. 2a, rue Albert Borschette BP 2174 L-1021

Luxemburgo o en esta misma página web.

Publicado por FIL (Luxembourg) S.A., entidad autorizada y supervisada por la Comisión de Vigilancia del Sector Financiero de Luxemburgo (CSSF). 24ES209 / FIPM 8577