De cara a 2024, la coyuntura económica sigue siendo compleja. La doble presión ejercida por la atonía de los ingresos y la refinanciación de los próximos vencimientos de deuda a tipos más altos probablemente repercuta en las previsiones de beneficios y deje a algunas empresas con la expansión de múltiplos como única posibilidad para registrar una revalorización significativa a lo largo de 2024. Esperamos que las empresas con balances endebles tengan que ampliar capital durante los próximos meses si no experimentan una mejoría de sus fundamentales. Estas recapitalizaciones generalmente son muy dañinas para los accionistas presentes en el capital.

Sin embargo, somos expertos en seleccionar acciones con un enfoque ascendente y creemos que existen oportunidades para identificar valores individuales que son atractivos, especialmente en un entorno en el que la debilidad de la coyuntura económica ha asestado un golpe general al sentimiento y las valoraciones son atractivas.

1. Las valoraciones ya reflejan las perspectivas sombrías

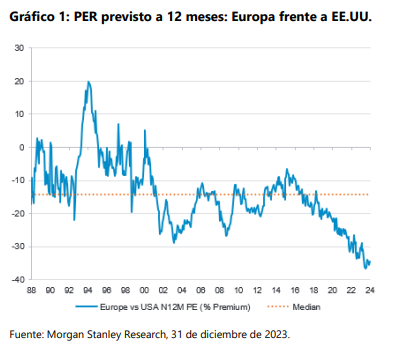

Aunque las empresas europeas presentaron unos buenos resultados en 2023, el efecto sobre los múltiplos de valoración ha sido tenue. Los responsable de asignación de activos siguen infraponderados en la región y, por consiguiente, la renta variable europea sufrió salidas de capitales durante gran parte de 2023, lo que dejó la valoración relativa frente al mercado estadounidense en niveles aún más bajos (Gráfico 1). Un pequeño cambio en el sentimiento a favor de la región bastaría para empezar a revertir la tendencia y la brecha de valoración podría comenzar a reducirse.

2. Mercado muy amplio y profundo

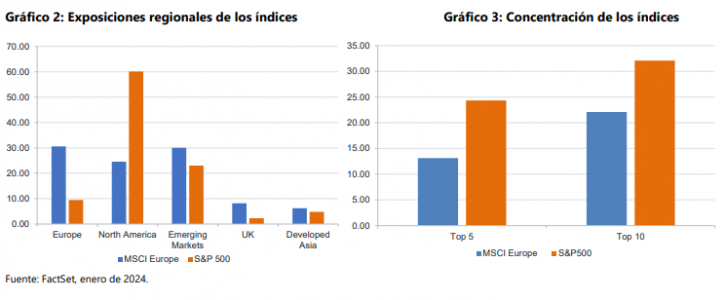

Desde la perspectiva de la generación de ingresos, la bolsa europea está muy diversificada y no se encuentra excesivamente expuesta a la región, ya que menos de un tercio de los ingresos generados por las empresas cotizadas europeas procede de zona euro (Gráfico 2). Los mercados emergentes y EE.UU. representan porcentajes de ventas prácticamente idénticos, por lo que se puede afirmar que el MSCI Europe es un índice verdaderamente internacional. En contraposición, en el índice S&P 500 vemos una dependencia mucho mayor del mercado interno estadounidense. En términos absolutos es evidente que la economía estadounidense es más grande, pero atendiendo al riesgo de los ingresos, la diversidad de los beneficios es una ventaja

atractiva, y a menudo minusvalorada, que ofrece la inversión en Europa.

El índice MSCI Europe también está mucho menos concentrado en los valores más grandes que el S&P (Gráfico 3): el 25% aproximadamente del S&P 500 está concentrado en apenas cinco valores, frente a tan solo el 13% del MSCI Europe. Además, la exposición sectorial está más diversificada que en países como EE.UU. y Japón, donde el peso de sectores específicos es más elevado. En EE.UU. tiene un enorme peso la tecnología, mientras que en Japón dominan la industria y el consumo discrecional. En Europa, la exposición está mucho menos concentrada y no hay ningún sector que tenga un peso superior al 20% del índice.

Así pues, su superior diversificación y su aislamiento de la evolución de la economía interna europea hacen que los valores europeos puedan beneficiarse de una relación riesgo-recompensa mejorada, además de contar con un colchón contra las dificultades en el ámbito internacional. Además, la distinción entre la economía europea y el comportamiento de las empresas no se valora correctamente y el sentimiento en torno a la economía podría haber tenido un efecto negativo desproporcionado sobre las valoraciones.

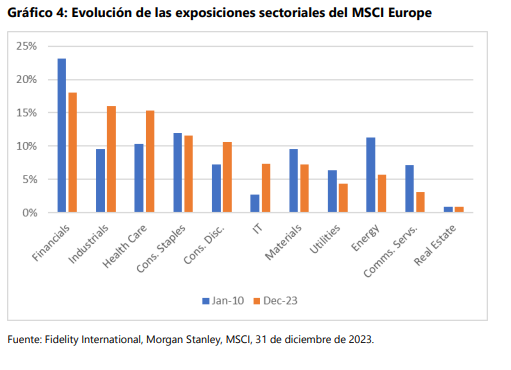

3. Cambios en las exposiciones sectoriales

Durante la última década aproximadamente, los servicios financieros y la energía han pasado de representar juntos casi un 35% del índice MSCI Europe a sumar menos del 25%. En el mismo periodo, los sectores con potentes motores de crecimiento estructural, como la industria, la atención sanitaria, las TI y el consumo discrecional, han pasado de un 30% a un 50%. Este cambio de composición de la bolsa europea hacia sectores que se han visto favorecidos por las tendencias estructurales como la digitalización, el comercio electrónico y el envejecimiento de las poblaciones, incide con fuerza en los fundamentales para conseguir un crecimiento del BPA más alto y estable. Muchas de las empresas europeas más grandes se caracterizan por un crecimiento de baja volatilidad, balances estables y buenas rentabilidades por dividendo.

4. Beneficiarios de la IA infravalorados

La IA fue, sin duda, el área del mercado que más expectación creó en 2023. Sin embargo, gran parte del entusiasmo se centró en las empresas estadounidenses que desarrollan los grandes modelos de lenguaje, como OpenAI con ChatGPT, o que suministran los chips que los hacen funcionar. Europa cuenta con un grupo de empresas que de forma bastante discreta también han estado utilizando estas tecnologías para desarrollar nuevos productos que ya están beneficiando a sus clientes. En nuestra opinión, no han recibido la atención de los inversores que se merecen, ya que el foco se dirige hacia las cotizadas estadounidenses a la vanguardia del desarrollo de estas tecnologías. Eso ha provocado que los beneficiarios en la bolsa europea coticen en niveles de valoración más atractivos.

La eficacia de los modelos de lenguaje aumenta con la cantidad de datos con que se los alimente y, en Europa, tenemos la suerte de contar con varias empresas que han evolucionado desde proveedores de datos analógicos a proveedores de datos y análisis en línea que poseen ingentes cantidades de datos. Lo más importante es que se encuentran en las primeras fases del proceso de aprovechamiento de las capacidades adicionales que aporta la IA al área de análisis e interpretación de su oferta de productos. Esperamos que empresas como Experian, Sage, SAP y RELX sean ganadores a largo plazo en esta área.

5. La transición verde crea oportunidades

Europa pretende convertirse en la primera región sin impacto climático en 2050 y es líder mundial en generación de energía solar, tecnologías solares, desarrollo de proyectos medioambientales, automatización, pruebas y electrificación. Para conseguir las cero emisiones netas, la UE ha puesto en marcha iniciativas como NextGeneration EU y Green Deal Industrial, que impulsarán las inversiones y mejorarán las perspectivas de las principales empresas energéticas del continente. Según McKinsey, la inversión incremental acumulada para conseguir las cero emisiones netas podría llegar a los 1,7 billones de dólares en 2030 y podría crear 5 millones de empleos netos.

Europa es el hogar de muchas empresas sobresalientes que creemos que están bien posicionadas para ayudar a los gobiernos de todo el mundo a alcanzar sus objetivos de neutralidad en emisiones. Por ejemplo, dado que los edificios suponen el 40% del consumo energético de Europa, gran parte del presupuesto del Green Deal probablemente se canalice hacia la reducción de la factura energética. Intertek, la empresa de pruebas, inspecciones y certificaciones, calcula que el 40% de sus ingresos procede de servicios relacionados con la dimensión ESG y es el líder en control de calidad en paneles solares.

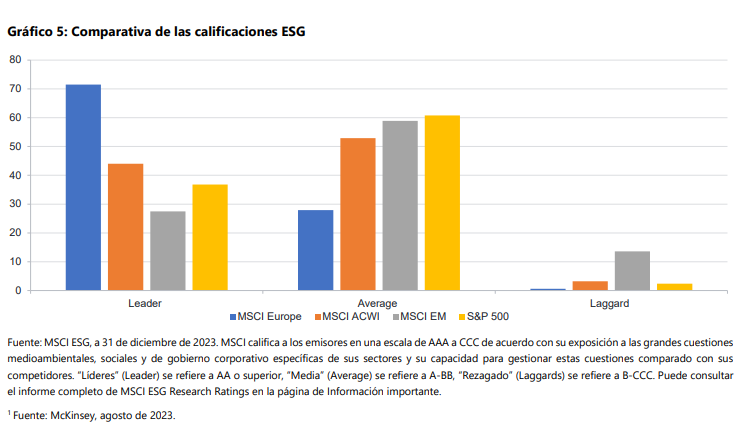

6. Credenciales ESG favorables

Además, las empresas europeas son las mejores del mundo desde la perspectiva ESG y más del 94% del índice MSCI Europe posee una calificación ESG otorgada por MSCI de A o superior. En otros grandes índices mundiales, esta proporción desciende hasta menos de dos tercios. Así pues, los valores europeos podrían beneficiarse de menores riesgos, incluidos los reputacionales y legales, lo que reduce su coste del capital. De hecho, a medida que la base de inversores vaya dejando paso a la generación millennial hasta 2030, el mayor énfasis en los factores ESG incrementa los riesgos reputacionales potenciales.

Al margen de la perspectiva financiera, unas puntaciones ESG más elevadas en un mundo en el que se aprecia cada vez más el valor de los modelos de negocio bien gestionados y sostenibles, el perfil ESG superior de Europa quizás pueda impulsar en el futuro la asignación de activos a la región.

Tribuna de opinión de Natalie Briggs, directora de inversión de Fidelity International.