El crédito privado ha emergido como una clase de activo popular en la última década, especialmente entre inversionistas sofisticados que buscan diversificación y retornos atractivos fuera de los mercados públicos tradicionales. En las siguientes líneas, analizamos esta clase de activo desde su inicio, teniendo en cuenta tanto las oportunidades como los riesgos que deben ser cuidadosamente considerados.

Orígenes del Crédito Privado

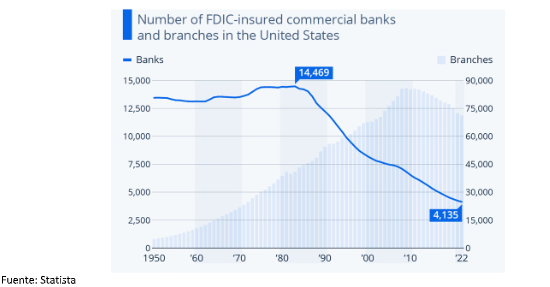

El nacimiento del crédito privado está estrechamente ligado al sector bancario en Estados Unidos. Como puede observarse en el siguiente gráfico, desde el final de la segunda guerra mundial hasta los años 80, el número de bancos en Estados Unidos osciló entre 13.000 y 15.000, hasta que a raíz de la crisis financiera conocida como Savings & Loans Crisis, se redujo gradualmente el número de bancos a 8.000. Posteriormente, y debido a la gran crisis financiera, se produjo una segunda ola de consolidaciones que redujo el número de bancos hasta los 4.000 actuales. Pero no sólo se redujo el número de bancos, si no que el tamaño de los supervivientes creció enormemente, dejando un vacío grande en el segmento de bancos medianos que, a su vez, daba servicio al segmento de compañías medianas conocido como middle market, que pasó de tener a miles de bancos ofreciéndoles créditos de tamaño medio, a no tener suficientes bancos a quien solicitar créditos, particularmente en periodos de crisis.

Ese vacío en el segmento financiero medio-pequeño lo ocuparon compañías financieras no bancarias como GE Capital o CIT y lo que se conoce como Business Development Companies o BDCs. Los BDCs pueden ser compañías públicas, listadas en bolsa y registradas con el SEC, mediante las cuales, los inversores, comprando sus acciones, aportan el capital que se presta a compañías medianas y pequeñas. También pueden estar establecidas como compañías/fondos privados.

Clasificación del Crédito Privado

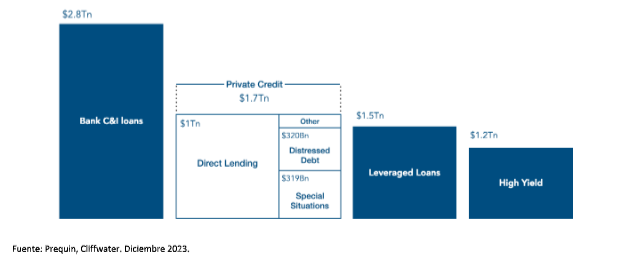

Existen diferentes maneras de clasificar el crédito privado en sub categorías, cada una con sus propias características y perfiles de riesgo-retorno. Estas categorías incluyen:

1. Direct lending: Estos son préstamos a empresas medianas que no tienen acceso a los mercados de capitales públicos. Los préstamos directos suelen estar colateralizados y tienen convenios estrictos que proporcionan protecciones adicionales a los prestamistas.

2. Special situations: Escenarios de préstamos no tradicionales donde las empresas buscan financiamiento debido a circunstancias extraordinarias o necesidades específicas que a menudo son complejas y requieren soluciones personalizadas.

3. Deuda mezzanine: Este tipo de deuda se sitúa entre la deuda senior y el capital accionario en la estructura de capital de una empresa. Ofrece mayores retornos que la deuda senior, pero conlleva un mayor riesgo debido a su subordinación.

4. Deuda distressed: Inversiones en deuda de empresas con problemas financieros. Los inversionistas en deuda distressed buscan beneficiarse de la reestructuración de estas empresas.

5. Financiación de activos: Incluye préstamos garantizados por activos específicos, como bienes inmuebles o inventarios, proporcionando un nivel adicional de seguridad para los prestamistas.

El siguiente gráfico muestra las principales sub categorías del crédito privado comparadas con los mercados líquidos tradicionales de renta fija y deuda bancaria.

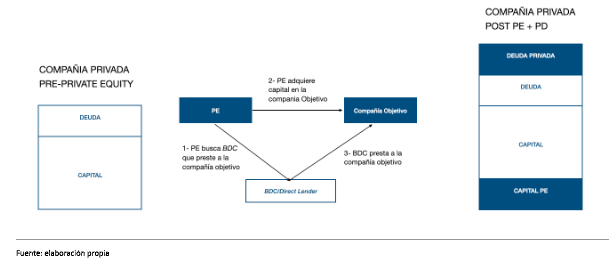

Relación entre private equity y crédito privado – Transacciones esponsorizadas

A menudo, las transacciones en la subcategoría direct lending ocurren cuando un fondo de private equity (PE) desea adquirir parte o todo el capital de una compañía. El fondo de PE se convierte en sponsor de la transacción e invita a un BDC a participar en la transacción prestando dinero a la compañía objetivo, situándose en la parte senior de la estructura de capital, protegido por la inyección de capital del sponsor. Debido a este tipo de transacciones esponsorizadas, un porcentaje importante del flujo de operaciones de crédito privado está estrechamente ligado a las transacciones de PE.

Características del crédito privado

Retornos atractivos y diversificación

El crédito privado ofrece retornos generalmente superiores a los que se pueden obtener en los mercados de bonos públicos. Estos retornos adicionales compensan iliquidez y, en muchos casos, la mayor complejidad de estos instrumentos. Algunas de las características mas destacadas del crédito privado son:

1.- Protección contra la inflación: Dado que muchos préstamos privados tienen tasas de interés variables, pueden ofrecer una protección eficaz contra la inflación. Esto es especialmente relevante en entornos económicos donde las tasas de interés están en aumento.

2.- Convenios financieros fuertes (Covenants): Los préstamos privados suelen incluir convenios financieros rigurosos que permiten a los prestamistas intervenir en etapas tempranas si la situación financiera del prestatario se deteriora. Esto puede incluir restricciones sobre la capacidad del prestatario para incurrir en deuda adicional o para realizar distribuciones de dividendos.

3.- Flexibilidad y personalización: El crédito privado permite una mayor personalización en la estructuración de los préstamos en comparación con los mercados de bonos públicos. Esta flexibilidad puede incluir términos de pago adaptados a las necesidades específicas del prestatario y del prestamista.

Riesgos de invertir en crédito privado

1.- Riesgo de crédito: El riesgo más evidente es el riesgo de que el prestatario no pueda cumplir con sus obligaciones de pago. Aunque los convenios financieros pueden mitigar parte de este riesgo, sigue siendo una consideración crucial. Los préstamos privados a menudo se realizan a empresas medianas que pueden ser más vulnerables a los ciclos económicos.

2.- Menor liquidez: A diferencia de los bonos públicos, los instrumentos de crédito privado no se negocian en mercados secundarios líquidos. Esto significa que los inversionistas pueden tener dificultades para vender sus inversiones antes del vencimiento sin incurrir en descuentos significativos.

3.- Complejidad y costos administrativos: La estructuración, gestión y seguimiento de las inversiones en crédito privado puede ser compleja y costosa. Requiere un equipo especializado y experimentado, lo que puede aumentar los costos operativos en comparación con las inversiones más tradicionales.

4.- Riesgo de tasas de interés: Aunque los préstamos a tasa variable pueden ofrecer protección contra la inflación, también pueden exponer a los prestatarios a mayores costos de interés en un entorno de tasas crecientes, lo que podría afectar su capacidad de pago y aumentar el riesgo de crédito.

Consideraciones Finales

Teniendo en cuenta lo anteriormente citado, ¿tiene sentido incluir fondos de crédito privado en carteras de clientes en este momento? Quizá no sea prudente dar un “sí” genérico sin tener en cuenta las características y necesidades de los inversores, pero una clase de activo con 20 años de historia, casi $2Tn de activos y resultados consistentes habiendo pasado la gran crisis financiera (’07-’08), y la pandemia del 2020, amerita una consideración seria. Repasemos algunos detalles importantes:

En primer lugar, el hecho de que los inversores institucionales mantengan posiciones en crédito privado, da mucha estabilidad a la clase de activo. Los fondos de pensiones americanos, con un horizonte de inversión a muy largo plazo, mantienen inversiones en crédito privado que oscilan entre el 5%-10% de los activos bajo gestión. Por otro lado, el 38% de los family offices (FO) a nivel mundial invierte en crédito privado, aumentando al 41% si el FO está ubicado en los Estados Unidos. En promedio, las inversiones en crédito privado son del 4% de los activos totales, aunque varía dependiendo del volumen bajo gestión.

En segundo lugar, es una estrategia que produce y distribuye flujos de caja, una característica muy valorada en momentos de pánico o volatilidad en el mercado. Adicionalmente, con datos de cierre de 2023, esos flujos de caja son un 30% superiores a los provistos por el high yield, y más del 100% sobre las letras del tesoro.

En tercer lugar, el hecho de que sea una estrategia mayormente ilíquida reduce la volatilidad de la cartera y las correlaciones con otras clases de activos, actuando como diversificador.

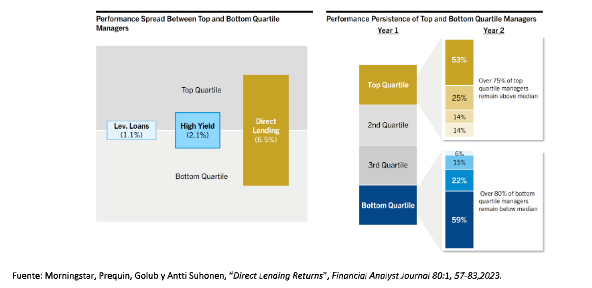

Finalmente, es muy importante destacar que la dispersión de rentabilidades entre los diferentes gestores de crédito privado es sustancialmente más amplia que en los gestores de crédito público, y la persistencia en los diferentes cuartiles es muy acentuada, lo cual implica que el proceso de selección del gestor es el factor determinante, e invalida el hablar de promedios como indicador del desempeño de la clase de activo.

Debido a su naturaleza privada, el acceso a información de los diferentes gestores de crédito privado es limitado, lo cual hace difícil su evaluación. En Fund@mental, hemos desarrollado un expertise en fondos privados y ofrecemos un servicio de análisis y due dilligence.

Tribuna elaborada por Gustavo Cano, fundador y CEO de Fund@mental.