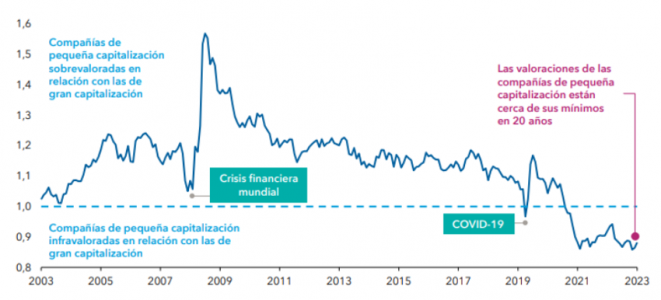

En los últimos dos años, la disparidad de rentabilidad y valoración entre las compañías de pequeña y gran capitalización se ha ido acentuando en un contexto de endurecimiento de la política monetaria, subidas de tipos de interés y temor a una ralentización de la economía mundial. El índice MSCI ACWI Small Cap cotiza actualmente cerca de su nivel más bajo en veinte años en términos relativos frente a las compañías de gran capitalización. Ahora que la Reserva Federal parece estar acercándose a un cambio de tendencia en su política monetaria, lo que podría llevar a una flexibilización de las condiciones financieras, las perspectivas para las compañías de pequeña capitalización están mejorando.

Las compañías de pequeña capitalización, o aquellas con un valor de mercado inferior a los 6.000 millones de dólares, podrían tener menos dificultades para obtener financiación. Y las salidas a bolsa, que habían caído en picado, podrían retomar su curso y ofrecer así una nueva variedad de oportunidades.

No obstante, un entorno macroeconómico favorable no lo es todo. Las compañías de pequeña capitalización suelen necesitar un amplio margen de crecimiento estructural, y muchas de estas oportunidades pueden resultar bastante idiosincráticas o depender de las compañías concretas.

Las valoraciones relativas de las compañías de pequeña capitalización están cerca de su nivel mínimo en 20 años

Ratio PER del índice MSCI ACWI Small Cap (NTM) en relación con el índice MSCI ACWI Large Cap

Información a 31 diciembre 2023. PER: ratio precio-beneficio. NTM: próximos doce meses, por sus siglas en inglés. PER: ratio precio-beneficio. NTM: próximos doce meses, por sus siglas en inglés. El eje vertical representa el ratio entre el PER del índice MSCI ACWI Small Cap y el PER del índice MSCI ACWI Large Cap. Fuente: Capital Group, FactSet, MSCI.

Por otra parte, las compañías de pequeña capitalización suelen relacionarse con Estados Unidos, que representa la mayor categoría en la clase de activo. Sin embargo, estamos identificando un creciente número de oportunidades en todo el mundo, en mercados que normalmente no relacionaríamos con compañías innovadoras de crecimiento y pequeña capitalización, como Japón, los países nórdicos de Suecia y Noruega, países del sur de Europa como Grecia y ciertos mercados asiáticos, como la India.

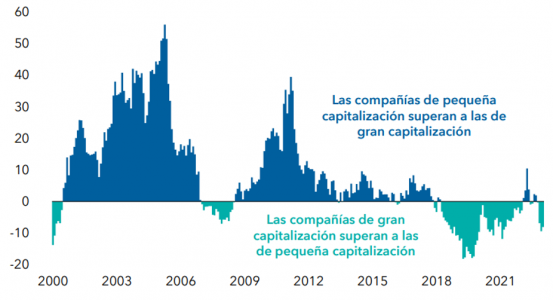

A pesar de haberse visto superadas por las compañías de gran capitalización en los últimos años, las compañías de menor capitalización han constituido una importante fuente de rentabilidad en los mercados de renta variable global. Han superado a las de mayor tamaño durante casi el 70% del tiempo en periodos móviles de tres años desde el año 2000. En este artículo, señalamos las áreas de oportunidad que, en nuestra opinión, ilustran la naturaleza dinámica y pluridimensional del mercado mundial de pequeña capitalización.

1. La construcción de infraestructuras en todo el mundo ofrece un creciente impulso al sector

Es posible que los sistemas de calefacción, los productos aislantes y las compañías de transporte por carretera no resulten tan glamurosos como el apasionante mundo de la inteligencia artificial (IA) y las últimas innovaciones tecnológicas. Y, sin embargo, estas compañías industriales están acaparando gran parte de nuestra atención.

Históricamente, las compañías de pequeña capitalización han superado a las de gran capitalización

Rentabilidad relativa de las compañías de pequeña capitalización frente a las de gran capitalización (periodos móviles de tres años, %)

Información a 31 diciembre 2023. Las compañías de gran capitalización están representadas por el índice MSCI ACWI. Las compañías de pequeña capitalización están representadas por el índice MSCI ACWI Small Cap. Rentabilidad total acumulada en USD, en periodos móviles de tres años. Fuente: Capital Group, MSCI, Refinitiv.

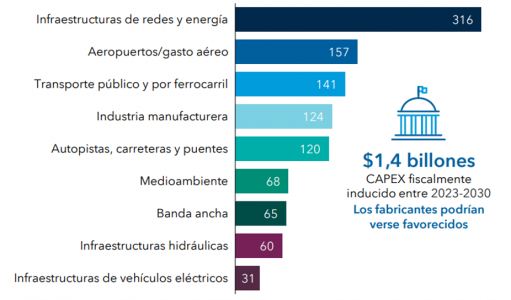

En Estados Unidos, el deterioro de las infraestructuras y la determinación que ha puesto el gobierno en su modernización, desde las redes eléctricas a los oleoductos, así como el deseo de las compañías de aumentar la seguridad en torno a sus cadenas de suministro, han reactivado el complejo industrial.

Los gobiernos y las multinacionales han realizado importantes inversiones que podrían convertirse en una fuente de demanda sostenida en los próximos años. Por ejemplo, el gobierno estadounidense se ha comprometido a destinar 1,4 billones de dólares en los próximos siete años a la reconstrucción de las infraestructuras del país y la reconfiguración de los sectores manufacturero, de los semiconductores y de la energía.

Las compañías que ofrecen servicios de instalación de sistemas de calefacción, ventilación y aire acondicionado resultan especialmente interesantes. Se trata de un área en expansión en la que las compañías de pequeña capitalización se han ido haciendo con una notable cuota de mercado; sus redes de distribución resultan difíciles de replicar, lo que les otorga capacidad de fijación de precios.

Por ejemplo, Comfort Systems, una de las mayores compañías de calefacción, ventilación y aire acondicionado del mercado estadounidense, cuenta con una sólida cartera de proyectos vinculados a nuevas fábricas de semiconductores, centros de datos informáticos y baterías de vehículos eléctricos.

A 30 de septiembre de 2023, el valor de su cartera de pedidos ascendía a 4.300 millones de dólares, 1.000 millones más que un año antes. Este fenómeno no se limita a Estados Unidos. Las empresas de calefacción, ventilación y aire acondicionado de Italia y Suiza se han beneficiado del impulso europeo para aumentar la eficiencia energética de edificios y viviendas.

2. La consolidación industrial en Europa ofrece modelos de negocio atractivos

Estamos viendo que las compañías europeas del sector industrial, especialmente en los países nórdicos, que recurren a las fusiones y las adquisiciones pueden ofrecer verdaderas oportunidades de valor. Las compañías industriales que adquieren otras compañías y las integran en un mismo grupo han demostrado que pueden crecer de forma rentable, ofreciendo una atractiva rentabilidad total a lo largo de periodos más prolongados, mediante una combinación de dividendos, crecimiento orgánico y beneficios adquiridos de la actividad de fusiones y adquisiciones.

Estas compañías desean generar valor para los accionistas mediante una asignación inteligente del capital y el crecimiento de su negocio a través de la expansión vertical u horizontal. Su filosofía es bastante simple: suelen adquirir compañías con unos ingresos anuales inferiores a los diez millones de dólares por menos de diez veces el valor de los beneficios antes de impuestos e intereses. Tras la adquisición, mantienen la independencia de estas compañías en un modelo operativo descentralizado.

Fuerte aumento del gasto público en infraestructuras en Estados Unidos

Previsión de gastos de capital por parte de los principales sectores (miles de millones USD)

Previsión de gastos de capital por parte de los principales sectores (miles de millones USD) Información a junio 2023. VE: vehículos eléctricos. Fuente: White House.gov, McKinsey, Ministerio de Transporte de Estados Unidos, Fundamental Research Group, Haver Analytics, Capital Strategy Research y Capital Group

Dado que el tamaño de sus operaciones es reducido, estas compañías industriales se enfrentan a una menor competencia por parte de las compañías de capital privado o private equity y pueden pagar unos múltiplos de valoración más bajos. Este modelo de negocio es más frecuente en Europa que en Estados Unidos, que cuenta con un abanico más amplio de compradores entre las compañías de private equity y los fondos de inversión libre (hedge funds). Este último tipo de operaciones tienden a dar más importancia a la eficiencia financiera que a las sinergias entre compañías similares.

3. La evolución de la inteligencia artificial ofrece oportunidades

La evolución de las aplicaciones de inteligencia artificial tendrá un notable impacto en todos los sectores. La tecnología se encuentra aún en sus etapas iniciales, así que tenemos que ser selectivos. Entre las compañías que podrían beneficiarse de este desarrollo inicial de la inteligencia artificial destacan los proveedores del sector de los semiconductores y las compañías de servicios tecnológicos.

En lo que respecta a la primera categoría, podemos encontrar compañías de productos químicos especializados, gases y adhesivos utilizados en la producción y embalaje de semiconductores, especialmente para chips de memoria y servidores de centros de datos. Esta área en concreto está dominada por unas cuantas compañías japonesas. Se trata de compañías con características de monopolio que resultan difíciles de desbancar. En términos generales, la inteligencia artificial está impulsando el crecimiento del sector mundial de los semiconductores, ya que se necesitan chips de alto rendimiento para hacer funcionar las aplicaciones de inteligencia artificial y reducir la temperatura en los centros de datos.

En lo que respecta a las compañías de servicios tecnológicos, el sector está asistiendo a un incremento de proyectos relacionados con la inteligencia artificial a medida que las grandes compañías invierten en la actualización de su tecnología. Por ejemplo, la compañía argentina Globant SA, que trabaja en 30 países y entre cuyos clientes se incluyen Google y Walt Disney, ha señalado recientemente que la «inteligencia artificial será el principal factor impulsor de crecimiento en el mercado de servicios tecnológicos».

La compañía también destacó que todos los sectores registraban una demanda elevada de experiencias basadas en la inteligencia artificial. Las compañías de servicios tecnológicos podrían beneficiarse a corto plazo, pero tener más dificultades a largo plazo, sobre todo si la inteligencia artificial acaba desplazando a los ingenieros de software que trabajan en estas compañías.

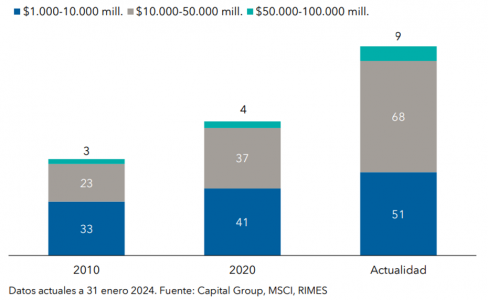

4. La India: terreno abonado para compañías de pequeña capitalización

El auge de la economía india, el crecimiento del mercado inmobiliario y la infraestructura digital ofrecen un potencial atractivo para identificar compañías de rápido crecimiento. La gama de oportunidades que ofrece el segmento de pequeña capitalización del país ha aumentado a medida que las reformas del mercado y favorables a las empresas han ido cobrando impulso, lo que ha contribuido a facilitar la expansión del crédito y formalizar la economía.

Esta variedad de oportunidades también ha ido creciendo de forma constante gracias a la notable inversión del gobierno en infraestructuras, el aumento del consumo nacional y el auge de la India como alternativa a China en la fabricación de teléfonos móviles, electrodomésticos y ordenadores. Las compañías que ofrecen oportunidades de inversión van desde los productores de bebidas y los proveedores de productos químicos a las compañías de productos de construcción y los operadores de hospitales privados. El sector financiero también ofrece hoy en día nuevas oportunidades, ya que han surgido una amplia gama de compañías de gestión patrimonial, entidades de crédito hipotecario y plataformas móviles de financiación al consumo.

También hemos asistido a un aumento del número de pequeñas y medianas empresas que cotizan en bolsa.

El problema es que, en conjunto, las valoraciones parecen elevadas. El mercado de renta variable india cotiza en máximos históricos y las valoraciones se han encarecido en algunos casos. A 30 de enero, el índice MSCI India cotizaba a 21,7 veces sus beneficios esperados, frente a la media a diez años de 18,8 veces. Seguimos siendo selectivos, pero también reconocemos que se trata de un mercado de elevado crecimiento. Por ejemplo, si una compañía cotiza a 40 veces sus beneficios y tiene un potencial de crecimiento del 20% anual en el futuro próximo, es probable que la valoración sea la adecuada y no resulte tan cara a largo plazo. Por eso pensamos que es importante llevar a cabo una labor de análisis de enfoque bottom-up que nos permita identificar estas oportunidades.

El mercado de renta variable de la India ha crecido en el segmento de pequeña y mediana capitalización

Número de compañías indias del índice MSCI por capitalización de mercado

5. Los bancos griegos ofrecen una oportunidad única

Grecia ha experimentado una importante transformación tras los graves problemas de deuda que atravesó en su momento y que obligaron a realizar tres rescates financieros entre los años 2012 y 2015. En la actualidad, el país ya no atraviesa dificultades financieras. Grecia es una de las economías europeas de más rápido crecimiento tras las reformas favorables al mercado que ha llevado a cabo su gobierno, y su deuda soberana ha sido elevada a la categoría de grado de inversión (BBB/Baa y superior) por las agencias de calificación crediticia.

El mercado de los bancos comerciales en el país es muy diferente, ya que se ha reducido de unos 25 bancos a solo unos pocos. Los bancos están sobrecapitalizados y hay menos competencia por los préstamos, lo que ha dado lugar a una base de depósitos de bajo coste en comparación con otros países europeos. En general, los bancos griegos cotizan con valoraciones atractivas en términos relativos y ofrecen potencial de dividendos, lo que podría impulsar la rentabilidad total.

En cambio, consideramos que los bancos estadounidenses de pequeña capitalización presentan mayores dificultades, sobre todo tras la quiebra en 2023 de Silicon Valley Bank y otros bancos regionales. Muchos tienen una exposición excesiva al sector inmobiliario comercial, presentan unos costes superiores de financiación de depósitos frente a los grandes bancos y tienen limitaciones a la hora de invertir en nuevas tecnologías.

6. Posible repunte de la biotecnología

Es probable que nos encontramos en el nivel mínimo de valoraciones del sector biotecnológico. Las cotizaciones en este segmento tienden a moverse con los ciclos de financiación, por lo que, si los tipos de interés bajan, podría mejorar la confianza de los inversores en las biotecnológicas. El repunte que se ha registrado en la actividad de fusiones y adquisiciones en estos dos últimos meses parece apuntar a un cambio de tendencia. Estamos buscando oportunidades atractivas entre las compañías del sector después de que las valoraciones se desplomaran ante las subidas de tipos de interés. El año pasado, el mercado mostró un enorme interés por el potencial de los fármacos contra la obesidad, pero también encontramos un ciclo prometedor de innovación y productos en otro tipo de medicamentos para tratar una amplia gama de enfermedades, como el Alzheimer. Otra área de crecimiento potencial es la que conforman los proveedores de los materiales y las herramientas especializadas que necesitan las grandes farmacéuticas.

7. El mercado de OPV podría repuntar a unos precios atractivos

El mercado de OPV (oferta pública de venta) puede ofrecer oportunidades para invertir de manera selectiva en compañías prometedoras a valoraciones razonables. Las expectativas apuntan a que los bancos centrales están ya muy cerca del fin del ciclo de subidas de tipos, por lo que se espera que la actividad de OPV pueda repuntar tras un par de años muy tranquilos.

Históricamente, hemos podido comprobar que, tras los periodos de poca actividad en el mercado de OPV, las compañías de mayor calidad, con buenas perspectivas y una buena gestión, suelen ser las primeras que los bancos de inversión sacan al mercado. Las valoraciones a las que suelen ofrecerse este tipo de operaciones resultan más atractivas que las que se registran en los periodos en los que el mercado de OPV está al rojo vivo y las compañías menos maduras pueden acudir a los mercados.

En 2023 asistimos también a un cambio geográfico en el mercado de OPV. La actividad fue más acusada en los mercados emergentes de más rápido crecimiento. La India, Arabia Saudí y Tailandia registraron un aumento en el número de operaciones, y Turquía e Indonesia superaron la media a cinco años.

Adopción de un enfoque prudente

Las compañías de pequeña capitalización ocupan un lugar central en el ámbito de la innovación a escala mundial: nuevas tecnologías, nuevos enfoques de negocio, nuevos mercados y productos. Este fenómeno, que hace unas décadas se limitaba prácticamente a Estados Unidos, ha ido adquiriendo una naturaleza cada vez más global a medida que el emprendimiento ha ido extendiéndose a múltiples sectores. No cabe duda de que, dada la naturaleza de las compañías de menor tamaño, muchas de ellas pueden quedarse por el camino cuando surgen nuevas tendencias, lo que nos obliga a ser selectivos y prudentes en nuestro enfoque de inversión en compañías de pequeña capitalización.

Muchas de estas compañías se muestran también sensibles a los cambios en los tipos de interés y el ritmo de crecimiento de la economía mundial, factores que pueden resultar difíciles de predecir con exactitud. Nos hemos centrado en compañías que cuentan con modelos de negocio únicos o que parecen estar bien posicionadas para aprovechar las tendencias de crecimiento a largo plazo en los próximos diez años. Invertimos compañía a compañía, lo que nos ha llevado a tratar de sacar provecho de los desajustes que se han producido en el mercado. En nuestra opinión, el entorno actual ofrece una buena oportunidad para invertir en compañías prometedoras con valoraciones que, en conjunto, parecen muy razonables en términos históricos

Tribuna por Dimitrije M. Mitrinovic, Roz Hongsaranagon y Arun Swaminathan, gestores de renta variable de Capital Group