Ante el aumento de la incertidumbre geopolítica, el endurecimiento de la política monetaria, los problemas de las cadenas de suministro y el aumento de los precios de las materias primas, podríamos estar acercándonos a un periodo de estanflación en todo el mundo.

El camino hacia la normalidad nunca ha sido más incierto, pero con una perspectiva a largo plazo se entiende mejor el poderoso efecto normalizador que pueden tener los factores desinflacionistas, como el aumento de los niveles de deuda, los avances tecnológicos y el envejecimiento de la población. Si entienden bien todos estos factores, los inversores tendrán más claro cómo actuar.

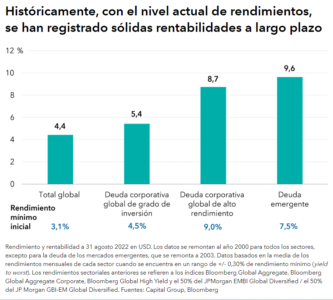

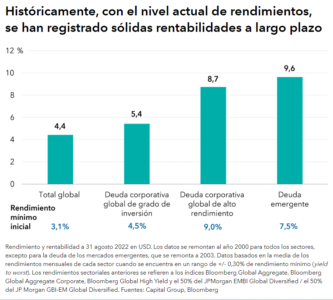

La inversión en renta fija en un entorno de inflación elevada y subida de tipos de interés puede generar cierta inquietud. Sin embargo, los rendimientos de partida actuales ofrecen una vía de entrada atractiva a los inversores. Los rendimientos de los distintos sectores de renta fija están muy por encima de los mínimos que han registrado en los últimos años. Por ejemplo, la deuda corporativa global de grado de inversión (BBB/Baa y superior) ofrece actualmente un rendimiento del 4,51%, superior al 4,12% que ofrecía la deuda corporativa global de alto rendimiento durante los mínimos registrados recientemente.

Según las cifras actuales de rendimiento, la historia apunta a un aumento de la rentabilidad total en los próximos años, lo que significa que los inversores podrían beneficiarse de la inversión en todas las clases de activos de renta fija, incluidas la deuda de grado de inversión, la de alto rendimiento y la deuda emergente. Este nivel más elevado de rentas puede ofrecer un mayor colchón para la rentabilidad total a lo largo del tiempo, aunque se mantenga la volatilidad de los precios. De hecho, la renta fija tradicional podría satisfacer una mayor proporción de las necesidades de generación de rentas de los inversores de la que ha podido satisfacer en los últimos años.

A pesar de la volatilidad actual, el amplio universo de crédito ofrece numerosas oportunidades a los inversores para añadir valor a través de una selección de títulos y un análisis de enfoque bottom-up en cada uno de los cuatro sectores principales de crédito: alto rendimiento, grado de inversión, mercados emergentes y deuda titulizada (o deuda respaldada por préstamos destinados a la adquisición de automóviles, derechos de cobro procedentes de la utilización de tarjetas de crédito y otros activos). La aplicación de una perspectiva a largo plazo y la búsqueda del equilibrio pueden contribuir a allanar el camino.

La mejora de los fundamentales corporativos ha aumentado el atractivo de la deuda corporativa de grado de inversión; los niveles relativos de deuda han caído tanto en la deuda de grado de inversión europea como en la estadounidense. Las valoraciones también resultan atractivas, ya que el rendimiento de la deuda corporativa global de grado de inversión ha aumentado junto al incremento de los rendimientos de la deuda pública y el aumento de los diferenciales.

Los fundamentales de la deuda estadounidense de alto rendimiento también están mejorando. La calidad del crédito del mercado ha mejorado. Ahora hay una mayor proporción de compañías con calificación BB y menos con calificación CCC, lo que podría hacer que el mercado mostrara una mayor capacidad de resistencia a la ralentización del crecimiento. Los niveles actuales de impagos son muy reducidos, y aunque podrían repuntar si entrásemos en recesión, pensamos que el margen de rendimientos y la selección activa de títulos pueden compensar los riesgos potenciales. Los rendimientos resultan también más atractivos, ya que han subido desde los mínimos registrados en 2021. Sin embargo, ante la previsión de que la volatilidad se mantenga en niveles elevados y la persistencia de un alto grado de incertidumbre en la economía, hemos optado por un posicionamiento defensivo en nuestras carteras de crédito, centrándonos en los fundamentales y en el análisis de enfoque bottom-up.

El universo de deuda de mercados emergentes ha ganado en amplitud y profundidad en las últimas décadas. La evolución de la clase de activo ofrece un mayor atractivo para una base más amplia de inversores. El nivel de emisión ha aumentado, lo que ha mejorado los niveles de liquidez. Sin embargo, el aumento de la inflación, la ralentización del crecimiento de la economía mundial, el endurecimiento de la política monetaria estadounidense y la subida del dólar han afectado al sector.

El conflicto entre Rusia y Ucrania ha generado problemas adicionales en relación con la deuda corporativa de mercados desarrollados con calificación comparable. No obstante, hay motivos que nos llevan a ser optimistas sobre el futuro de los mercados emergentes. Los niveles actuales de rendimientos pueden ofrecer un margen considerable de protección frente a un nuevo aumento de la volatilidad.

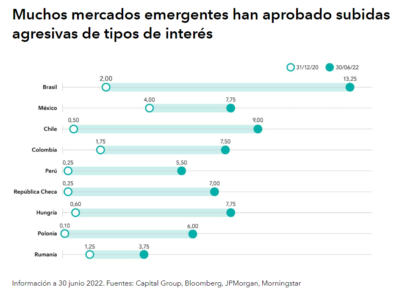

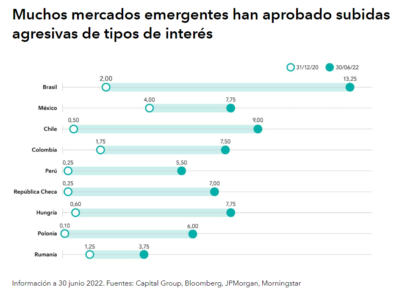

La deuda denominada en divisa local ha sido durante mucho tiempo el segmento de deuda emergente que más rápido ha crecido, y ahora se ha convertido en el de mayor tamaño del universo de deuda emergente. Mostramos preferencia por la deuda denominada en divisa local. En comparación con los mercados desarrollados, los bancos centrales de los mercados emergentes están mucho más avanzados en su proceso de endurecimiento de la política monetaria. Además, en términos generales, el aumento de la inflación subyacente en los mercados emergentes ha sido más moderado que en los mercados desarrollados. Unas subidas de tipos más agresivas combinadas con una inflación más moderada apuntan a buenas oportunidades de valor en la duración de los mercados emergentes. En la mayoría de estos mercados, los costes de cobertura son elevados, por lo que nuestra exposición a la duración es principalmente sin cobertura.

En términos generales, las divisas emergentes continúan estando infravaloradas, pero la selección de títulos sigue siendo crucial a la hora de evaluar dichas divisas, especialmente las procedentes de países exportadores de materias primas. Seguimos teniendo una opinión positiva sobre los precios de las materias primas, porque los problemas de suministro no se han solucionado aún. En muchos casos, estos problemas se han deteriorado, aunque la actividad mundial sigue siendo razonable. Así, los precios de las materias primas continúan viéndose favorecidos por factores estructurales.

El crédito titulizado ofrece oportunidades de inversión diversas en los subsectores de préstamos respaldados por activos, inmobiliarios comerciales, hipotecarios no emitidos por organismos gubernamentales y apalancados garantizados. Muchos de los factores que impulsan la rentabilidad de estos sectores difieren de los del crédito corporativo y soberano, lo que aporta diversidad a la cartera de inversión.

En la actualidad, encontramos oportunidades interesantes de valor en el mercado SASB (single-asset single-borrower, un único activo, un único prestatario). Estas inversiones nicho generan riesgos más concentrados que los bonos de titulización hipotecaria comercial tradicionales, pero el mercado está compuesto en su mayor parte por propiedades de alta calidad y se presta a un análisis fundamental exhaustivo de las propiedades, lo que ofrece a los inversores la oportunidad de acceder a activos concretos que les resultan atractivos. Este sector presenta una baja cobertura de análisis, lo que permite a nuestro equipo de analistas de crédito titulizado identificar numerosas oportunidades de inversión provocadas por desajustes en los precios.