2023 fue un año extremadamente complicado para las empresas sanitarias, pero los resultados del sector han mejorado en lo que va de año. Aunque sigue yendo por detrás del mercado en general, que se ha visto dominado por el impulso de las empresas relacionadas con la inteligencia artificial, pensamos que, a largo plazo, los impulsores y beneficiarios de la innovación sanitaria lograrán superar al mercado.

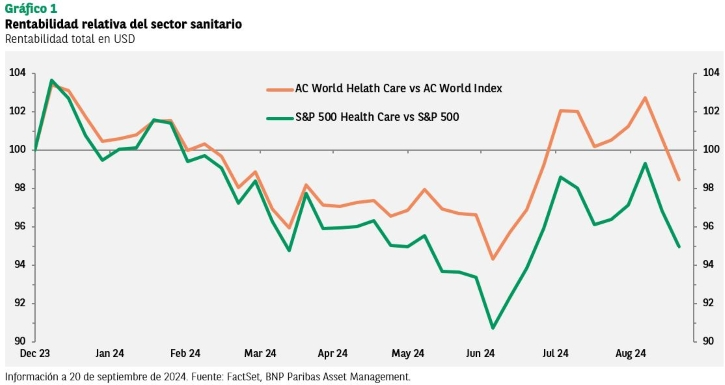

La rentabilidad relativa del sector sanitario ha ido variando en función de la confianza de los inversores en las perspectivas de la economía estadounidense, los datos de inflación y la trayectoria de los tipos de interés a largo plazo (véase el gráfico 1).

A medida que la inflación se acerca por fin al objetivo fijado por la Reserva Federal y los tipos van reduciéndose, los factores macroeconómicos deberían ir perdiendo importancia. Los factores idiosincráticos, como los fundamentales de las empresas y los cambios en el contexto político, tendrán un impacto cada vez mayor en las cotizaciones.

En nuestra opinión, las perspectivas del sector sanitario están mejorando, sobre todo si atendemos a los avances que estamos observando en el sector.

Fundamentales del sector sanitario

En nuestro último artículo, señalamos algunos factores que afectaron a la rentabilidad del sector sanitario en 2023. Muchos de ellos han remitido desde entonces, pero otros se mantienen.

En el artículo señalábamos que las biotecnológicas de pequeña y mediana capitalización se habían visto afectadas durante la mayor parte de 2023 por las subidas de tipos de interés a largo plazo y el acceso limitado al capital. El rendimiento de los títulos del Tesoro estadounidense a diez años se sitúa actualmente unos 125 puntos básicos por debajo del máximo alcanzado en 2023, lo que ha mejorado la confianza de los inversores y ha impulsado la rentabilidad del sector tras los buenos resultados obtenidos en el ámbito clínico y normativo.

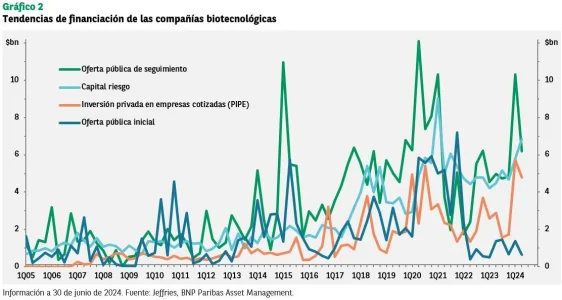

A diferencia de lo ocurrido en años anteriores, las empresas sanitarias que han registrado estos buenos resultados han podido reunir capital a través de ofertas públicas de seguimiento o colocaciones privadas a pesar de la inexistente actividad de salidas a bolsa (véase el gráfico 2). Por su parte, la actividad de fusiones y adquisiciones ha sido más lenta que en 2023, lo que podría deberse a que las empresas biofarmacéuticas de gran capitalización están incorporando las operaciones recientes y las medidas de reestructuración de costes antes de que expiren las próximas patentes (véase el gráfico 3). Ante el importante vencimiento de patentes al que se enfrentan estas empresas próximamente y la escasez de productos en fase de desarrollo, la actividad de fusiones y adquisiciones podría aumentar en el futuro.

Estamos encontrando la manera de generar rentabilidades idiosincráticas en el ámbito de las biotecnológicas de pequeña y mediana capitalización, lo que nos lleva a mantener la sobreponderación en el sector. Por su parte, mantenemos una exposición infraponderada a las compañías biofarmacéuticas de gran capitalización.

Giro hacia los productos biológicos

A diferencia de lo que ocurre en el ámbito de las biotecnológicas de pequeña y mediana capitalización, las perspectivas del sector de las herramientas de ciencias biológicas y las organizaciones de investigación por contrato son más heterogéneas. La demanda procedente de China mantiene su debilidad, las empresas de pequeña y mediana capitalización muestran una mayor prudencia en su nivel de gasto y las grandes compañías biofarmacéuticas están más centradas en los márgenes y en las iniciativas a corto plazo que en la investigación preclínica y la inversión de capital.

Sin embargo, tras la temporada de presentación de los resultados registrados en el segundo trimestre, el ciclo de reducción de inventarios parece estar llegando a su fin, en particular en lo que respecta a la bioproducción de los productos comerciales y en fase clínica. A más largo plazo, la demanda de bioproducción se verá impulsada por dos cuestiones legislativas.

En primer lugar, dado el trato diferenciado que otorga la Ley estadounidense para la Reducción de la Inflación (Inflation Reduction Act) a los productos biológicos (con una exclusividad de patente de 13 años) y a los fármacos de molécula pequeña (que obtienen una exclusividad de 9 años), las empresas están dirigiendo cada vez más sus proyectos hacia los productos biológicos.

En segundo lugar, las empresas están trasladando la labor de bioproducción e investigación genética a compañías domiciliadas fuera de China como consecuencia de la Ley de Bioseguridad (Biosecure Act), que pretende prohibir que las entidades gubernamentales contraten a empresas chinas para este trabajo. Ello nos permite identificar oportunidades de inversión en bioproducción en economías desarrolladas.

El sector sigue viéndose afectado por la falta de confianza de los inversores, que podrían necesitar varios trimestres de resultados positivos para convencerse de la sostenibilidad del crecimiento del volumen (véase el gráfico 4).

El interés por el mercado de fármacos adelgazantes podría estar alcanzando su nivel máximo

Los medicamentos contra la obesidad están causando furor; se han convertido en todo un fenómeno en las redes sociales y están destinados a convertirse en la mayor categoría de fármacos de la historia.

Se ha registrado un flujo continuo de datos clínicos que han validado las ventajas de estos medicamentos. Gracias a la percepción de que esta categoría de fármacos goza de unas elevadas barreras de entrada, los inversores muestran unas expectativas excepcionalmente altas en este ámbito. Las valoraciones de las dos principales compañías productoras de fármacos adelgazantes son elevadas.

Nos preocupa cada vez más la posibilidad de que el interés del mercado esté alcanzando ya su nivel máximo. Vemos varios riesgos a largo plazo para las expectativas del mercado, como tasas de interrupción potencialmente elevadas como consecuencia de problemas gastrointestinales; el precio elevado de los medicamentos y la competencia tanto en la misma categoría de medicamentos como procedente de nuevas clases. Aunque invertimos en las empresas líderes en medicamentos contra la obesidad, mostramos una mayor prudencia en este ámbito y preferimos buscar empresas que podrían irrumpir con éxito en este mercado que se ha convertido en un duopolio.

Solidez de la innovación sanitaria

Llevamos mucho tiempo afirmando que el sector sanitario es uno de los más innovadores. También pensamos que, a largo plazo, esta innovación podría favorecer un rendimiento adicional del sector frente al mercado en general.

Algunas de las tendencias más destacadas en innovación que estamos evaluando o en las que ya estamos invirtiendo son las siguientes:

- Tecnologías robóticas para cirugía mínimamente invasiva: estos sistemas permiten estandarizar los resultados quirúrgicos en una base asistencial muy variada y ofrecen la posibilidad de mejorar los resultados gracias al uso de la inteligencia artificial en el análisis de datos procedentes de su base instalada de instrumentos.

- Ablación de campo pulsado para la fibrilación auricular: la ablación, con radiofrecuencia (caliente) o crioterapia (fría), se ha utilizado durante años para prevenir la señalización eléctrica anormal que causa la fibrilación auricular (una de las principales causas de accidentes cerebrovasculares). Sin embargo, estos enfoques pueden no ser todo lo óptimos que deberían en términos de seguridad o eficacia. La ablación por campo pulsado representa una nueva fuente de energía que ofrece mayor eficacia sin comprometer la seguridad. Los médicos señalan que esta tecnología parece ofrecer mejores resultados clínicos y permite trabajar con mayor rapidez, y prevén un crecimiento notable de los procedimientos de ablación para la fibrilación auricular como resultado de la introducción de esta nueva tecnología.

- Objetivos de próxima generación contra la obesidad: los medicamentos adelgazantes actuales pueden dar lugar a la pérdida de masa muscular. Se calcula que aproximadamente una tercera parte de la pérdida de peso que provocan estos fármacos se atribuye a la pérdida de masa muscular, que reduce las necesidades calóricas de los pacientes. Si un paciente interrumpe el tratamiento recupera el peso, pero tiene más dificultades para recuperar la masa muscular perdida, lo que empeora su estado metabólico. Existe, por tanto, una necesidad médica no cubierta de fármacos de nueva generación que no provoquen pérdida de masa muscular o que la aumenten.

- Restablecimiento del sistema inmunitario para controlar las enfermedades autoinmunes: muchas enfermedades autoinmunes se deben a que los linfocitos B de memoria del propio paciente (células que han encontrado un antígeno y persisten en el huésped tras la resolución de la infección), como parte de una respuesta accidental aprendida, producen de forma inapropiada anticuerpos que atacan los tejidos del propio paciente. Con la hipótesis de que la eliminación de estas células B de memoria podría restablecer el sistema inmunitario, los inmunólogos están estudiando el uso de células T modificadas y anticuerpos contra células T para eliminar estas células de memoria, restaurando así el sistema inmunitario a su estado anterior a la memoria aprendida accidental.

Columna de Jon Stephenson, gestor principal del fondo BNP Paribas Health Care Innovators.

Aviso legal

Algunos artículos pueden contener lenguaje técnico. Por esta razón, pueden no ser adecuados para lectores sin experiencia profesional en inversiones. Todos los pareceres expresados en el presente documento son los del autor en la fecha de su publicación, se basan en la información disponible y podrían sufrir cambios sin previo aviso. Los equipos individuales de gestión podrían tener opiniones diferentes y tomar otras decisiones de inversión para distintos clientes. El presente documento no constituye una recomendación de inversión. El valor de las inversiones y de las rentas que generan podría tanto bajar como subir, y es posible que el inversor no recupere su desembolso inicial. Las rentabilidades obtenidas en el pasado no son garantía de rentabilidades futuras. Es probable que la inversión en mercados emergentes o en sectores especializados o restringidos esté sujeta a una volatilidad superior a la media debido a un alto grado de concentración, a una mayor incertidumbre al haber menos información disponible, a una liquidez más baja o a una mayor sensibilidad a cambios en las condiciones sociales, políticas, económicas y de mercado. Algunos mercados emergentes ofrecen menos seguridad que la mayoría de los mercados desarrollados internacionales. Por este motivo, los servicios de ejecución de operaciones, liquidación y conservación en nombre de los fondos que invierten en emergentes podrían conllevar un mayor riesgo. Los activos privados son oportunidades de inversión no disponibles a través de mercados cotizados como por ejemplo las bolsas de valores de renta variable. Permiten a los inversores beneficiarse directamente a temas de inversión a largo plazo y pueden brindarles acceso a sectores especializados como infraestructura, inmobiliario, private equity y otros alternativos difícilmente disponibles a través de medios tradicionales. No obstante, los activos no cotizados requieren un examen minucioso, pues tienden a tener niveles elevados de inversión mínima y pueden ser complejos e ilíquidos.