En un entorno competitivo cambiante, la rentabilidad del sector bancario español es mejor de lo esperado. La rentabilidad de los bancos españoles durante el primer trimestre estuvo por encima de las previsiones gracias a que los márgenes de intermediación alcanzaron niveles récord, ya que el mayor coste de los depósitos parece haber tocado techo. Pero la dinámica competitiva podría cambiar tras la oferta hostil del BBVA sobre el Banco de Sabadell.

El entorno operativo en España sigue siendo favorable para los bancos, ya que se espera que la economía nacional supere a gran parte de Europa en 2024. Scope espera que este año la economía española crezca un 1,8%, por encima del potencial de crecimiento a medio plazo del país y por encima del crecimiento de la zona euro. No obstante, si se produjera una desaceleración entre los socios comerciales de España, el crecimiento podría verse frenado. Por otro lado, un periodo más largo de lo previsto de tipos de interés más altos podría reducir la demanda interna.

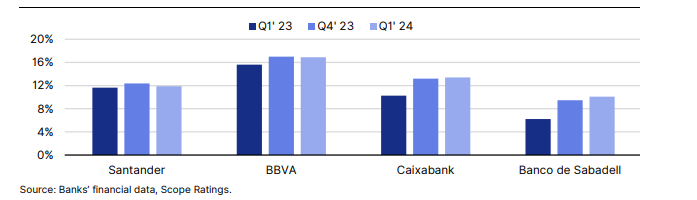

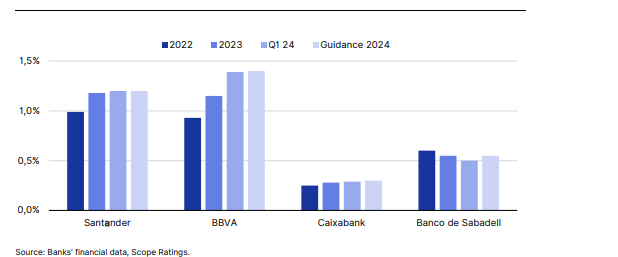

La rentabilidad de la banca española se está normalizando desde su máximo de 2023, pero sigue siendo fuerte, apoyada principalmente por el margen de intermediación. Los resultados del primer trimestre fueron estables o inferiores a los de trimestres anteriores, pero la rentabilidad de nuestra muestra se mantuvo por encima del 10%. Esperamos que la mayoría de las entidades mantengan rentabilidades de dos dígitos en 2024.

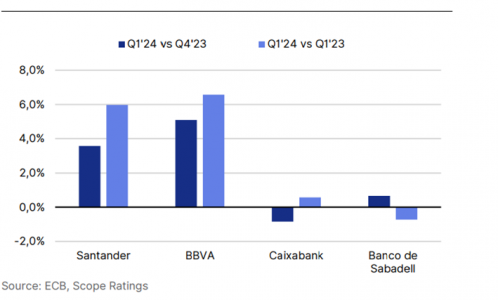

Los depósitos crecieron en el primer trimestre con respecto al mismo periodo del año anterior, alcanzando niveles similares a los de finales de 2022. Los depósitos de hogares y empresas siguieron creciendo en ese periodo, así como en términos interanuales, aunque se trataba principalmente de depósitos a plazo. Esto implica un mayor coste y, por tanto, una reducción de los márgenes y la rentabilidad.

Los niveles de capital siguen siendo adecuados. La introducción de un colchón de capital anticíclico (CCyB) del 1% para las exposiciones nacionales en octubre de 2026 afectará en mayor medida a los bancos con un mayor componente de exposición crediticia en España (CaixaBank y Banco de Sabadell).

La oferta pública de adquisición de Banco de Sabadell por parte de BBVA pone de manifiesto las atractivas oportunidades de rentabilidad-riesgo del sector bancario español. Si tiene éxito, esta fusión crearía un actor más grande con mayor poder de fijación de precios y capacidad para desplegar fácilmente capital, lo que potencialmente cambiaría el escenario competitivo.

Gráfico 1: ROE de la banca española

La rentabilidad sigue siendo elevada y el margen de intermediación se mantiene en su nivel más alto

Los bancos españoles empezaron 2024 mejor de lo esperado. Nuestra muestra de bancos (BBVA, Santander, Sabadell y CaixaBank) logró una rentabilidad media de los fondos propios (ROE) del 13,1% en el primer trimestre de 2024. Incluso teniendo en cuenta el efecto de la tasa fiscal temporal que se pagó en el primer trimestre contra los ingresos generados en España en 2023, los resultados siguieron mejorando, ya que el coste de los depósitos se estabilizó. Esto permitió que en la mayoría de los bancos, los márgenes se mantuvieran en sus niveles más altos de los últimos 12 meses.

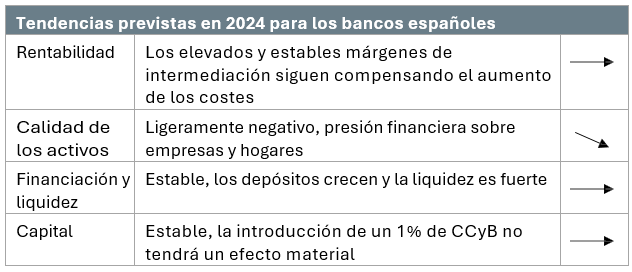

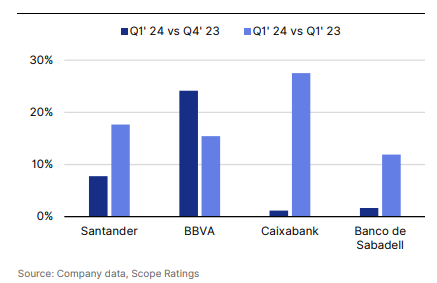

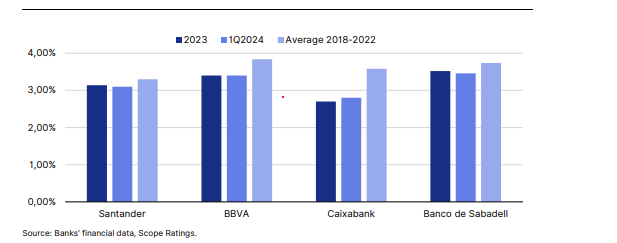

La revalorización de los activos tras las subidas de los tipos de interés sigue siendo el factor que más contribuye al margen de intermediación, pero los ingresos por comisiones están empezando a recuperarse intertrimestralmente, gracias sobre todo a los pagos y a los ingresos procedentes de los productos de gestión de patrimonios. Esperamos que las comisiones sigan creciendo en el segundo y tercer trimestre, ya que el positivo escenario económico y la estacionalidad derivada del aumento del consumo ayudarán a los bancos con un mayor componente minorista a generar ingresos adicionales.

Gráfico 2: comparación trimestral M. Intermediación

Gráfico 3: Comparación trimestral de comisiones netas y fees

Esperamos que los márgenes de intermediación se estabilicen en el segundo trimestre, manteniéndose en niveles similares a los del primer trimestre, ya que aún no se ha materializado la revisión de los precios de los préstamos (sobre todo de los préstamos comerciales). Pero esperamos un crecimiento intertrimestral limitado o nulo, ya que el escenario de tipos de interés se mantendrá sin cambios hasta principios del tercer trimestre, momento en el que esperamos que la dinámica de la inflación muestre signos de relajación.

Las ratios de eficiencia de los cuatro bancos de nuestra muestra siguieron mejorando en el primer trimestre, oscilando entre el 39% y el 43% (frente al 40%-45% del cuarto trimestre de 2023) debido a los importantes efectos de una mayor base de ingresos y a las medidas de reestructuración que han aligerado las estructuras de costes. Los efectos de los aumentos salariales y de la inflación sobre los costes de los proveedores se han absorbido bien, y esperamos que esta tendencia siga siendo favorable en 2024, ya que las ratios de costes sobre ingresos de los bancos se mantienen alineadas con sus objetivos.

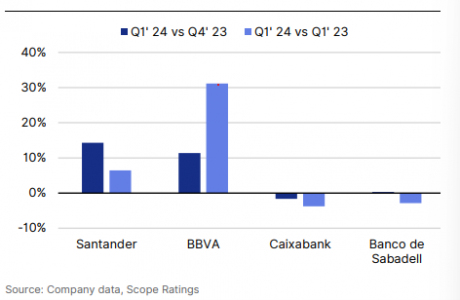

El coste del riesgo aumentó ligeramente en el primer trimestre de 2024 frente al cuarto trimestre de 2023 para casi todos los bancos, pero se ajusta a las previsiones para 2024. Los mayores volúmenes de préstamos minoristas y al consumo, así como los signos de deterioro en algunos sectores económicos, demuestran que, tras años de descensos constantes del coste del riesgo, está empezando a alcanzarse una media normalizada a lo largo del ciclo. Sin embargo, por ahora las diferencias en la composición de la cartera de préstamos y la diversificación geográfica son los principales motores de los distintos niveles de coste del riesgo evidenciados en nuestra muestra de bancos españoles.

Gráfico 4: Coste del riesgo (puntos básicos)

El impacto del impuesto extraordinario sobre los beneficios de los bancos ha sido asumible. Debido a los buenos resultados de 2023, el gravamen fue mayor para todas las entidades, con un incremento interanual de entre el 20% y el 50%. El impacto fue marginal para BBVA y Santander, ya que representó sólo el 3% y el 4% de sus beneficios netos en 2023, respectivamente. Sin embargo, tuvo un efecto más importante para el Banco de Sabadell y CaixaBank. Dado que ambos bancos generan más del 85% de sus beneficios en España, los pagos representaron entre el 10% y el 15% de sus beneficios netos en 2023. Esperamos una normalización del margen de intermediación en 2024, por lo que el impuesto extraordinario previsto para 2024 debería ser similar al de 2023.

Estabilidad en la calidad de los activos y morosidad por debajo de la media de 2019-22

Las ratios de morosidad de los cuatro bancos están contenidas, favorecidas por un comportamiento mejor de lo esperado de las carteras de préstamos comerciales e hipotecarios. La tasa de morosidad de CaixaBank aumentó 10 puntos básicos intertrimestrales tanto en hipotecas como en préstamos comerciales, pero las tasas de morosidad de todos los bancos de nuestra muestra se mantienen en gran medida por debajo de la media 2019-2022.

Los préstamos en fase 2 se mantienen relativamente estables, con niveles inferiores al 10% para nuestra muestra. No hay variaciones significativas entre bancos: el más alto es BBVA (8,7%) y el más bajo es Banco de Sabadell (7,21%).

Gráfico 5: Calidad de los activos, ratios de morosidad

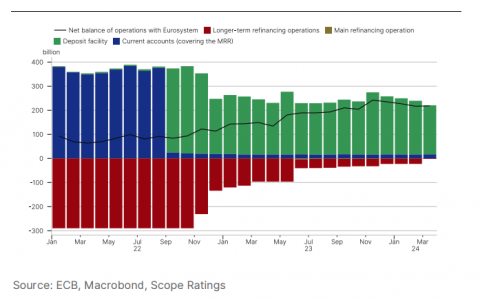

Los perfiles de financiación siguen siendo sólidos, ya que se completó el reembolso de TLTRO III y los depósitos siguen creciendo

Los bancos españoles devolvieron casi todos sus fondos TLTRO III al BCE en el primer trimestre, con escaso impacto en los ratios de liquidez. El importe pendiente a nivel consolidado del sector es ahora de sólo 2.000 millones de euros, lejos del máximo de 290.000 millones de euros alcanzado en 2021. Ninguno de los cuatro bancos de nuestra muestra tiene TLTRO pendientes, ya que los devolvieron en su totalidad en el primer trimestre de 24.

Los depósitos de hogares y empresas siguieron creciendo en términos intertrimestrales e interanuales para la mayoría de los bancos, confirmando la tendencia iniciada en el tercer trimestre de 2023 a medida que los bancos aceleraban la transmisión de los tipos de interés oficiales a los depósitos a plazo. Esto ha devuelto la base de depósitos a niveles cercanos a los del año 2022, aunque con un impacto negativo en los márgenes de intermediación, ya que la entrada de depósitos sigue estando más centrada en los depósitos a plazo. La proporción de depósitos a plazo sobre el total de depósitos ha crecido significativamente en todos los bancos, pero se estabilizó en el primer trimestre entre el 15% y el 30%, frente al 10%-25% del primer trimestre de 2023.

Gráfico 6: Posición neta de los bancos españoles – Eurosistema

Gráfico 7: Evolución trimestral depósitos en España

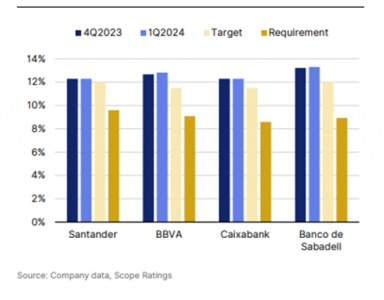

El capital sigue siendo adecuado, la introducción del CCyB reduce el margen existente

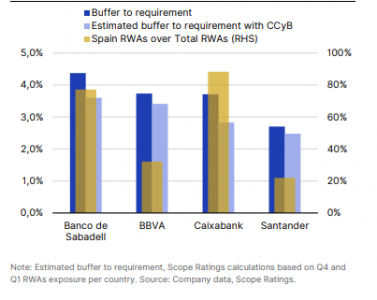

En línea con el enfoque más proactivo de las políticas macroprudenciales por parte de las autoridades europeas, el Banco de España propuso un colchón de capital anticíclico (CCyB) del 1% sobre las exposiciones del sector privado nacional a partir de octubre de 2026, con un requisito provisional del 0,5% a partir del 1 de octubre de 2025. El cambio desde el 0% confirmado en marzo de 2024 se debe a una revisión del marco, que ahora incorpora la activación del CCyB bajo un nivel estándar (intermedio) de riesgo sistémico en comparación con el enfoque anterior basado en una acumulación más rápida bajo un nivel más alto de riesgo sistémico cíclico. Esta medida reforzará la capacidad de resistencia del sector bancario en caso de recesión económica, ya que el actual escenario económico está permitiendo a los bancos mejorar significativamente su capacidad de generación de capital.

La incorporación de un CCyB más elevado reducirá el margen existente, con un efecto mayor en los bancos con un mayor componente de exposición nacional (CaixaBank y Banco de Sabadell). La exposición crediticia de Santander y BBVA al mercado español es mucho menor, en torno al 20%-35% de los APR. Sin embargo, se espera que los cuatro bancos gestionen bien el mayor requerimiento de CCyB, teniendo en cuenta sus actuales colchones y su capacidad para generar más capital orgánico en el actual escenario base de resultados positivos.

Esperamos que los niveles de payouts se mantengan entre el 50% y el 60% y que se equilibren con la generación orgánica de capital. Los ratios CET1 deberían permanecer estables en 2024. No esperamos cambios en los objetivos de gestión, ya que los cuatro bancos han indicado una estabilización de los beneficios para 2024. Dicho esto, nuestra opinión de que los bancos españoles mantienen un nivel adecuado de capital permanece intacta, aunque sigue estando por debajo de la media de sus homólogos de la UE, lo que refleja las diferencias en los modelos de negocio y la intensidad del riesgo de los activos.

Gráfico 8: CET 1, objetivo y requisitos

Gráfico 9: Buffer a requerimiento, estimado incluyendo CCyB

Una dinámica competitiva cambiante hace posible una mayor consolidación del sector

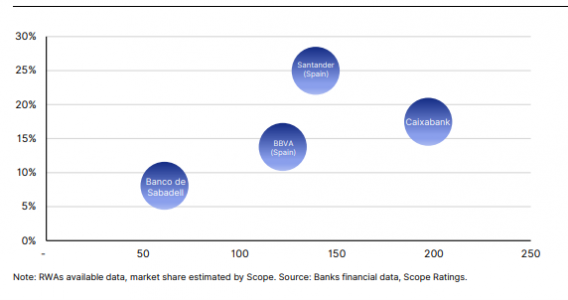

Los bancos españoles prevén una mayor consolidación del sector para aumentar la escala, mejorar la capacidad de fijación de precios y reducir los costes operativos. El proceso de reestructuración y reducción de plantilla que varios bancos llevaron a cabo tras la crisis financiera mundial ha dejado al sector mejor posicionado en términos de capacidad operativa. Pero el gran número de entidades más pequeñas con un enfoque más regional sigue siendo un reto, tanto para los grandes actores que buscan el crecimiento orgánico como para los pequeños aspirantes que se enfrentan a una dura dinámica de competencia.

Gráfico 10: Cuota de mercado y APR (en miles de millones de euros), sólo activos y préstamos españoles

La oferta de adquisición de Banco de Sabadell por parte de BBVA pone de manifiesto el buen momento que atraviesa la economía española para el sector bancario, con perspectivas de crecimiento y atractivas oportunidades de rentabilidad-riesgo para la banca comercial y minorista.

La adquisición propuesta presenta varias ventajas estratégicas para el modelo de negocio, como un mayor poder de fijación de precios, una oferta nacional más completa que combina la fortaleza de BBVA en banca minorista con el enfoque de Sabadell en las pymes, y oportunidades de sinergias de costes derivadas del solapamiento de las redes de distribución. Un grupo bancario más grande, si la operación sale adelante, permitirá a BBVA acortar distancias con el líder histórico en España, el grupo Santander, pero dejará un sector bancario polarizado, con tres gigantes de la banca universal que controlan cerca del 65% del mercado (Santander, BBVA, CaixaBank) junto a una serie de entidades más pequeñas con un enfoque regional pero que siguen siendo relevantes en sus respectivos segmentos de nicho.

Sin embargo, la adquisición dista mucho de ser un hecho. Se espera que el proceso dure entre seis y ocho meses. Los riesgos para la operación proceden de la oposición inicial a la oferta por parte del consejo de administración del Sabadell, basada en lo que considera un mayor potencial autónomo y su rechazo a la valoración propuesta. BBVA no sólo necesita obtener las aprobaciones regulatorias, sino también convencer a los accionistas de Sabadell. Aparte de las ventajas estratégicas que podría ofrecer la fusión, está claro que los clientes también tendrán algo que decir, ya que retener a los clientes es siempre un reto durante este tipo de procesos.

Para Sabadell, continuar en solitario es una opción, teniendo en cuenta la mejora de la rentabilidad evidenciada no sólo en su operación española, sino también en el Reino Unido, con TSB Bank, su filial de banca minorista y de consumo. El reto de Sabadell proviene de las oportunidades de crecer a un ritmo más rápido y mantener su liderazgo en su mercado regional mientras el entorno operativo se vuelve más dinámico.

Tribuna elaborada por Carola Saldias Castillo, analista de Instituciones Financieras de Scope Ratings