La baja inflación ha sido una espina en la política de la Reserva Federal de Estados Unidos (Fed) y sigue siendo la pieza más difícil de encajar en el rompecabezas de subidas de tipos del organismo. La decisión de elevar los tipos de interés en diciembre se basó en un crecimiento constante del mercado laboral de Estados Unidos y la suposición de que esto finalmente alimentaría una mayor inflación. Sin embargo, las flojas perspectivas para la inflación han sido una razón clave para retrasar las expectativas del mercado de que este año se produzcan nuevas subidas de tipos de interés.

Sin embargo la inflación ha dado recientemente señales de estímulo. La inflación subyacente de la Fed aumentó un 1,7% en un año, situándose en un nivel cercano a su objetivo del 2%. Esto ha pillado por sorpresa a los inversores y pone en tela de juicio la opinión de consenso de que es probable que la inflación se mantenga por debajo del objetivo de la Fed durante un periodo prolongado. Dado que los precios de las materias primas forman la base de la medición, nos preguntamos: ¿Están siendo los inversores demasiado complacientes con la inflación de Estados Unidos?

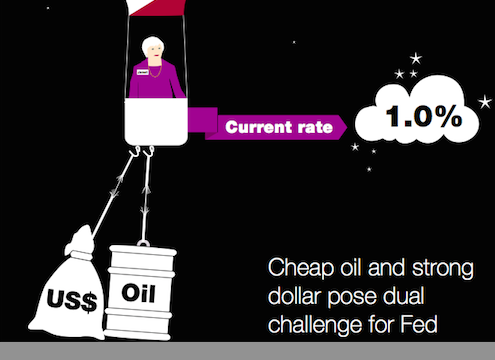

Al mirar los factores clave que impulsan la inflación de Estados Unidos, podemos ver que los inputs externos (principalmente el precio del petróleo y el dólar) han tenido un impacto significativamente negativo en las cifras de la inflación de los últimos 18-24 meses (Grafico 1). Esto no es una gran sorpresa, ya que en ese periodo de tiempo, hemos visto caer el precio del crudo Brent de alrededor de 100 dólares por barril en los que cotizaba a mediados de 2014 a 40 dólares por barril en la actualidad. También el dólar se ha apreciado considerablemente frente la mayoría de las principales monedas. Pero la parte más interesante es el grado en que estos factores transitorios han sido apreciados implícitamente en las estimaciones de inflación de cara al futuro, y cómo se han pasado por alto los drivers más persistentes de la inflación (que han estado operando de una manera más normal).

El Banco de la Reserva Federal de St. Louis intentó recientemente cuantificar la malformación de los precios en las expectativas de inflación mediante la extracción de las expectativas implícitas de los futuros precios del petróleo a partir del punto de equilibrio de las tasas de inflación. Suponiendo que los elementos no energéticos de la canasta que forman el IPC se encuentran en niveles históricamente normales, las expectativas de inflación son tan bajas que implican que el precio del petróleo podría llegar a cero en 2019, una suposición completamente irreal en sí misma. Este ejercicio ilustra que si los elementos básicos que componen la cesta del IPC siguen siendo sólidos, los precios de la energía tienen que permanecer en niveles bajos de cara al futuro para cumplir con las expectativas actuales.

Si la lógica de este análisis se invierte y tomamos un punto de vista en el que los precios de la energía se estabilizan, o incluso suben en línea con la curva hacia adelante, hay que plantearse una cuestión más pertinente: que el mercado está esperando niveles casi inexistentes para el IPC no energético durante el próximo año. Si consideramos un escenario en el que la economía de Estados Unidos no caiga en recesión, es difícil creer que estas expectativas vayan a materializarse.

Es evidente que un nivel de inflación más alto depende del ritmo que los precios del petróleo adopten durante el próximo año. Aunque es probable que el precio del petróleo sea volátil a corto plazo, creemos que analizar una serie de escenarios plausibles puede ser útil para comprender el rango de posibles resultados que pueden arrojar los niveles de inflación. En Investec hemos considerado cinco posibles escenarios que van desde que los precios del petróleo toquen mínimos y reboten a que marquen el nivel de 60 dólares por barril a finales de año, según el consenso de mercado.

Llevando esto un paso más allá hemos calculado cuáles serán las contribuciones anuales utilizando estas estimaciones del precio del petróleo, los factores de ponderación de energía y la elasticidad histórica entre el IPC de energía y el precio del petróleo. En el gráfico 2 se observa que la fuerte contribución negativa de la energía tiene lazos con la fuerte caída de los precios del petróleo de la que fuimos testigos al final de 2014 y principios de 2015. Este efecto negativo disminuyó a medida que los precios del petróleo se estabilizaron y comenzaron a recuperarse. Podemos ver que es probable que a finales de 2016 los precios de la energía podrían contribuir positivamente al IPC, incluso en los escenarios más conservadores.

Si bien el caso central es que las tasas de inflación siguen siendo contenidas, es ingenuo ignorar el potencial riesgo de que el mercado se vea sorprendido por unos niveles de inflación más altos. Nuestros modelos de predicción inmediata sugieren que la inflación y los salarios serán firmes de cara al futuro y nuestro equipo de materias primas cree que la sólida demanda de petróleo y un descenso importante en el suministro proporcionarán respaldo a los precios del crudo. Si hay una recuperación de los precios del petróleo más sostenida, en línea con las previsiones de nuestro equipo de materias primas que sitúan el precio en torno a los 60 dólares por barril, existe un riesgo significativo de que la inflación podría incluso sobrepasar al alza las previsiones. Se trata de un viento a favor par el que ni el mercado de renta fija, ni el de renta variable o el de las divisas están preparados.

Philip Saunders es co-responsable de Multiactivos de Investec.