«Aterrizaje suave», «aterrizaje forzoso» o tipos de interés «más altos durante más tiempo»: ¿cuál de estos escenarios nos parece el más probable y qué podría implicar cada uno de ellos para el crédito a corto plazo?

A finales de octubre, los mercados de bonos con grado de inversión no parecían poder obtener grandes rentabilidades debido a la volatilidad de los rendimientos subyacentes de la deuda pública. Pero en noviembre, los bonos estadounidenses con grado de inversión registraron su mayor rentabilidad total mensual positiva desde 1982. Los diferenciales se estrecharon y los rendimientos de los bonos del Tesoro cayeron como consecuencia de la creencia generalizada de que la Reserva Federal (Fed) había puesto fin a su política de subidas de tipos.

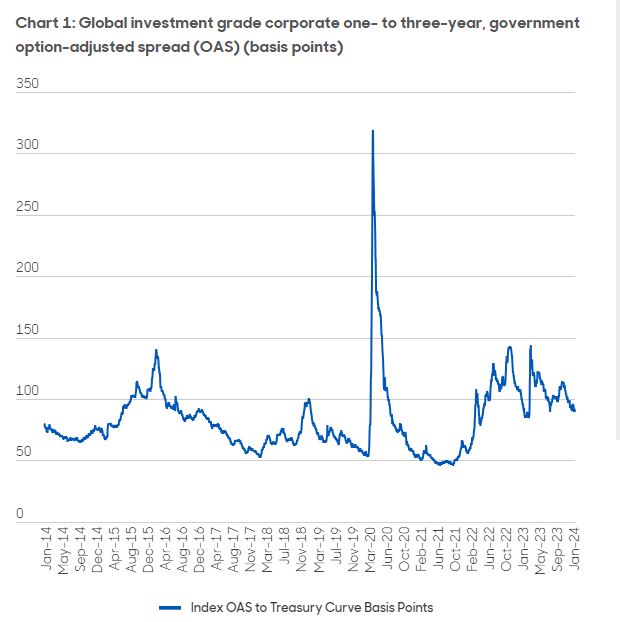

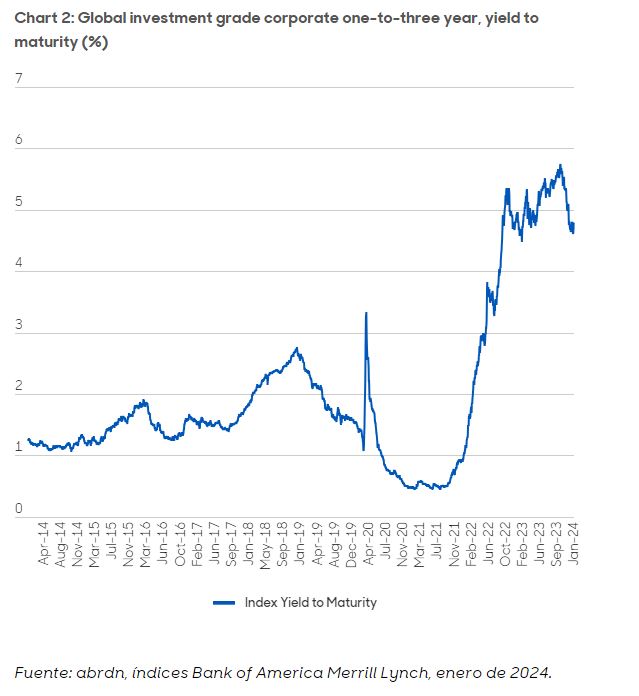

Noviembre fue además el tercer mes en el que más se relajaron las condiciones financieras mundiales desde 2008. Como muestran los Gráficos 1 y 2, los diferenciales de crédito se han estrechado, salvo un breve pero pronunciado bandazo ocurrido en marzo a consecuencia de las emisiones de bancos regionales estadounidenses y la quiebra de Credit Suisse. Utilizando los diferenciales globales de grado de inversión de uno a tres años sobre los bonos del Tesoro, estamos de nuevo a siete puntos básicos de la media de 10 años situada en 90 puntos básicos.

Los ciclos anteriores son indicadores de gran utilidad

Consideramos que los mercados se están comportando exactamente como dicta la historia. Si los tipos de interés tocaran techo a finales de julio de 2023, entonces los ciclos pasados indican que los bonos con grado de inversión probablemente arrojarían fuertes rendimientos positivos durante los 12 próximos meses. La historia también nos dice que, en el mismo plazo, los diferenciales de crédito tienden a ser más estables o a estrecharse, ya que esto es lo que suele ocurrir antes del comienzo de una recesión. Desde finales de julio, los mercados estadounidenses de grado de inversión a corto plazo han obtenido una rentabilidad de un 3,5% (a 16 de enero de 2024) y los diferenciales sobre los bonos del Tesoro se han estrechado 8 puntos básicos (8%). Con los diferenciales corporativos en promedios históricos, ¿se están volviendo los mercados de crédito cada vez más complacientes?

Primer escenario: un «aterrizaje suave» de los mercados de crédito

Observamos tres posibles escenarios para los mercados de crédito. El primero es el más acorde con las expectativas actuales del mercado: un «aterrizaje suave». Para que esto se produjera, necesitaríamos una desaceleración previsible de la inflación y el crecimiento. Los bancos centrales también tendrían que relajar los tipos de interés a medida que avanza el ciclo para acomodar el proceso de «aterrizaje suave». Si esto se consigue, confiamos en que los mercados de grado de inversión y de alto rendimiento sigan obteniendo buenos rendimientos totales.

Invertir en una estrategia de crédito a corto plazo debería ofrecer resultados positivos en este entorno. Los rendimientos caerán en mayor medida en el tramo corto de la curva conforme comiencen los recortes de los tipos de interés y los diferenciales de crédito se mantengan dentro del rango o se estrechen. Un rendimiento inicial fuerte implica que las rentabilidades deberían ser atractivas.

Una advertencia: salvo en 1995, los bancos centrales rara vez han logrado un «aterrizaje suave». La fuerte demanda actual de crédito podría dar lugar a un mayor estrechamiento de los diferenciales a corto plazo. En este punto, los diferenciales comenzarán a parecer «atractivos «.

Segundo escenario: ¿es probable un «aterrizaje forzoso»?

El segundo escenario es un «aterrizaje forzoso», una recesión en la que el crecimiento se ralentiza mucho más rápido que en un «aterrizaje suave».

Con este resultado, la siguiente pregunta es siempre: ¿qué tipo de recesión, o profundidad de esta, es probable? No podemos descartar que se produzca una recesión en EE.UU. este año, aunque cualquier posible desaceleración debería ser leve. En general, creemos que las empresas de los mercados desarrollados están bien situadas para afrontar esta situación. Esperamos un ciclo de impagos bastante bajo, lo que hasta cierto punto debería proteger los rendimientos. Aunque no es nuestro escenario base, una recesión más profunda podría llevar a un ciclo de impago más pronunciado, afectando a los rendimientos del mercado de alto rendimiento.

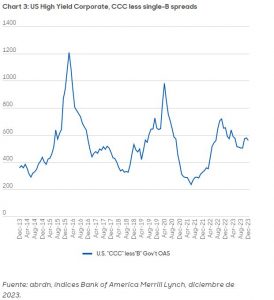

La mayoría de las relaciones de diferenciales se están moviendo por debajo de sus medias a largo plazo, incluso entre los bonos de alto rendimiento con calificación BB y los bonos con grado de inversión con calificación BBB. Sin embargo, la categoría CCC de menor calificación se resiste a esta tendencia (ver Gráfico 3). Esto demuestra que, si bien el mercado está tratando de fijar el precio de un «aterrizaje suave», la amenaza de una recesión en EE.UU. hace que en ciertas áreas continúen imperando el riesgo y la cautela.

En todas las recesiones, los diferenciales del grado de inversión se mueven con comodidad por encima de los 200 puntos básicos sobre los bonos del Tesoro. Hoy en día, la demanda de crédito es estructuralmente más alta que nunca, impulsada por los fondos de pensiones y ayudada por otros inversores que regresan a esta clase de activos debido al atractivo rendimiento global. Por tanto, la ampliación de los diferenciales podría estar más contenida que en el pasado. Sin embargo, unos diferenciales inferiores a 100 puntos básicos a principios de enero invitan a la reflexión.

Los bancos centrales reducirán drásticamente los tipos de interés en este entorno, y la Reserva Federal lo hará en al menos 250 puntos básicos. Esto aislará en gran medida la ampliación de los diferenciales de crédito a corto plazo. Y, con un rendimiento inicial de un dígito, los inversores deberían obtener una rentabilidad positiva. Este sería un resultado atractivo frente a la mayoría de las clases de activos.

Tercer escenario: ¿Más altos por más tiempo?

El último escenario se definiría por unos tipos de interés «más altos durante más tiempo». Es decir, cuando los bancos centrales mantienen los tipos de interés en niveles elevados durante más tiempo del previsto por el mercado. Es el escenario menos probable. Sin embargo, no podemos descartarlo si la inflación se mantiene estable y no se produce una ralentización notable del mercado laboral estadounidense. La correlación entre los rendimientos de los bonos del tesoro y los rendimientos reales con los activos de riesgo, incluidos los diferenciales de crédito, sigue siendo elevada. Por lo tanto, en los últimos movimientos, la caída de los rendimientos provoca un aumento de la demanda de crédito y un estrechamiento de los diferenciales. Un escenario «más altos por más tiempo» requeriría un aumento de los rendimientos y una ampliación de los diferenciales de crédito, aunque no en la medida que esperaríamos en una recesión.

El inconveniente de este escenario es que aumentan las probabilidades de una recesión futura, así como las de una recesión todavía más profunda. Mientras que los emisores con grado de inversión podrán sortear el muro de vencimientos que se avecina en 2025, el mercado de alto rendimiento sufrirá si los rendimientos vuelven a subir.

Se trata de un entorno complicado para la renta fija en general. Dicho esto, para que las estrategias de crédito a corto plazo eliminen la ventaja del rendimiento inicial y produzcan rendimientos planos, los rendimientos totales tendrían que aumentar más de 275 puntos básicos en un periodo de 12 meses. Esto parece poco probable.

Equilibrio entre riesgos y oportunidades

En caso de un «aterrizaje suave», la exposición al crédito a más largo plazo debería producir mejores resultados que la inversión en una estrategia de crédito a corto plazo. Sin embargo, esta última debería obtener mejores resultados en los escenarios 2 y 3. Dados los actuales rendimientos atractivos, creemos que el crédito a corto plazo ofrece una oportunidad interesante sobre cualquier base ajustada al riesgo durante el próximo año. Por último, creemos que un enfoque global y activo debería ayudar a los inversores a encontrar diferenciales de crédito más atractivos con poco o ningún aumento del riesgo. Esto debería aumentar todavía más el potencial de rendimientos de por sí buenos en 2024.

Tribuna de Mark Munro, Investment Director en abrdn