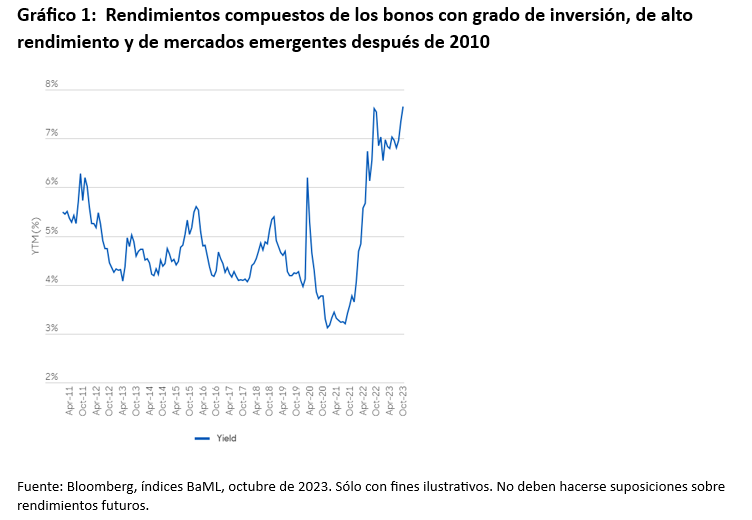

A principios del pasado año existían grandes expectativas para la renta fija, como consecuencia de su elevada rentabilidad tras la rápida subida de los tipos de interés desencadenada por los bancos centrales en 2022 (véase el gráfico 1). Teniendo en cuenta su rentabilidad total -los cupones pagados más las ganancias de capital-, muchas áreas de la renta fija no han decepcionado. Sin embargo, dentro de esta clase de activo han sido las partes de mayor riesgo las que más se han beneficiado, en lugar de los bonos tradicionalmente más seguros.

¿Qué ha ocurrido? Los inversores se vieron sorprendidos por dos razones: una economía mundial más fuerte de lo previsto que, a su vez, provocó una inflación superior a la esperada. Esto hizo que los bancos centrales subieran los tipos de interés más de lo previsto y que se retrasara cualquier recorte, que era lo que esperaban los inversores para impulsar el mercado.

¿Qué nos deparará 2024?

Las rentabilidades que pueden obtener los inversores siguen siendo elevadas, lo que siempre es un buen punto de partida. Mientras tanto, la inflación por fin está bajando, lo que significa que los tipos de interés en las grandes economías como EE.UU., Europa y Reino Unido probablemente hayan tocado techo. Sin embargo, para impulsar los rendimientos de los bonos, los bancos centrales tendrán que empezar a recortar los tipos de interés en la segunda mitad del año.

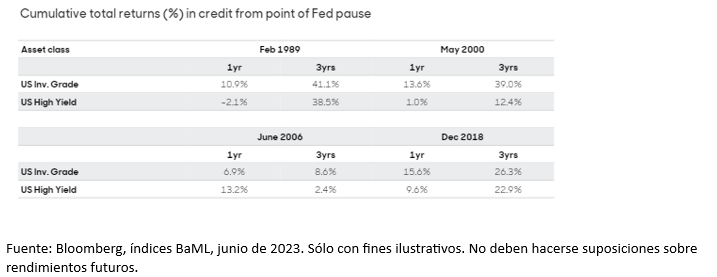

Si observamos la relación histórica entre los ciclos de recortes de tipos por parte de la Reserva Federal estadounidense (Fed) y la rentabilidad de la renta fija, los periodos posteriores a los máximos de los tipos de interés han dado lugar a fuertes rentabilidades en muchos segmentos de la renta fija (véase el gráfico 2).

¿Qué provocará los recortes de tipos?

El aumento de los costes del servicio de la deuda, la contracción de los balances de los bancos centrales y las estrictas condiciones de los préstamos están repercutiendo en el aumento de los impagos de las empresas más pequeñas. No obstante, el exceso de ahorro acumulado durante los confinamientos provocados por la pandemia y la solidez del mercado laboral han compensado con creces esta situación, que ha respaldado una economía mundial más fuerte de lo esperado.

Sin embargo, en países como EE.UU., este exceso de ahorro podría haber desaparecido a finales de 2023, y ya estamos asistiendo a un aumento del número de impagos de préstamos para automóviles y tarjetas de crédito debido al encarecimiento de los préstamos. Esto sugiere que la fortaleza del consumo disminuirá con bastante rapidez este año. En conjunto, deberíamos asistir a un entorno en el que la inflación continúe cayendo, el mercado laboral se debilite ligeramente y la economía se ralentice hasta entrar en recesión, o al menos en algo que parezca una recesión para muchas empresas y países. Cuando los banqueros centrales vean que las economías se han ralentizado lo suficiente como para que la inflación vuelva a sus niveles objetivo, recortarán los tipos de interés, una medida que apoyará a muchas áreas del mercado de bonos.

¿Qué tenemos en el punto de mira?

Somos optimistas con respecto a 2024, pero hay seis temas a los que prestaremos especial atención:

Bonos de mayor calidad (es decir, deuda pública y grado de inversión). En nuestro escenario base, o «más probable», estas inversiones se comportarán especialmente bien conforme el crecimiento se ralentice, la inflación se debilite y los bancos centrales bajen los tipos de interés.

Los riesgos: una resistencia económica inesperada y un rebrote de la inflación obligarían a los bancos centrales a subir de nuevo los tipos de interés. Esto sería negativo para la mayoría de las clases de activos, salvo para los bonos con plazos más cortos y los fondos del mercado monetario.

Agotamiento del exceso de ahorro más rápido de lo previsto. Los bonos del Estado obtendrían buenos resultados en el escenario menos probable en el que el mercado haya sobrestimado la fortaleza del consumo, lo que llevaría a una recesión peor de lo esperado.

Los riesgos: los bonos emitidos por la mayoría de empresas y bancos sufrirían. Dicho esto, si los inversores son ágiles, el mejor momento para invertir en bonos de mayor riesgo, como los de alto rendimiento, es durante las profundidades de una recesión.

Bancos. A pesar de las sonadas quiebras bancarias del pasado año, creemos que la mayoría de los grandes bancos cuentan con balances sólidos y una buena rentabilidad. Esto ayudará a amortiguar cierto aumento de la morosidad y el endurecimiento de las normas de concesión de préstamos. Los diferenciales de rendimiento de los bonos -el rendimiento adicional sobre los bonos del Estado comparables que exigen los inversores para compensar el riesgo adicional- siguen siendo bastante generosos. Esto presenta oportunidades selectivas.

Los riesgos: hay entidades más débiles, probablemente entre los bancos más pequeños y regionales, que están sobreexpuestas a los prestatarios inmobiliarios. En los próximos 24 meses habrá que refinanciar más de 2 billones de dólares de deuda inmobiliaria, gran parte de ella depositada en los balances de los bancos regionales estadounidenses.

Rebajas y defaults. Nos preocupan menos los bonos corporativos con grado de inversión: los elevados márgenes de beneficios y los balances conservadores han propiciado más revisiones al alza que a la baja.

Los riesgos: están aumentando los impagos de bonos vinculados a empresas más pequeñas y de mayor riesgo. Esto empeorará en una economía en desaceleración. Dicho esto, los rendimientos totales de esta deuda de alto rendimiento deberían ser superiores a los rendimientos medios durante anteriores desaceleraciones/recesiones económicas, gracias a una mejor calidad crediticia.

Préstamos apalancados y crédito privado. Vemos segmentos de oportunidad en el crédito privado de mayor calidad, que ofrece rendimientos más generosos para compensar la relativa iliquidez. Sin embargo, los préstamos apalancados y el crédito privado son segmentos del mercado de deuda que han crecido muy rápidamente. Esto puede ser un problema porque las prisas para poner el dinero a trabajar suelen llevar a un debilitamiento de las normas de concesión de préstamos.

Los riesgos: los impagos relacionados con los préstamos apalancados ya han superado a los del mercado de bonos de alto rendimiento, mientras que la cantidad que pueden recuperar los acreedores es inferior a las medias históricas. Las partes de mayor riesgo del crédito privado también están en el punto de mira. Una vez más, los problemas se concentrarán en torno a las empresas más pequeñas.

Deuda emergente. La capacidad de selección de valores permitirá encontrar valor en algunas de las economías emergentes de mayor riesgo, en las que las valoraciones siguen siendo baratas tras unos años difíciles. Además, muchos países emergentes serán de los primeros en bajar los tipos de interés, después de haber sido de los primeros en subirlos. Esto debería apoyar la deuda en moneda local.

Los riesgos: Las valoraciones del grado de inversión están en el extremo más ajustado, por lo que tendríamos que ver un debilitamiento del dólar estadounidense y una caída de los rendimientos de los bonos del Tesoro de EE.UU. antes de que los inversores vuelvan a entrar en masa en este mercado. Las perspectivas también parecen menos favorables en caso de que el dólar se fortalezca significativamente o se produzca una fuerte recesión.

Conclusiones

2024 debería ser un buen año para la renta fija gracias a las valoraciones y a un perfil de inflación diferente al de los últimos años. Sin embargo, al igual que ocurrió el pasado año, no todo será coser y cantar. Por eso será necesario un enfoque dinámico y una selección acertada de países y empresas para cumplir lo prometido.

Columna de Álvaro Antón Luna, Country Head de abrdn, Iberia