Han sido tres años difíciles para los inversores europeos en pequeñas compañías que tienen un sesgo hacia la calidad y el crecimiento. El subsector ha ido a la zaga de las compañías de más tamaño y del mercado de pequeña capitalización en general. También ha obtenido peores resultados que los títulos value.

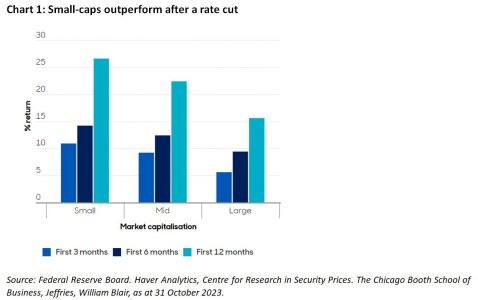

Diversos factores impulsaron el sentimiento adverso del mercado, siendo la velocidad y la magnitud de las subidas de tipos los principales. Los participantes en el mercado castigaron los activos de mayor duración ante cualquier indicio de que los tipos seguirían «más altos durante más tiempo». En consecuencia, los valores de calidad y de crecimiento se enfrentaron a ventas. Pero esta dinámica ha cambiado. Las economías desarrolladas se están ralentizando. La inflación está en gran medida bajo control y la mayoría de los bancos centrales han llegado al final de sus ciclos de endurecimiento de tipos. Por ello, los próximos movimientos serán a la baja, aunque el momento y la magnitud siguen siendo inciertos. Históricamente, las empresas de pequeña y mediana capitalización obtienen mejores resultados que las grandes cuando los bancos centrales empiezan a reducir los tipos (véase el gráfico 1). Es cierto que este gráfico se refiere a EE.UU., pero creemos que hay suficiente análisis relativos a otras geografías de pequeña capitalización para hacer suposiciones similares sobre el rendimiento.

Esperamos que la calidad y el crecimiento salgan bien parados en una desaceleración. Los inversores deberían empezar a distinguir entre las empresas con balances sólidos y las más débiles que necesitan refinanciarse a tipos más altos o recurrir a los accionistas para obtener más capital. En este sentido, las small caps de calidad con momentum operativo, ventajas competitivas defendibles y acceso al capital deberían obtener buenos resultados. Esto incluye a las empresas que pueden crecer independientemente del entorno externo, a través de factores estructurales e iniciativas de gestión. Por último, las valoraciones están en niveles atractivos, en términos históricos, en particular para los valores de crecimiento de calidad.

Creemos que estos factores deberían significar que la calidad y el crecimiento vuelven a estar en el menú. La clave, sin embargo, es encontrar los valores con potencial para ofrecer resultados en sus respectivos campos.

¿Cómo se traduce esto en la práctica?

Rational, empresa líder en suministros de cocina, se ha forjado una reputación por sus productos de alta calidad y su compromiso con la satisfacción del cliente. Con una gama de aparatos de cocina innovadores, eficientes y fiables, Rational abastece a cocinas profesionales de todo el mundo. Su dedicación a la investigación y el desarrollo ha dado lugar a soluciones de vanguardia que mejoran el flujo de trabajo en la cocina y la eficiencia energética. Si combinamos la flexibilidad de precios con una presencia líder en un mercado especializado, queda claro por qué Rational podría ser una atractiva oportunidad de crecimiento a largo plazo.

Creemos que las empresas que ayudan a promover y ofrecer una producción y un consumo más sostenibles tendrán un futuro brillante. Por ejemplo, Borregaard. Utiliza tecnologías innovadoras para transformar la madera y otras biomasas en productos químicos avanzados y ecológicos. Sus diversos productos se utilizan en la agricultura, la construcción y la industria farmacéutica. Más del 90% de sus ingresos proceden de sus alternativas a los productos derivados del petróleo. También existen factores estructurales que impulsan el crecimiento futuro: entre ellos, una normativa favorable y una demanda constante de productos sostenibles. Creemos que esta combinación de calidad, crecimiento y responsabilidad medioambiental convierte a Borregaard en líder del sector de los bioproductos químicos.

La automatización ha revolucionado los almacenes de todo el mundo. Pero, dada la complejidad que entraña, la seguridad es primordial. Troax es uno de los principales fabricantes mundiales de soluciones de seguridad. La empresa está especializada en sistemas de paneles de malla de alta calidad para la protección de máquinas, la compartimentación de almacenes y la protección de propiedades. Se utilizan en diversos sectores, como la automoción, la fabricación y la logística.

La dedicación de Troax al desarrollo de productos, combinada con su capacidad para responder a las necesidades de mercados especializados, es un factor de crecimiento que puede situarla en una buena posición para seguir expandiéndose. Un área interesante es la seguridad activa. Se trata de trabajadores de almacén equipados con sensores que avisan a las carretillas elevadoras de su proximidad, lo que hace que los vehículos desaceleren y eviten colisiones. Aunque todavía se encuentra en sus fases iniciales, este ejemplo demuestra la dedicación de Troax a la innovación.

Conclusión

¿Podría haber llegado la hora de los valores de crecimiento de pequeña capitalización y alta calidad? Somos optimistas. Ante una recesión, muchos inversores buscarán aquellas empresas que puedan ofrecer rendimientos sostenibles. También podrían verse tentados por unas valoraciones históricamente bajas. Como siempre, abogamos por un enfoque fundamental y bottom-up en la selección de valores. Es a través de la aplicación de este proceso que empresas como Troax, Borregaard y Rational pasan a primer plano.