La volatilidad del mercado puede minar la voluntad hasta de los inversores más pacientes. Y es que no es fácil crear una cartera que ofrezca sistemáticamente un patrón de rentabilidad estable. Para ello se necesita una estrategia activa que se centre tanto en los mercados alcistas como en los bajistas, algo que resulta ahora más importante que nunca.

Después de dos años de lucha contra la inflación, los bancos centrales de todo el mundo han dado un giro al señalar una relajación de sus políticas monetarias en 2024. Y aunque la economía mundial parece estar bien encarrilada hacia un aterrizaje suave, este año los inversores están atentos a varios riesgos, entre ellos, los focos de inflación persistente, la inestabilidad geopolítica y la concentración del mercado.

Cualquiera de esos riegos podría aumentar la volatilidad del mercado, lo que constituye un argumento a favor de las estrategias defensivas de renta variable. Sin embargo, aunque la mayoría de las estrategias de baja volatilidad pueden proporcionar cierta mitigación del riesgo en los mercados bajistas, muchas se quedan cortas cuando los mercados registran alzas, sobre todo porque están diseñadas exclusivamente para ser defensivas.

¿Mínima volatilidad equivale a bajo riesgo?

Las estrategias de mínima volatilidad —a menudo presentadas como ETF de gestión pasiva— son algunas de las variantes más populares de la inversión defensiva en renta variable. Estas estrategias tratan sistemáticamente de invertir en acciones de baja volatilidad. Por lo general, incluyen grandes asignaciones a sectores defensivos tradicionales, como suministros públicos y consumo básico: acciones que se comportan como los bonos, capaces de generar rentas y actuar como sólidas defensas en momentos de turbulencias en los mercados.

Sin embargo, sus carencias han quedado de manifiesto en los dos últimos años.

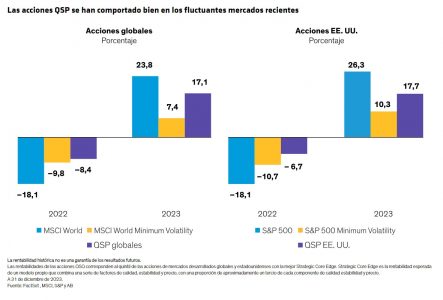

Cuando las acciones globales se desplomaron en 2022, el MSCI World Minimum Volatility Index (Min-Vol), una popular referencia para esta categoría, logró amortiguar los descensos (Gráfico). Sin embargo, en 2023, la renta variable global repuntó casi un 24%, impulsada de manera desproporcionada por un reducido número de acciones de megacapitalización estadounidenses. Durante ese período, el Min-Vol Index ganó apenas un 7,4%, situándose muy a la zaga del mercado. En Estados Unidos se observó un patrón similar.

La fuerte diferencia de resultados en mercados alcistas subraya la principal debilidad de las estrategias de mínima volatilidad habituales. Sin duda, sirven de protección frente a mercados bajistas, pero no suelen responder debidamente a las necesidades de crecimiento de capital de los clientes en los mercados alcistas. Con el tiempo, unos patrones de rentabilidad desequilibrados causan un daño enorme a los resultados de inversión.

Lo que se necesita es un enfoque activo.

Reducir las pérdidas en los mercados bajistas captando a su vez las ganancias

Construir una cartera resiliente capaz de mitigar el riesgo y aprovechar las subidas es complicado, pero no imposible. A nuestro juicio, la clave está en buscar acciones de calidad con patrones de negociación estables que puedan comprarse a valoraciones razonables (lo que llamamos calidad, estabilidad y precio, o QSP).

Las empresas de calidad contribuyen a impulsar la participación en los mercados alcistas porque cuentan con modelos de negocio sólidos y fuentes de ingresos recurrentes con los que aguantar las presiones económicas en los cambiantes entornos de mercado. La estabilidad puede contribuir a recortar las pérdidas en los mercados bajistas, y centrarse en valoraciones atractivas puede ayudar a los inversores a mantenerse alejados de las acciones sobrevaloradas, algo especialmente importante cuando los sectores defensivos tradicionales están de moda y sus cotizaciones pueden repuntar.

Sin embargo, estos componentes no funcionan de forma aislada, sino que son interdependientes. Al fin y al cabo, las acciones de calidad no mostrarán estabilidad si están demasiado caras. A nuestro juicio, si los mercados de valores experimentan una corrección tras un año sólido, las acciones que estén caras podrían ser de las más perjudicadas. Por ello, creemos que es importante seleccionar acciones con valoraciones atractivas a la hora de construir una cartera defensiva de renta variable, sobre todo en el mercado actual, con tipos de interés más altos que pueden provocar un riesgo de valoración y con algunos de los valores tecnológicos de alto nivel más populares que parecen caros.

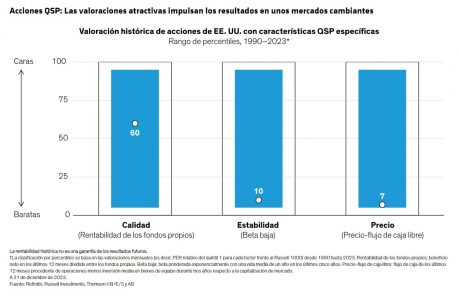

En este contexto, cabe preguntarse si es posible encontrar acciones defensivas con valoraciones atractivas en estos momentos. Nosotros creemos que sí. Nuestro análisis muestra que las acciones estadounidenses de calidad (empresas con una elevada rentabilidad de los fondos propios) están razonablemente valoradas en el percentil 60º de su historial mensual desde 1990. Las acciones con características de estabilidad y precios bajos se negocian cerca del extremo inferior de su rango de valoración de 33 años. Por tanto, desde una perspectiva QSP, creemos que los inversores activos pueden encontrar acciones con valoraciones atractivas en una variedad más amplia de sectores de lo que es habitual en las carteras defensivas.

Estos tipos de acciones también cuentan con un sólido historial en mercados tanto alcistas como bajistas. En 2022, nuestro universo de renta variable global con sólidas características QSP cayó un 8,4%, amortiguando así unos descensos del mercado similares a los registrados por el Min-Vol. El año pasado, ese mismo grupo de acciones repuntó un 17,1%, captando una proporción mucho mayor de las ganancias del mercado que el Min-Vol.

No existe ninguna contradicción entre la defensa y el crecimiento del capital

Un enfoque activo que aplique un análisis fundamental exhaustivo puede descubrir esos valores que suelen pasar desapercibidos de un modo que las estrategias pasivas de mínima volatilidad no son capaces de lograr. Esto se debe a que las estrategias pasivas generalmente no son sensibles a las valoraciones cuando realizan asignaciones a acciones de baja volatilidad. Además, las carteras pasivas no pueden apartar y ajustar las ponderaciones de acciones individuales con valoraciones elevadas. Por el contrario, la gestión activa puede ayudar a reconocer empresas con características de calidad y estabilidad que el mercado no aprecia plenamente. Situar la valoración en el centro proporciona un antídoto poderoso frente a la volatilidad potencial del mercado, y también una vía para logar ganancias a largo plazo.

Creemos que no existe ninguna contradicción entre posicionarse para lograr un crecimiento del capital a largo plazo y adoptar una postura defensiva. Las carteras capaces de alcanzar esos dos objetivos pueden ayudar a los inversores a seguir invertidos en renta variable en unas condiciones de mercado cambiantes.

En el inicio del año, la economía mundial se enfrenta a un abanico especialmente amplio de posibles resultados. Esto hace que la trayectoria de las rentabilidades del mercado resulte incierta y pueda ser volátil. Por tanto, un enfoque activo centrado en acciones QSP con la vista puesta en la valoración puede proporcionar más armas a los inversores para gestionar la volatilidad en un año que podría estar repleto de sorpresas.

Tribuna de opinión escrita por Kent Hargis, Directos de Inversiones de Renta Variable Estratégica Básica de AllianceBernstein.

Las opiniones expresadas en este documento no constituyen análisis, asesoramiento de inversión ni recomendación de negociación y no representan necesariamente las opiniones de todos los equipos de gestión de carteras de AB. Las opiniones pueden cambiar a lo largo del tiempo.