Los 300 mayores fondos de pensiones del mundo han registrado una caída de sus activos por primera vez desde 2018. Este descenso está a la par con el observado en 2008, produciéndose a un ritmo que sólo se ha dado en dos ocasiones en los veinte años de historia de este estudio anual, según la investigación de este año realizada por el Thinking Ahead Institute, en colaboración con Pensions & Investments, la revista de inversión líder en Estados Unidos.

El estudio destaca las tendencias de alto nivel en el sector de los fondos de pensiones y proporciona información sobre la composición cambiante de la lista de los 300 principales fondos de pensiones a escala mundial, las características y las asignaciones de inversión de estos.

A finales de 2022, los activos combinados de los 300 mayores fondos de pensiones del mundo disminuyeron un 12,9%, al alcanzar un total de 20,6 billones de dólares frente a los 23,6 billones de finales de 2021. Esto representa una fuerte corrección en comparación con el aumento del 8,9% en los activos gestionados por los 300 mayores fondos de pensiones en el año anterior. La última caída es también más rápida que la del 12,6% anual registrada en 2008, en un momento de crisis financiera mundial. Hasta ahora, este había sido el descenso anual más rápido registrado en los 20 años del estudio.

El Reino Unido y Japón registraron el mayor número de caídas de fondos de pensiones entre los 300 primeros del mundo. La crisis de los “gilts” británicos de septiembre de 2022 y la consiguiente inestabilidad del mercado fueron factores importantes, al igual que el creciente cambio de planes prestación definida a planes más pequeños de aportación definida.

En 2022, los fondos de pensiones soberanos y del sector público sumaban 152 entre los 300 primeros, por lo que representaban el 70,9% de los activos totales. Los fondos de pensiones soberanos sumaban 6,2 billones de dólares en activos, mientras que los fondos soberanos de inversión o “Wealth funds” (SWF) totalizaban 11,6 billones de dólares. Los activos de los fondos soberanos de inversión crecieron un 13,9% durante 2022, frente al descenso del 10,6% de los fondos soberanos de pensiones incluidos en el estudio Top 300 del Thinking Ahead Institute

Jessica Gao, directora del Thinking Ahead Institute, reflexiona sobre las principales conclusiones del estudio: «El año pasado lanzamos una nota de cautela. En aquel estudio anticipábamos un aumento de la inflación y de las presiones sobre los tipos de interés, así como la posibilidad de una ralentización del crecimiento al año siguiente. Con los últimos datos, hemos sido testigos de la caída de los activos de pensiones, con una economía mundial frágil que ha visto cómo los mercados de renta variable y renta fija revertían las ganancias anteriores. El ejercicio 2022 registró niveles históricos de incertidumbre económica e inestabilidad en los mercados. Una convergencia de riesgos de geopolíticos y sistémicos que se magnificó en un entorno VUCA (caracterizado por la volatilidad, incertidumbre, complejidad y ambigüedad), desafiando a los fondos de pensiones a navegar y adaptarse dentro de este entorno rápidamente cambiante».

En comparación con todos los fondos de pensiones de cualquier tamaño, los 300 mayores fondos de pensiones del mundo representan ahora el 43% de los activos de pensiones mundiales (frente al 41,1% en 2021), según el estudio anual Global Pension Assets Study del Thinking Ahead Institute, que estima los activos de los fondos de pensiones mundiales en los 22 principales mercados de pensiones (los P22).

Por regiones, Norteamérica representa actualmente el 45,6% de los activos de los 300 mayores fondos de pensiones del mundo, mientras que los fondos de pensiones europeos representan el 24,1% y los de Asia-Pacífico el 26,4%.

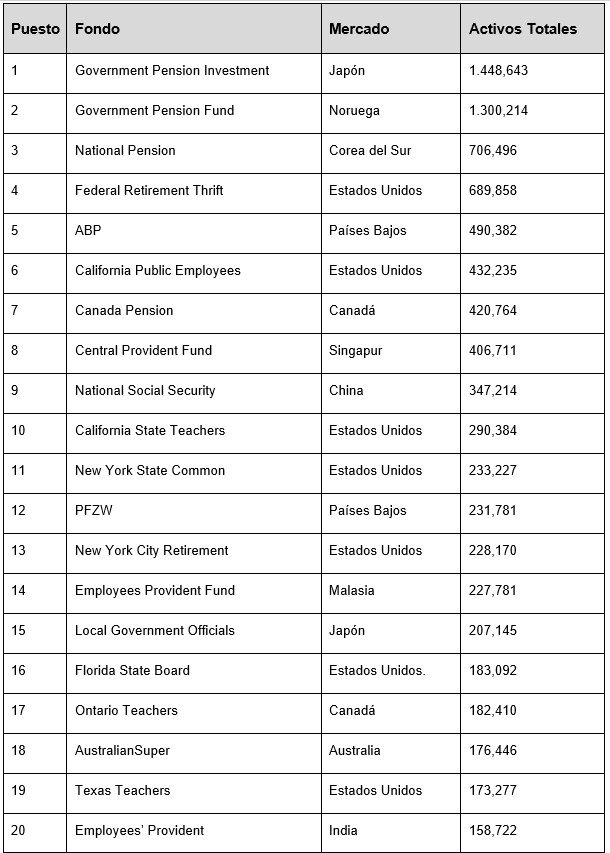

En cuanto a los más grandes, los activos de los 20 mayores fondos de pensiones disminuyeron un 11,8% en el último año, una ligera mejora en comparación con la caída del 12,9% observada en el conjunto de los 300 mayores fondos. Los 20 mayores fondos representaron el 41,5% de los activos bajo gestión (AUM) de la clasificación, ligeramente por encima de la cuota de 2021, que fue del 41%.

El Fondo de Inversión de Pensiones del Gobierno de Japón (GPIF) sigue siendo el mayor fondo de pensiones, y encabeza la tabla con un patrimonio de 1,4 billones de dólares. Ocupa el primer puesto desde 2002. Por su parte, el Fondo de Previsión de los Empleados de la India se incorpora como único nuevo participante entre los 20 primeros fondos de 2022.

Por su parte, Oriol Ramírez-Monsonis, director del área de Inversiones en WTW España, complementa que aunque el comportamiento del mercado ha mejorado algo en 2023, «seguimos procediendo con un alto grado de cautela. Los planes de pensiones operan en un nuevo entorno en el que las condiciones cambian cada día con mayor rapidez. Los propietarios de activos se ven cada vez más influidos por los avances tecnológicos y el auge de la inteligencia artificial. Equilibrar la necesidad de ponerse al día con los conocimientos impulsados por la IA de los gestores de activos, manteniendo al mismo tiempo el control sobre sus mandatos de inversión pone de relieve el papel fundamental de la colaboración eficaz y la adaptación estratégica para los sistemas de órdenes automatizadas (AOs) en un ecosistema de inversión con tecnologías cada vez más influyentes».

“Del mismo modo – prosigue Ramírez-Monsonis – el dimensionamiento correcto de los esfuerzos en sostenibilidad se ha convertido en un acto de equilibrio crucial, con compromisos demasiado ambiciosos que pongan en riesgo los objetivos y la propia autenticidad del fondo, y compromisos demasiado pequeños que resultan en oportunidades perdidas».

Los 20 principales fondos de pensiones (en millones de dólares)