El UBS International Pension Gap Index analiza la parte obligatoria de 25 sistemas de jubilación, centrándose en las prestaciones que puede esperar un trabajador y el ahorro adicional necesario para mantener el nivel de vida acostumbrado durante la jubilación. El estudio compara los sistemas de jubilación en función del compromiso personal exigido a una mujer ficticia, con una edad de 50 años, ingresos medios y que vive en una gran ciudad para cerrar su brecha de pensiones, es decir, la diferencia entre los ingresos previstos y los gastos en la jubilación. El estudio utiliza la edad de 50 años porque es un momento de la vida en el que la mayoría de los trabajadores empiezan a pensar, «a veces demasiado tarde», según recoge el informe, en su situación financiera en la jubilación.

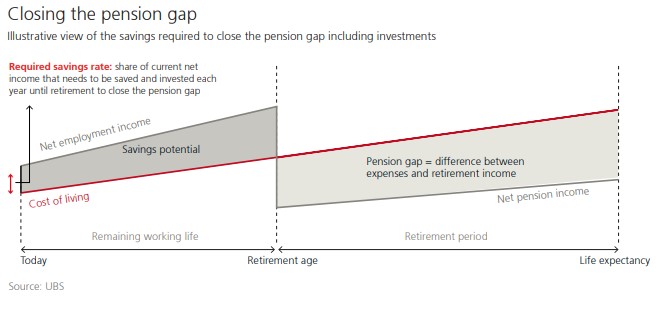

En el informe, se comparan los sistemas de jubilación en función del grado de compromiso personal que exigen a los afiliados. Para ello, se calcula la brecha de las pensiones, es decir, la diferencia entre los ingresos previstos y los gastos durante la jubilación. Nuestra medida clave para comparar los sistemas de jubilación es la tasa de ahorro necesaria para cerrar ese diferencial.

Esa tasa se expresa como la parte de los ingresos netos actuales que una persona necesita ahorrar e invertir cada año desde una edad determinada hasta la jubilación para cubrir un nivel dado de gastos en el retiro, además de las prestaciones proporcionadas por la parte obligatoria del sistema de jubilación (gráfico 2). A efectos de nuestro análisis, empleamos un personaje ficticio llamado Jane, que puede no ser siempre el representante perfecto, pero cuya situación, no obstante, nos ayuda a comparar los sistemas.

Tasa de ahorro necesaria

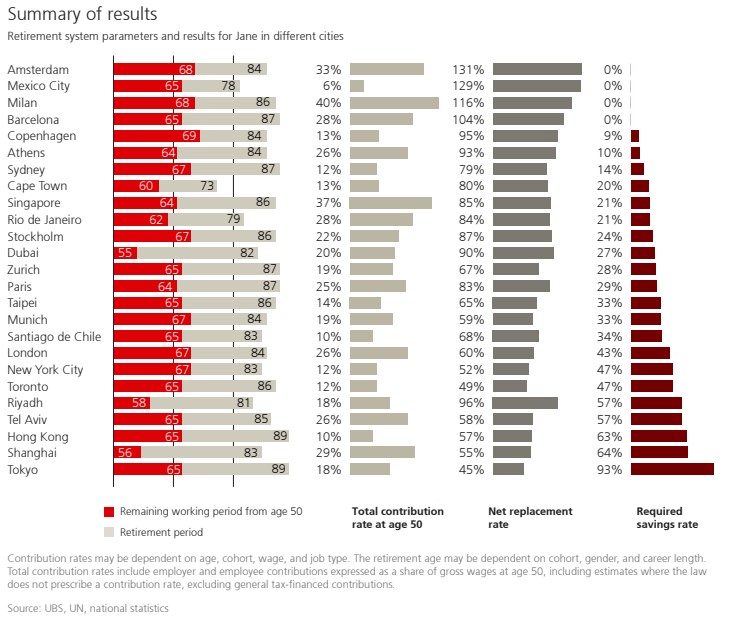

En la mayoría de los 25 regímenes que analiza el estudio, la jubilada ficticia -Jane- necesita un ahorro privado, ya que las pensiones básicas o complementarias de los regímenes obligatorios no cubren su estilo de vida habitual. Su tasa de ahorro obligatorio oscila entre el 0% de cuatro ciudades –Ámsterdam, México, Milán y Barcelona– y el 93% de Tokio.

En general, observamos que una tasa de ahorro exigida alta coincide con una elevada proporción de la vida dedicada a la jubilación. Esta última es una función de la esperanza de vida y la edad de jubilación, que oscila entre los 55 años de Dubai y los 69 de Copenhague. En igualdad de condiciones, la elevada edad de jubilación de Jane en Países Bajos, Italia y Dinamarca reduce su tasa de ahorro obligatorio.

Además, el tiempo que le queda para ahorrar hasta su jubilación y la duración relativa de la misma también son factores cruciales, según recoge el estudio. En China continental, Jane sólo tiene seis años para ahorrar antes de su largo periodo de jubilación, lo que explica su elevadísima tasa de ahorro obligatorio.

Además, el nivel global de las cotizaciones totales es importante: en Italia, Países Bajos y Singapur las cotizaciones son de las más elevadas. Por el contrario, en Estados Unidos y Hong Kong, Jane tiene una tasa de cotización igual o inferior al 12,5% a los 50 años, «lo que contribuye a una elevada tasa de ahorro obligatorio». El informe enfatiza que el factor del tipo de cotización puede inducir a error debido a la financiación fiscal general de algunos regímenes. Por ejemplo, en Australia o Dinamarca, las pensiones básicas se financian con impuestos y, por tanto, no se reflejan en el tipo de cotización.

Además, la tasa de ahorro requerida se ve influida por el hecho de que Jane se beneficie o no de la redistribución. Cuando éste es el caso, su tasa de ahorro obligatorio tiende a ser baja, como ocurre en España o México, por ejemplo. «Esto significa que la pensión de Jane está subvencionada por las cotizaciones salariales de los trabajadores con ingresos altos o por los impuestos generales», explica el estudio.

Sin embargo, incluso cuando Jane se beneficia de la redistribución, ésta puede no ser suficiente para conducir a una baja tasa de ahorro obligatorio, como en el caso de Chile y Brasil.

La naturaleza polifacética de la comparación de los sistemas de jubilación puede ilustrarse con Japón. Aunque la tasa de cotización del país nipón Japón se sitúa en torno a la media de los sistemas analizados, la tasa de ahorro obligatorio de Jane, residente en Tokio, se ve incrementada por la relativamente corta vida laboral que le queda en comparación con su largo periodo de jubilación, la baja tasa de sustitución que el sistema de jubilación japonés proporciona por diseño y la limitada indexación de las prestaciones.

Lo que no se ve

Los cálculos del informe no muestran la dispersión de los resultados en función de la incertidumbre del mercado financiero, que es especialmente relevante en los sistemas que tienen un sistema de capitalización obligatoria sin rendimientos mínimos garantizados por el Estado.

Del mismo modo, las métricas de un sistema no informan de su sostenibilidad. Por ejemplo, la tasa de ahorro exigida por Jane es bastante similar en Estocolmo y Río de Janeiro. Sin embargo, los respectivos sistemas de jubilación son muy diferentes. Mientras que Suecia ha emprendido reformas para que sus regímenes de pensiones sean menos vulnerables al cambio demográfico, incluso los recientes esfuerzos de reforma en Brasil no han sido suficientes para que el sistema sea financieramente sostenible.

Por último, la tasa de ahorro exigida puede variar mucho de una cohorte a otra, debido principalmente al calendario de las reformas. Por ejemplo, los planes de empleo no eran obligatorios en el Reino Unido e Israel cuando Jane empezó a trabajar. Del mismo modo, las normas sobre derechos adquiridos pueden dar lugar a que varios regímenes funcionen a veces en paralelo.

«Cada sistema tiene objetivos diferentes y ofrece más o menos margen de ahorro a sus participantes. Además, juzgar un sistema por su capacidad de permitir a Jane permitirse la jubilación en una ciudad cara puede no ser la mejor métrica de rendimiento», señala el estudio. No obstante, los autores del informe consideran que la tasa de ahorro exigida «es mejor indicador que la tasa neta de sustitución, que sólo da una instantánea en el tiempo y no tiene en cuenta la indexación de las pensiones». Por ejemplo, Jane tiene una tasa neta de sustitución, una edad de jubilación y una esperanza de vida comparables en Londres y Múnich, pero necesita ahorrar mucho más en Londres porque no todas sus prestaciones de jubilación están indexadas.