La atención puesta en la normativa de los activos digitales se ha incrementado en los últimos años, en los que el crecimiento de la venta minorista y su aprobación institucional condujo a un rápido aumento de la capitalización del mercado y a una extrema volatilidad entre los operadores. ¿A qué ritmo y hacia dónde avanza la regulación cripto a nivel global?

En los últimos tiempos hemos sido testigos de la pérdida de confianza que experimentaron los consumidores, tras una serie de fracasos de empresas de criptomonedas y una mala gestión de los fondos de los clientes. Estos eventos han demostrado lo relevante y necesario que es contar con una legislación para este crecimiento universo y para la protección de sus partícipes.

“La confianza en este espacio está quebrada en estos momentos. Aunque la regulación por sí sola no da claridad en la terminología y la aplicación de la normativa, junto con la mejora de las capacidades y de riesgos, es un buen punto de un buen punto de partida”, afirma Matt Blumenfeld, Web3 & Digital Asset Lead PwC US.

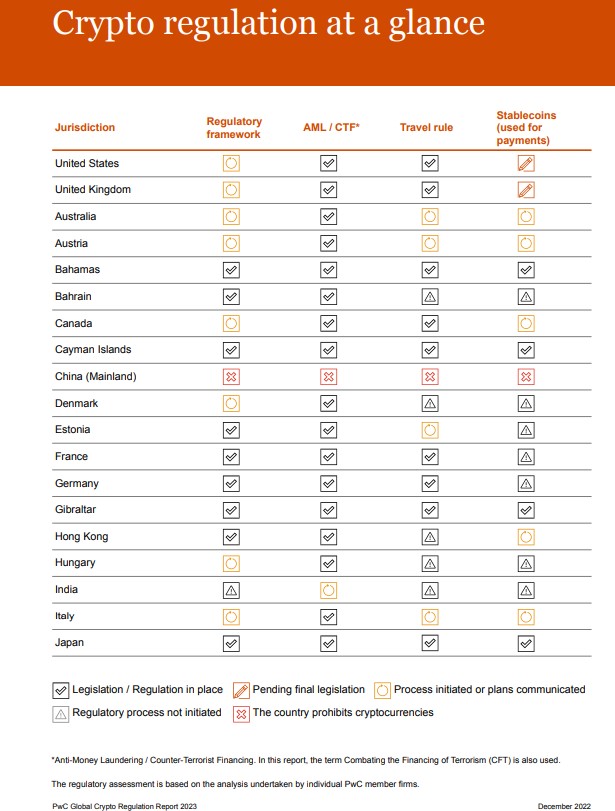

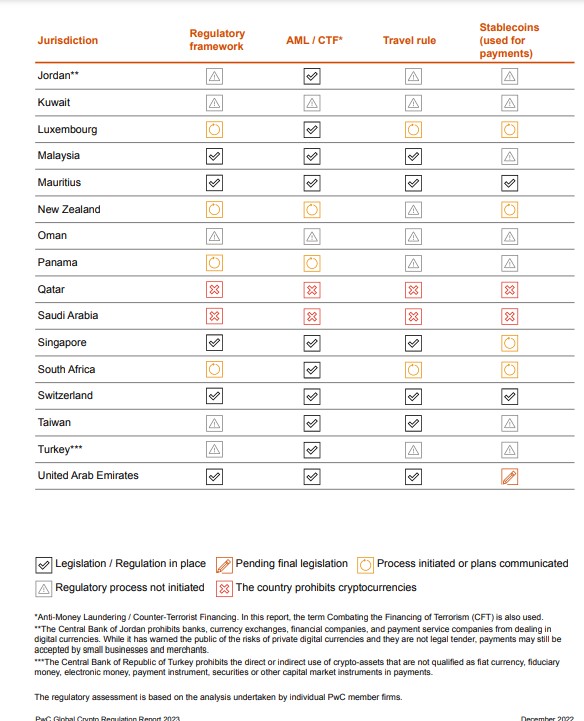

Según el último informe de PwC, bajo el título PwC Global Crypto Regulation Report 2023, el riesgo que implica mantener la integridad del mercado demuestra la necesidad de aplicar una política reguladora que sea de enfoque global y rápido, así como un marco de supervisión para garantizar una mayor protección de los consumidores.

“La regulación global de los activos digitales ha crecido rápidamente y está cada vez más interconectada con el ecosistema financiero tradicional, incrementando también el impacto en la estabilidad de este sector. Los riesgos se agudizan al ritmo de la innovación y de la falta de enfoque en la gestión de riesgos”, indica el documento.

Según sus conclusiones, la Unión Europea se encuentra en una etapa avanzada de regulación de este mercado. Justo a este liderazgo destaca la posición de los Emiratos Árabes Unidos, donde Dubái está estableciendo la primera autoridad centrada en activos virtuales. Por su parte, Suiza ha integrado uno de los marcos regulatorios más maduros que permite a los participantes del mercado obtener certeza sobre el tratamiento legal y regulatorio de sus proyectos y actividades previstas.

Además, el informe destaca que hay una claro movimiento de países que están investigando, definiendo, consultando, negociando y legislando para incluir los activos digitales en el marco de los servicios financieros existentes, aun así, la velocidad de la acción, los enfoques adoptados, la cobertura de productos y servicios e incluso las definiciones y terminología utilizadas, todavía permanecen fragmentados.

“Aunque no en todos los casos los plazos reglamentarios están fijados, el rumbo está claro. Las empresas que trabajan con activos digitales deben estar preparadas para normas más estrictas que las actuales. Por más que este cambio no sucederá en el corto plazo, la vara está subiendo para equiparar las obligaciones de las empresas de activos digitales con las de servicios financieros tradicionales”, explica Juan Manuel Magadán, socio de PwC Argentina de la práctica de asesoramiento impositivo y legal.

Qué deben hacer las empresas

Los autores del informe consideran que el ecosistema de los activos digitales ha llegado a un punto de inflexión. “Mientras que las instituciones financieras tradicionales han experimentado, de una forma u otra, con la Tecnología de Contabilidad Distribuida (DLT por sus siglas en inglés), las empresas nativas de criptomonedas son las que definen y transforman el sector a través de la innovación. A medida que crezca el uso de la tecnología en ambos casos, en algún punto se encontrarán”, defienden.

Ahora bien, con la entrada en vigor de los marcos regulatorios de los activos digitales, desde PwC consideran que las organizaciones nativas de criptomonedas se enfrentan cada vez más a adoptar enfoques más «tradicionales» en materia de gobierno corporativo, compliance y gestión de riesgos.

Eso sí, según advierte la firma de consultoría, con la llegada de una mayor regulación los retos y las preguntas a las que se enfrentarán las firmas nativas como aquellas de finanzas tradicionales serán las mismas: ¿Qué tipo de servicios de activos se quiere ofrecer? ¿Cuál es el derecho a participar y en qué puede diferenciarse? “Todo ello debería estar contemplado en la estrategia de riesgos”, añaden desde PwC.

Por último, el informe recuerda que los organismos reguladores a nivel mundial han levantado la voz respecto de las amenazas que el mercado de activos digitales podría significar para la estabilidad financiera mundial. En concreto, advierten que la escala, vulnerabilidades estructurales y la creciente interconexión con el sistema financiero tradicional son hechos imposibles de ignorar.

«El mensaje central sigue siendo el mismo: los marcos nacionales de regulación y supervisión deben basarse en el principio de misma actividad, mismo riesgo, misma regulación». «Y aunque las recomendaciones y orientaciones pueden no tener un carácter jurídico, está claro que brindan una dirección certera a las autoridades nacionales y a los distintos stakeholders que integran el mercado del mundo cripto», concluye el socio de PwC Argentina.

Por Fórmate a Fondo

Por Fórmate a Fondo