En mayo de 2024, la Autoridad Europea de Valores y Mercados (ESMA) publicó sus Directrices sobre los nombres de los fondos que utilizan términos relacionados con ESG o sostenibilidad, que se comenzará a aplicar a partir del 21 de noviembre de este año a todos los fondos recién lanzados y, seis meses después, a todos los fondos existentes. Según los expertos de MSCI, estas nuevas normas tendrán un impacto significativo en el mercado europeo de fondos, ya que estiman que el 32% de los fondos etiquetados bajo los artículos 8 y 9 del Reglamento de Divulgación de Finanzas Sostenibles (SFDR) podrían verse afectados -es decir, 2 billones de euros-. Sin duda, las gestoras deberán hacer un ejercicio de revisión de sus vehículos y decidir si realizan cambios o no es sus nomenclatura.

En este sentido, los analistas de MSCI destacan en su último informe que uno de los requisitos clave de las directrices es que ciertas empresas deben ser excluidas, dependiendo del nombre que elija un fondo para sí mismo. Los criterios de exclusión se derivan de las categorías de Índice de Referencia Alineado con París (PAB) y de Transición Climática (CTB) de la UE, tal como se definen en el Artículo 12 del Reglamento Delegado de la Comisión (CDR). Los criterios del CTB se aplican a términos como «transición», «social» y «gobernanza» y exigen la exclusión de actividades relacionadas con el tabaco, armas controvertidas o violaciones de normas sociales universales. Los criterios del PAB son más extensos, ya que no solo abarcan los criterios del CTB, sino que también establecen umbrales para los ingresos derivados de actividades comerciales relacionadas con combustibles fósiles, aplicándose a cualquier referencia a términos como «sostenible», «verde», «impacto», «ESG» o «ambiental» en el nombre de un fondo.

«ESMA no es el primer regulador en aplicar los criterios de exclusión del PAB. La Autoridad Bancaria Europea (EBA) también los ha referido en sus normas vinculantes sobre divulgaciones del Pilar 3 de riesgo ESG para que los bancos evalúen su exposición a actividades basadas en combustibles fósiles. Y aunque estos criterios de exclusión ya han estado operando en el contexto de los índices de referencia climáticos, su aplicación dentro del contexto de las directrices podría resultar desafiante», recuerda MSCI en su último informe.

El reto es más difícil de lo que parece, ya que identificar empresas basándose en sus ingresos derivados de actividades comerciales específicas puede sonar sencillo, pero en la realidad es mucho más complicado. Las empresas informan sobre segmentos de ingresos, pero a menudo no con el nivel de detalle necesario, explican desde MSCI: Las estimaciones, interpolaciones y suposiciones son a menudo la única manera de relacionar los ingresos con actividades específicas, lo que deja aún desafíos por superar. Identificar el enfoque correcto también depende de las necesidades del usuario final.

Las directrices de la ESMA buscan abordar los riesgos de greenwashing para los inversores minoristas. Cuando faltan divulgaciones detalladas y precisas por parte de las empresas, los gestores de fondos podrían optar por un enfoque más cauteloso, según los expertos de MSCI, (es decir, más exclusiones, en lugar de menos) para cumplir con las expectativas regulatorias.

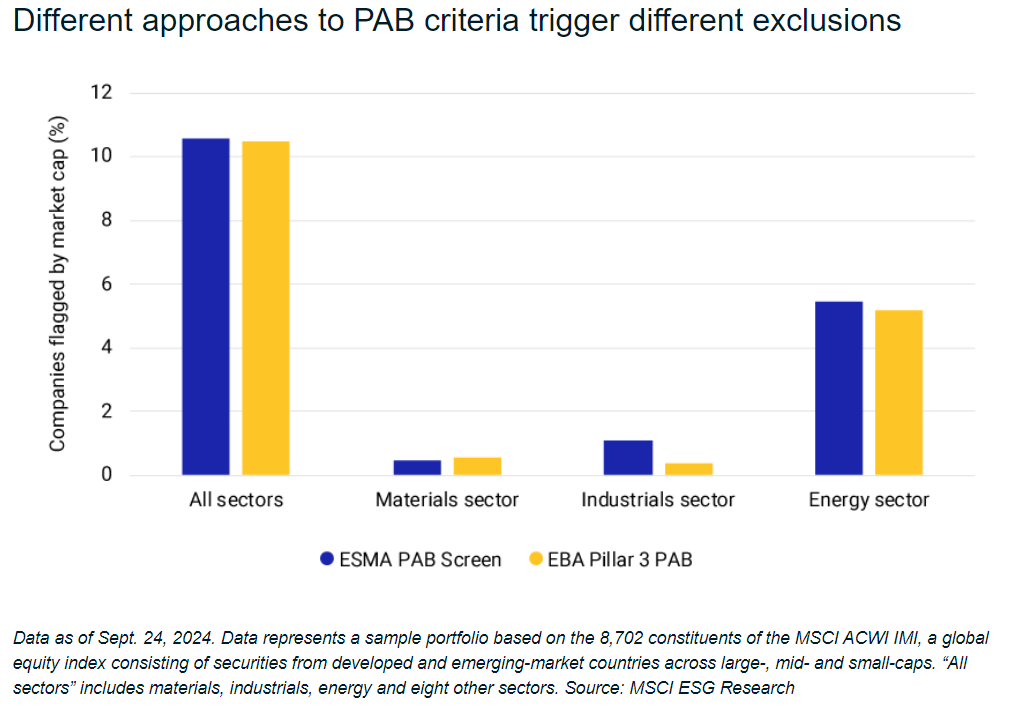

Adoptando este enfoque conservador, desde MSCI seleccionan un umbral único del 10% de ingresos para actividades relacionadas con el petróleo y gas, que incluye a las empresas de equipos y servicios, para la filtración MSCI ESMA PAB. Para los fondos que utilizan términos relacionados con la sostenibilidad o ESG en sus nombres, este umbral excluiría a 627 de los 8,702 componentes del índice MSCI ACWI Investable Market Index (IMI), o el 10.6% del índice por peso.

En contraste, en experiencia de los expertos de MSCI, los bancos que reportan sus exposiciones a combustibles fósiles como parte de los requisitos de divulgación de riesgos del Pilar 3 de la EBA no son tan sensibles respecto a sus exposiciones indirectas. “En tal escenario, una opción sería aplicar un umbral de ingresos del 50% para actividades relacionadas con el gas, pero excluyendo a los proveedores de equipos y servicios. Esto excluiría a 475 empresas (10.48% por peso), menos que en nuestra filtración ESMA PAB. Sin embargo, bajo ambos enfoques, el sector más afectado sigue siendo el energético, como se muestra a continuación”, añade el informe.

A medida que las necesidades de cumplimiento normativo relacionadas con los combustibles fósiles continúan expandiéndose, desde MSCI están trabajando para mejorar sus modelos de estimación de ingresos y la granularidad de los datos.

“Los criterios de exclusión del CTB y PAB pueden haber sido diseñados originalmente para índices de referencia, pero en la práctica a menudo son referenciados por los reguladores. El año pasado, se consultó al mercado sobre las posibles etiquetas de sostenibilidad de la UE para los fondos, las cuales podrían ser más completas, potencialmente basándose en los indicadores de impacto adverso del SFDR de la UE. Sin embargo, cualquier cambio potencial no se implementará de la noche a la mañana”, añaden desde MSCI.

Mientras tanto, los gestores de fondos con conciencia de sostenibilidad podrían enfrentar una difícil elección entre el nombre del fondo y la estrategia de inversión preferida, según el informe. En investigaciones anteriores, en MSCI encontraron que sólo el 68% de los fondos clasificados como sostenibles bajo el Artículo 9 excluían los combustibles fósiles. Herramientas más detalladas para filtrar activos no deseados podrían ayudar a los gestores de fondos a superar este dilema y respaldar su diálogo con los reguladores.