La Unión Europea ha liderado la emisión de bonos verdes y muestra de ello es el fuerte crecimiento que ha experimentado esta clase de activo en los últimos años, así como el compromiso que los emisores e inversores han adquirido con las finanzas sostenibles. Sin embargo, en opinión de la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés), las nuevas directrices de ESMA sobre la denominación de fondos sostenibles «crean inconsistencias con otras regulaciones de finanzas sostenibles, como el Estándar de Bonos Verdes de la UE (EU GBS), lo que podría obstaculizar el crecimiento del sector corporativo de bonos verdes».

En este sentido, Anyve Arakelijan, asesora de Política Regulatoria de Efama, explica que en la regulación de finanzas sostenibles, la interpretación general ha sido que el proyecto que se financia debe ser el foco, no las actividades más amplias de la empresa emisora. «Esto es especialmente relevante cuando se trata de financiar la transición energética. Para garantizar la coherencia entre las normativas, este principio también debería aplicarse en las directrices sobre la denominación de fondos. Esperamos que ESMA vea la lógica de esto en el caso de los bonos verdes. Si Europa quiere seguir siendo líder mundial en finanzas sostenibles, será crucial una comprensión y aplicación coherente de los conceptos clave», afirma Arakelijan.

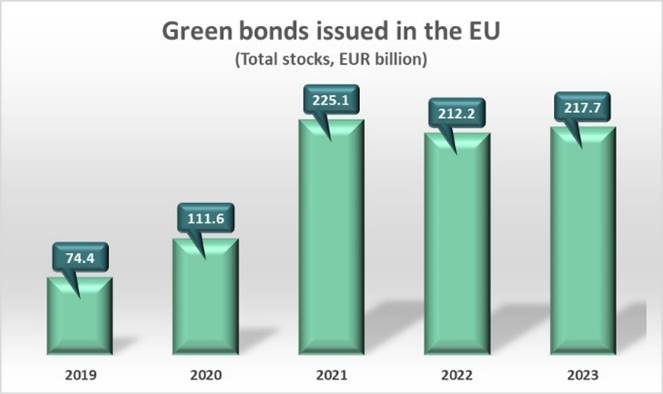

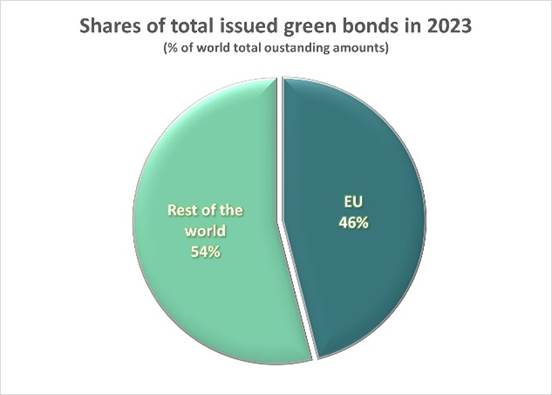

Por su parte, Tanguy van de Werve, director general de Efama, recuerda que los bonos verdes permiten la recaudación de capital e inversión para proyectos con beneficios ambientales. «La UE ha experimentado un crecimiento significativo del mercado de bonos verdes y representó casi la mitad de los bonos verdes del mundo el año pasado. Si la UE quiere seguir siendo competitiva en esta área y facilitar la financiación de proyectos verdes en Europa y más allá, los reguladores y supervisores deben asegurarse de que normas como las directrices de denominación de fondos no obstaculicen este mercado ni aumenten innecesariamente la complejidad regulatoria para los inversores finales», subraya el responsable de Efama.

Según el análisis que hacen desde Efama, las interpretaciones y aclaraciones actuales en la regulación de finanzas sostenibles, que abordan los instrumentos de uso de fondos, se centran en el proyecto que se financia y no en las actividades generales de la empresa emisora. “Por ejemplo, el Estándar de Bonos Verdes de la UE (EU GBS) no restringe la elegibilidad de los emisores y, en particular, no excluye a empresas en función de los estándares de los índices de referencia alineados con el Acuerdo de París (PAB). Sin embargo, las nuevas reglas para la denominación de fondos sí excluyen a las empresas con base en estos estándares, independientemente del proyecto que estén financiando con el bono. Esto significa que un fondo que invierte en bonos verdes podría tener que cambiar de nombre si no restringe la elegibilidad de los emisores de bonos. Alternativamente, dicho fondo podría mantener su nombre, pero desinvertir en todos los bonos emitidos por empresas que generen parte de sus ingresos de actividades excluidas por el PAB”, argumentan.

Además, en su opinión, esta restricción podría reducir el universo de inversión para los fondos de bonos verdes, particularmente en cuanto a la inversión en bonos verdes corporativos. Para la organización, las emisiones corporativas no financieras han representado entre el 26% y el 34% de las emisiones anuales en el mercado de bonos verdes en los últimos cinco años. Incluso, sostienen, «podría socavar el éxito futuro del recientemente creado Estándar de Bonos Verdes de la UE, sí inversores clave, como los fondos, se ven desincentivados a invertir en ciertos bonos que cumplen con el EU GBS».

Por ello recuerdan que los emisores corporativos más grandes son las empresas de servicios públicos juegan un papel crucial en el desarrollo de la infraestructura necesaria para un futuro sostenible. «Excluir a estas empresas de fondos que utilizan términos como sostenible o ambiental en sus nombres podría aumentar su costo de capital, dificultar proyectos clave y ralentizar la transición energética, concluyen los analistas», concluyen.