Cortoplacistas, conservadores y con escasos conocimientos financieros: los resultados de la ‘Encuesta sobre rentas de inversores españoles 2018’ que elabora JP Morgan AM confirman que los españoles están aún lejos de alcanzar la madurez como inversores. La encuesta se ha efectuado sobre una muestra de 1.000 hombres y mujeres españoles de entre 18 y 65 años, repartidos de forma equilibrada por todas las regiones españolas, y forma parte de los datos incluidos en el Primer Barómetro europeo de la inversión en rentas de JP Morgan AM, publicado en junio.

España es más un país de ahorradores que de inversores: solo uno de cada cuatro encuestados afirma disponer de instrumentos de inversión, mientras que el resto declara tener sus ahorros en cuentas de efectivo y cuentas de ahorro.

A pesar de que durante la última década los tipos de interés se han mantenido cercanos a cero, los ahorradores españoles no han variado sus hábitos de ahorro e inversión para adaptarse a esta situación. Solo el 5% de los españoles recurrió a productos de inversión para hacer crecer su capital u obtener rentas periódicas. Se trata de un posicionamiento muy conservador, inferior en dos puntos al de la media europea del 7% que recoge el barómetro de JP Morgan AM.

“En realidad los españoles con cierta capacidad de ahorro no están siquiera protegiendo su patrimonio, sino reduciéndolo con ese posicionamiento. Si en 2007 era posible obtener una renta de más de 4.500 euros con una inversión de 100.000 euros en un depósito bancario a tres meses, esa misma cantidad invertida en este año generaría cero euros, a lo que además se debería restar el impacto de la inflación al alza en la eurozona”, señala Manuel Arroyo, director de Estrategia de JP Morgan AM para España y Portugal.

De cara al futuro, los ahorradores e inversores encuestados en España siguen pensando que los tipos de interés seguirán manteniéndose en mínimos históricos. Hasta el 64% de los encuestados españoles prevé que los tipos seguirán en niveles bajos durante algunos años, en línea con la media del 62% del resto de países europeos consultados.

Falta de planificación financiera y miedo al riesgo

Son más los datos que evidencian la escasa formación financiera de los españoles. De los que ahorran, la encuesta ha detectado niveles muy bajos de planificación para el largo plazo. Solo un 22% lo hace con la vista puesta en la jubilación, frente al 29% que lo hace para poder cumplir deseos de forma espontánea, o el 35% que tiene esos ahorros como un colchón para afrontar emergencias. Un 23% de encuestados declara ahorrar para poder pagar la educación de sus hijos o nietos, un 19% lo hace con un propósito específico, y hasta el 21% declara que no consigue ahorrar. El informe también refleja que tan solo un 14% de españoles afirma ahorrar porque desea obtener rentas periódicas de su dinero.

¿Qué es lo que impide que estos ahorradores den el salto a la inversión en fondos con un enfoque de rentas? A la luz de los resultados de la encuesta, por una combinación de miedo a lo desconocido y escasa educación financiera: un 22% de encuestados prefiere evitar las inversiones porque no entiende, mientras que un 19% presenta una acentuada aversión al riesgo y un 15% afirma no disponer de asesoramiento adecuado.

Un país de rentistas que no invierten en rentas

El estudio ha detectado que uno de cada cuatro ahorradores sí le preocupa que sus ahorros pierdan valor, aunque no busca soluciones. Sin embargo, una de las grandes conclusiones del estudio es que España es un país de rentistas: el 44% de los españoles está interesado en un producto generador de rentas, frente al 26% de la media europea.

Frente a esta realidad, la educación financiera juega un papel esencial para ayudar a los inversores a preservar su patrimonio. La encuesta determina que el 57% de los ahorradores españoles no es consciente de que las acciones, los bonos y los fondos que invierten en estos activos pueden generar rentas constantes en el tiempo – en forma de dividendos y pago de intereses- que se reparten con independencia del comportamiento que muestre el mercado en cada momento. Invertir en un fondo multiactivo con enfoque de rentas ayuda a diversificar las fuentes de riesgo al tiempo que se consigue un cupón extra que se paga periódicamente, algo que aún no comprende el 65% de los ahorradores españoles.

Este año se cumple el décimo aniversario del JP Morgan Investment Funds- Global Income Fund, la propuesta de JP Morgan AM que ha sido pionera al proporcionar una solución multiactivo con generación de rentas a inversores con un perfil de riesgo conservador tradicional. Se trata de un producto que ofrece rentas consistentes y atractivas con la oportunidad de apreciación del capital y riesgos controlados: el fondo ofrece unos niveles de volatilidad esperada de entre el 6% y el 12% anualizado en el medio plazo, con una volatilidad realizada del 5,1% a cinco años.

Sus gestores, Michael Schoenhaut y Eric Bernbaum, llevan aplicando desde el lanzamiento del fondo un enfoque fundamental y flexible con el que reflejan su visión sobre los mercados. Los gestores se apalancan en los especialistas por tipos de activo, utilizando la plataforma de inversión de JP Morgan AM para identificar las mejores oportunidades de generación de rentas a nivel global. El producto destaca por su alta diversificación regional y por clase de activo, ya que puede invertir en hasta doce tipos de activos de 50 países, incluyendo renta variable, REITs, deuda de países emergentes, bonos convertibles y otros instrumentos de renta fija.

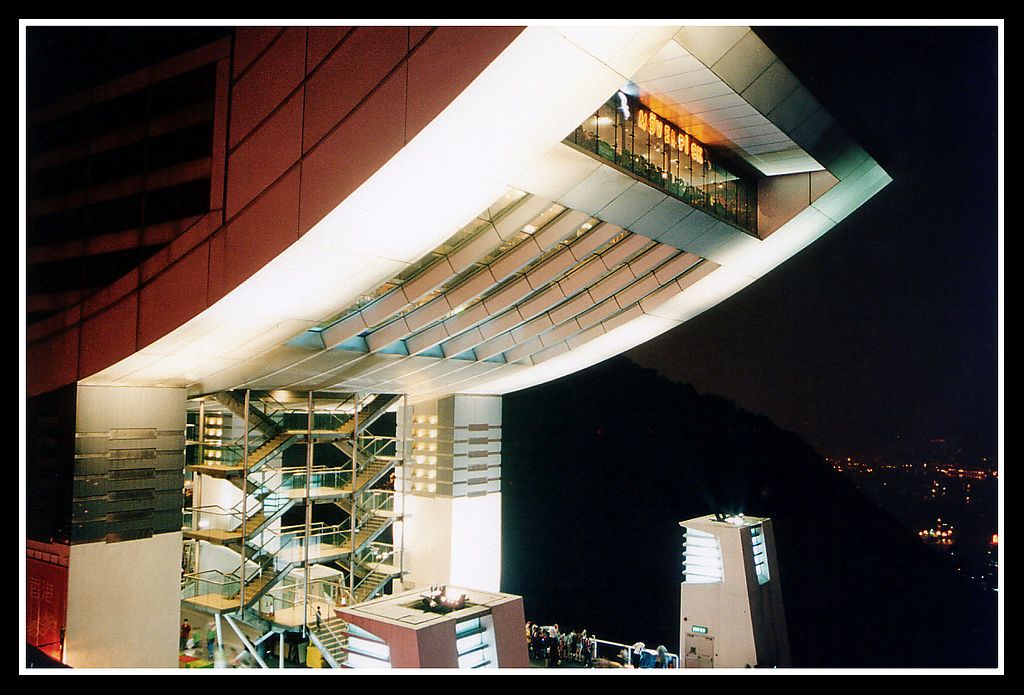

Durante el acto organizado por JP Morgan AM en el Auditorio Rafael del Pino (Madrid) con motivo de la celebración del décimo aniversario del lanzamiento del fondo, Eric Bernbaum afirmó: “Estamos muy contentos de celebrar el cumpleaños del Global Income, un fondo que ha repartido trimestralmente un dividendo de entre un 4% y un 6% anualizado de forma consistente, alcanzando los 3.000 millones de euros en diez años”.

Por Fórmate a Fondo

Por Fórmate a Fondo