Carola A. Saldias Castillo, analista de bancos de Scope Ratings, ha redactado un informe con perspectivas para la banca española del próximo año. En él, explica cómo el alza de los márgenes de intermediación que vimos en años anteriores ha continuado y qué ocurrirá el año que viene en un entorno de bajadas de tipos y en el que continuará el impuesto a la banca.

La rentabilidad de los bancos españoles alcanzó un nuevo máximo trimestral en el tercer trimestre, impulsada por unos altos niveles de los márgenes de intermediación y de las provisiones para insolvencias. En 2025, el reto consistirá en recuperar el crecimiento constante de los préstamos, ajustando al mismo tiempo los ingresos hacia un mayor componente de comisiones, a medida que los márgenes de intermediación empiecen a reducirse. La ampliación y los cambios estructurales del impuesto bancario también podrían erosionar la rentabilidad en 2025.

La rentabilidad se mantiene, pero se espera un descenso en 2025. Los resultados del tercer trimestre estuvieron en línea con los fuertes resultados del trimestre anterior, impulsados por el margen de intermediación. Esperamos que la rentabilidad disminuya en 2025, pero que el RoE se sitúe por encima del 11%, respaldado por el crecimiento de los préstamos, sobre todo en los sectores minorista y de consumo, donde los márgenes siguen siendo relativamente elevados.

La calidad de los activos sufrirá presiones en el segundo semestre de 2025. Aunque el favorable entorno económico de España (A/Estable) beneficia a la calidad de los activos, el crecimiento del crédito minorista podría traducirse en un aumento de la morosidad y del coste del riesgo. Los efectos sobre la calidad de los activos de los clientes afectados por el fenómeno meteorológico de la DANA se han contenido por ahora, pero podrían materializarse en el segundo semestre de 2025 a medida que expiren las medidas de alivio del Gobierno y las suspensiones de deuda.

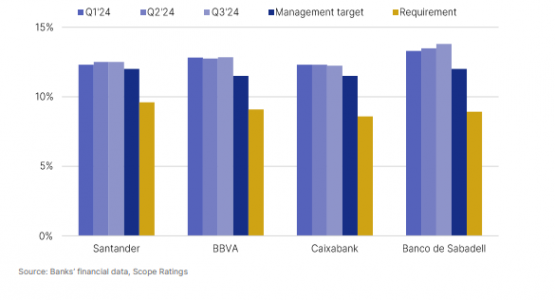

Los niveles de capital siguen ajustándose a los objetivos de gestión. Aunque siguen siendo adecuados, los bancos están gestionando activamente el exceso de capital a través de la remuneración de los accionistas y el crecimiento de los activos ponderados en función del riesgo (APR), lo que ha llevado a que las ratios CET1 estén estrechamente alineadas con los objetivos de gestión. Esperamos que esto siga siendo así en 2025.

La dinámica de la competencia entre entidades podría presionar las perspectivas de crecimiento en 2025. Esperamos una competencia más agresiva en la concesión de préstamos a segmentos rentables, ya que la mayoría de los bancos están dispuestos a acelerar la recuperación de los volúmenes, lo que podría estrechar aún más los márgenes y acelerar la reducción de una rentabilidad que se prevé que siga siendo fuerte en 2025.

La economía resiste frente a los fenómenos meteorológicos recientes

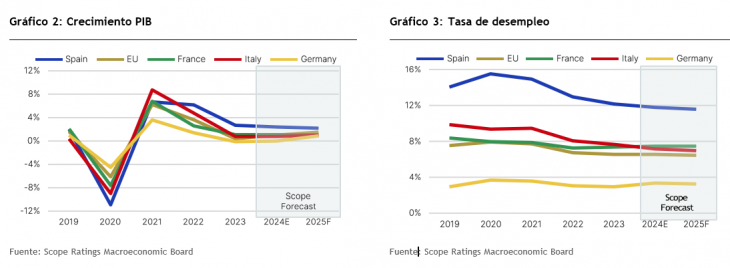

El crecimiento económico de España ha superado al de la UE demostrando una notable resistencia, con una previsión de crecimiento del PIB del 2,4% para 2024 y del 2,2% en 2025. El dinamismo y la diversificación de la economía, que se beneficia de las reformas del pasado, y las tendencias positivas del mercado de trabajo, impulsadas por los flujos migratorios netos, son los principales puntos fuertes que respaldan el entorno operativo de los bancos españoles y, por tanto, nuestras expectativas para los resultados del sector en 2025.

Los daños económicos causados por la DANA se localizan en Valencia, cuarta región española por PIB nominal y sede de su mayor puerto de contenedores. Las estimaciones preliminares apuntan a que el 22% de la producción de la región está afectada por las inundaciones, mientras que se calcula que tendrá un efecto de alrededor del 2% del PIB español. Varios polígonos industriales no podrán funcionar y requerirán una reconstrucción y la agricultura y la ganadería se verán afectadas por los graves daños sufridos en los terrenos.

El Banco de España estimó la exposición total de los bancos españoles en 20.000 millones de euros, de los cuales 13.000 millones corresponden a préstamos minoristas (sobre todo hipotecas) y 7.000 millones a préstamos comerciales y a pymes. Aunque los efectos económicos totales aún no son cuantificables, el Gobierno español aprobó una serie de medidas económicas (decreto ley RD-6/2024) para apoyar a las regiones afectadas, entre las que se incluyen:

(i) Una garantía estatal de 5.000 millones de euros para cubrir la financiación concedida por las entidades de crédito a los hogares, empresas y autónomos afectados, que se utilizará como préstamo puente mientras se reclama la indemnización y la cobertura del seguro.

(ii) Una suspensión temporal de la deuda pendiente para el comercio minorista, los autónomos y las PYME con un volumen de negocios inferior a 6 millones de euros que tengan propiedades afectadas por el suceso o que hayan sido víctimas como consecuencia de los daños, en los sectores de la agricultura, la pesca, la silvicultura, la fabricación y la industria.

Los bancos españoles están proporcionando medidas de ayuda adicionales a los clientes de las zonas afectadas, principalmente en forma de líneas de crédito y congelación de las comisiones por transacciones. Debido a la naturaleza altamente localizada del evento, creemos que es improbable un efecto material en las carteras de préstamos de los bancos. Las garantías gubernamentales y la posibilidad de nuevas medidas de apoyo deberían cubrir en la mayoría de los casos las pérdidas inmediatas de los hogares. Los efectos a medio y largo plazo se dejarán sentir sobre todo en las PYME, ya que la capacidad operativa y la producción podrían seguir siendo reducidas en caso de largos periodos de reconstrucción, lo que añadiría presión a la viabilidad de sus operaciones.

La rentabilidad seguirá siendo elevada en 2025, pero el mayor coste del riesgo y la prórroga fiscal pueden plantear problemas

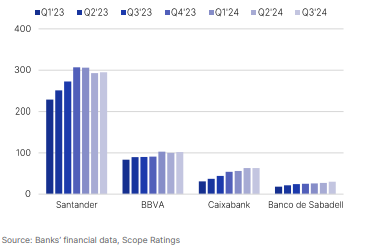

Los resultados de la banca española en el tercer trimestre fueron buenos y confirmaron nuestras expectativas de un año récord. La rentabilidad media de los fondos propios (RoE) de nuestra muestra de bancos (BBVA, Santander, Banco de Sabadell y CaixaBank) fue del 14,5% en el trimestre, un nivel que se mantiene estable en comparación con el 14,4% del segundo trimestre.

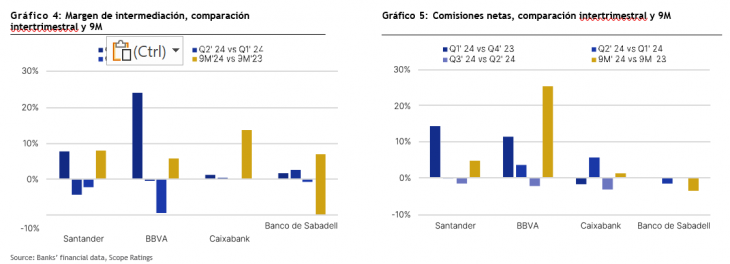

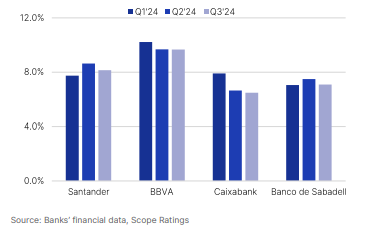

El buen comportamiento del margen de intermediación (NII) siguió siendo favorable, pero está empezando a disminuir a medida que los márgenes se estrechan en casi todos los bancos.

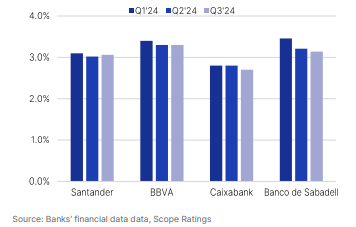

En los nueve primeros meses de 2024, el margen de intermediación creció una media del 8,5% en comparación con los nueve primeros meses de 2023 para los bancos de nuestra muestra. Los ingresos netos por intereses se han visto impulsados por la revalorización completa de las carteras de préstamos, al igual que los volúmenes de préstamos (principalmente préstamos al consumo) están creciendo, mientras que el coste de los depósitos se ha estabilizado en la segunda mitad del año. Para todos los bancos, la relación entre el NII y los activos totales medios en el periodo de los primeros nueve meses de 2024 se situó entre 10 puntos básicos y 20 puntos básicos por encima de la del mismo periodo del año anterior.

Para 2025, esperamos que el NII disminuya a medida que los márgenes empiecen a reflejar el recorte de los tipos de interés, mientras que el coste de los depósitos se mantiene estable, ya que la proporción de depósitos a plazo se mantiene prácticamente sin cambios debido a sus características de vencimiento, al menos durante el primer semestre de 2025. Los ingresos por comisiones disminuyeron intertrimestralmente, debido a las menores comisiones vinculadas a las tarjetas de crédito y los pagos, pero también a las menores comisiones de las actividades de banca mayorista y comercial. Sin embargo, en los nueve primeros meses del año, las comisiones netas superaron a las del mismo periodo de 2023 para la mayoría de los bancos.

La prórroga del impuesto bancario por otros tres ejercicios, propuesta recientemente por el gobierno y que se espera sea aprobada por el parlamento antes de finales de año, presionará los objetivos de rentabilidad. Si se aprueba, el actual gravamen del 4,8% sobre el NII y las comisiones pasará a oscilar entre el 1% y el 6% y, por definición, afectará más a los grandes bancos, ya que sus bases de ingresos son mayores, lo que erosionará aún más su potencial de mayor rentabilidad.

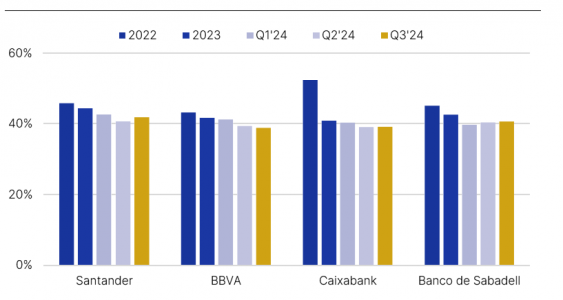

Las ratios de eficiencia han seguido mejorando en términos intertrimestrales y se han alineado en los cuatro bancos de nuestra muestra, alcanzando el 39%-40% en el tercer trimestre, una mejora significativa en comparación con los niveles del 40%-45% de 2023. La generación de ingresos sigue absorbiendo bien el efecto de los aumentos salariales y la presión inflacionista sobre los costes de los proveedores.

Los costes de reestructuración y los costes extraordinarios ya no son significativos, como fue el caso de Banco de Sabadell y la reestructuración de su operación en el Reino Unido (TSB Bank), y Santander con el proyecto One Transformation que ha logrado el efecto de eficiencia previsto de 200bp-250bp.

Esperamos que los bancos mantengan una fuerte disciplina de costes en 2025 y que los niveles de eficiencia se estabilicen entre el 40% y el 42%, ya que la mayor parte de la presión inflacionista ya debería haberse absorbido, mientras que las medidas de reestructuración aplicadas el año pasado por fin están dando resultados.

Durante el tercer trimestre, el coste del riesgo experimentó un ligero descenso intertrimestral en la mayoría de los bancos, debido a una calidad de los activos superior a la prevista, una liberación de provisiones y una menor entrada de morosos. Aunque esperamos que el coste del riesgo aumente en el cuarto trimestre, debería mantenerse cerca de las previsiones para la mayoría de los bancos. Las perspectivas positivas de empleo, la fuerte dinámica económica, el aumento de los ingresos reales y los flujos de inmigración siguen siendo los elementos clave que respaldan la calidad de los activos de los bancos españoles. Dicho esto, esperamos que el coste del riesgo aumente en 2025 a medida que se materialice el deterioro de los préstamos procedentes del aumento de los préstamos al consumo y de los préstamos comerciales expuestos a sectores sensibles como el comercio y el comercio mayorista, que podrían enfrentarse a incertidumbres sobre las perspectivas de crecimiento, ya que los riesgos geopolíticos siguen siendo elevados.

Calidad de los activos, morosidad estable y ligero aumento de la fase 2

Las ratios de morosidad se mantuvieron estables en términos intertrimestrales y disminuyeron ligeramente en el caso de CaixaBank y Sabadell, gracias a una gestión más activa del riesgo de crédito, mayores recuperaciones y menores entradas de nueva morosidad en las carteras españolas. Santander registró un aumento de los préstamos dudosos de su cartera minorista y de pagos (con una tasa de morosidad específica del sector del 5,52% a 3T24), parcialmente compensado por un mejor comportamiento de Banca corporativa y de inversión. BBVA destacó una dinámica positiva en España y Sudamérica, compensada por una mayor morosidad en México y Turquía. Los préstamos en fase 2 están disminuyendo intertrimestralmente en todos los bancos, lo que respalda nuestra opinión de que la evolución de la calidad de los activos será mejor de lo esperado en 2024.

No esperamos que la morosidad se deteriore significativamente en el cuarto trimestre, ya que las posibles pérdidas derivadas de la DANA aún no se habrán materializado. Ninguno de los bancos de nuestra muestra tiene una concentración de cartera significativa en las regiones afectadas. La mayoría de los préstamos se conceden a entidades regionales.

Teniendo en cuenta también las medidas gubernamentales, es probable que las posibles pérdidas no se manifiesten hasta después del segundo trimestre de 2025. Para 2025, seguimos esperando que la calidad de los activos se normalice, con una morosidad superior a la de 2024, ya que el crecimiento de los préstamos al consumo y al por menor conlleva un mayor riesgo que los préstamos garantizados o las hipotecas. Como se mencionó anteriormente, el deterioro adicional podría provenir de una actividad aún moderada en sectores muy expuestos al comercio internacional (principalmente comercio y venta al por mayor), ya que el escenario macroeconómico y geopolítico para 2025 sigue siendo incierto.

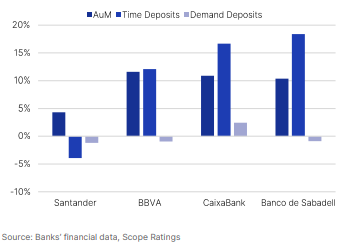

Los depósitos y los recursos de clientes fuera de balance registran un fuerte crecimiento

En la mayoría de los bancos siguen creciendo los recursos de clientes, ya que el entorno de tipos de interés elevados sigue siendo atractivo para los clientes que buscan productos de ahorro con mejor remuneración. Los depósitos a plazo, así como los productos de gestión de patrimonios, han aumentado más de un 10% en lo que va de año para la mayoría de las entidades. Los depósitos a plazo se mantuvieron prácticamente estables en el tercer trimestre. Sin embargo, seguirán siendo un componente relevante de la financiación, representando el 15% de los depósitos totales para Sabadell a partir del 3T 2024, el 17% para CaixaBank, el 23% para BBVA y el 30% para BBVA.

Esperamos que en el primer semestre de 2025 el stock de depósitos a plazo se mantenga estable y afecte a los costes de financiación de todos los bancos, y que se produzcan nuevas reducciones de costes sobre todo en el segundo semestre de 2025, a medida que el efecto de los recortes de los tipos de interés empiece a manifestarse y proporcione cierto margen para ajustar a la baja las tasas de remuneración. También esperamos que el gran aumento del volumen de activos gestionados y de los productos de gestión de patrimonios mantenga la tendencia positiva de aumento de las comisiones en BBVA y CaixaBank, ya que para ambos bancos el componente de activos gestionados de los recursos de clientes es el más importante (31% y 30%, respectivamente, en el tercer trimestre de 2024).

El capital se mantiene estable debido a que los beneficios se destinan principalmente a remunerar a los accionistas y al crecimiento de los Activos ponderados por riesgo (APR)

Los bancos españoles siguen manteniendo niveles adecuados de capital. La media de la ratio CET 1 en el tercer trimestre fue del 12,85% para nuestra muestra, lo que significa que casi no se han producido cambios desde el segundo trimestre 2024. Esto se debe a que los elevados niveles de retribución a los accionistas a través de dividendos y recompras de acciones compensan el potencial de acumulación de capital.

Los bancos españoles han optimizado activamente sus objetivos de capital, y la mayoría de los bancos de nuestra muestra presentan ratios CET 1 cercanos a los objetivos de gestión, mientras que el colchón por encima de los requisitos regulatorios se mantiene por debajo de la media de los pares de la UE. Las diferencias en los modelos de negocio y las sólidas perspectivas de despliegue de APR (tasa porcentaje inicial) altamente rentables (en préstamos al consumo, por ejemplo) respaldan aún más esta estrategia.

No prevemos cambios significativos en las estrategias de capital y distribución de nuestra muestra de bancos. La generación orgánica de capital respaldará el crecimiento previsto de los volúmenes de préstamos, y la distribución a los accionistas probablemente seguirá siendo de al menos el 50% de los beneficios.

La dinámica de la competencia podría presionar las perspectivas de crecimiento en 2025

La adquisición de Sabadell por parte de BBVA avanza más lentamente de lo esperado. La autoridad española de defensa de la competencia (CNMC) ha trasladado la operación a la fase 2, en la que se realizará un análisis más profundo de la concentración del mercado que podría resultar de la combinación de los dos bancos. El proceso también estará abierto a los comentarios de terceros con intereses legítimos y preocupaciones relacionadas con la posible concentración del mercado.

Este paso adicional ha retrasado las expectativas iniciales de BBVA, que preveían concluir la adquisición a finales de 2024, y se han ampliado hasta el primer semestre de 2025. Cabe señalar que el grupo ya ha recibido luz verde a la operación por parte de las autoridades de EE.UU. y Reino Unido, además de la no objeción del BCE.

La incertidumbre relacionada con el éxito de la transacción ejerce presión sobre la dinámica competitiva existente en el sector bancario español. Esperamos una competencia más agresiva en la concesión de préstamos a segmentos rentables (consumo, PYME), ya que la mayoría de los bancos están dispuestos a acelerar la recuperación de los volúmenes de préstamos, lo que podría estrechar aún más los márgenes y acelerar la reducción de la aún fuerte rentabilidad prevista para 2025.