Según el último estudio del Thinking Ahead Institute (TAI), asociado a WTW, los activos bajo gestión de las 500 mayores gestoras de activos del mundo alcanzaron los 128 billones de dólares estadounidenses a finales de 2023. A pesar de no haber llegado a los niveles de 2021, el crecimiento anual del 12,5% ya representa una recuperación significativa tras la corrección del año anterior, cuando los activos bajo gestión se redujeron en 18 billones de dólares en 2022.

El estudio muestra la evolución en la gestión activa y pasiva, donde por primera vez, las estrategias de gestión pasiva representan más de un tercio de los activos bajo gestión entre las 500 mayores gestoras (33,7%), aunque casi dos tercios continúan siendo gestionados de forma activa.

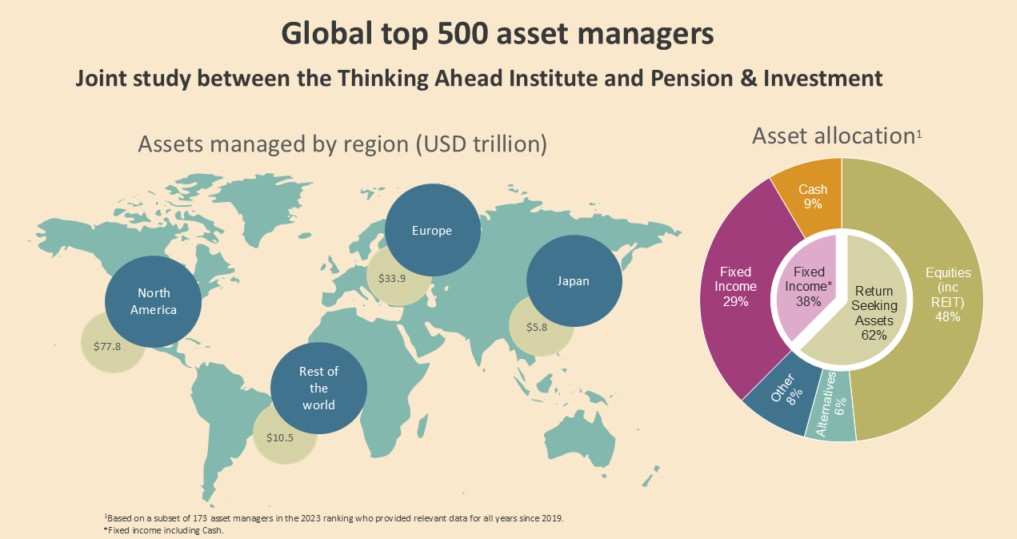

En cuanto a la asignación de clases de activos, se observa un crecimiento de los mercados privados. Por su parte, la renta variable y la renta fija, que suman un total del 77,3% de activos bajo gestión, un 48,3% y un 29% respectivamente, siguen siendo las clases de activos predominantes. Sin embargo, el informe muestra que esto representa una ligera disminución del 0,2% respecto al año anterior, ya que los inversores siguen buscando alternativas como el private equity y otros activos ilíquidos para obtener mayores rendimientos.

“Debido, en parte, al comportamiento de la renta variable americana como impulsor de rendimiento, Norteamérica experimentó el mayor crecimiento en activos bajo gestión, con un incremento del 15%, seguida de cerca por Europa (incluido el Reino Unido), que registró un aumento del 12,4%. Japón, en cambio, observó una leve disminución, con una caída del 0,7% en sus activos bajo gestión. Como resultado, Norteamérica representa ahora el 60,8% del total de activos bajo gestión de las 500 principales gestoras, alcanzando los 77,8 billones de dólares a finales de 2023”, explican.

De esta forma, los primeros puestos del ranking están dominados por las gestoras estadounidenses, que ocupan 14 de las 20 primeras posiciones, representando el 80,3% de los activos de este grupo. En cuanto a las gestoras individuales, el informe destaca que BlackRock sigue siendo el mayor gestor de activos del mundo, con un total de activos superior a los 10 billones de dólares. Vanguard Group mantiene el segundo lugar, con casi 8,6 billones dólares, ambas muy por delante de Fidelity Investments y State Street Global, que ocupan el tercer y cuarto lugar, respectivamente. Algunas de las gestoras con mayores ascensos en los últimos cinco años incluyen a Charles Schwab Investment, que subió 34 posiciones hasta el puesto 25, y Geode Capital Management, que avanzó 31 lugares hasta el 23. Por su parte, la canadiense Brookfield Asset Management subió 29 posiciones, alcanzando el puesto 31.

“Los gestores de activos han vivido un año de consolidación y cambio. Si bien hemos visto un retorno al rendimiento positivo en los mercados, también ha habido importantes factores de transformación”, destaca Jessica Gao, directora del Thinking Ahead Institute.

Según las conclusiones del informe, los factores macroeconómicos han jugado un papel clave, con tipos de interés elevados en 2023 que han ejercido diversas presiones sobre diferentes clases de activos, geografías y estilos de inversión. Así, explican que, a medida que el entorno de tasas comienza a cambiar hacia una fase de reducción, los mercados de renta variable vuelven a ofrecer un rendimiento positivo, impulsados por expectativas de crecimiento de beneficios. Las incertidumbres futuras están centradas en eventos geopolíticos y varias elecciones nacionales importantes.

En opinión de Raúl Mateos, Continental Europe APG Leader, los gestores de activos se enfrentan a una gran presión para evolucionar sus modelos de inversión: “La tecnología es esencial, no solo para mantener una ventaja competitiva, sino también para satisfacer las necesidades y expectativas de los clientes, así como para responder a la creciente demanda de soluciones de inversión más personalizadas. Estas exigencias están desafiando las estructuras tradicionales del sector. En este contexto, hemos observado éxitos notables de los gestores de activos independientes en comparación con muchos de aquellos vinculados a aseguradoras y bancos”.

Respecto a geografías concretas, Mateos apunta que en la última década, hemos visto un aumento en los activos bajo gestión, sin embargo, en el caso de España, hemos perdido cuota de mercado durante este período, pasando de gestionar el 1,5% en 2013 al 0,6% en 2023. “Debemos llegar hasta el puesto 99 para encontrar a un representante español, en el que se sitúa el Banco Santander, con un total de 239.490 millones de dólares, siendo el primero de las 10 gestoras españolas, que aglutinan a entidades como CaixaBank, BBVA o Mapfre. Por otro lado, el volumen de activos gestionados con criterios ESG ha crecido un 15,5% en 2023, elevándose al 29,6% de inversiones ESG dentro de la cartera, marcando el nivel más alto en los últimos tres años, lo que indica que estos criterios ya se utilizan en mayor o menor medida en la selección de activos. Esto nos demuestra que cada día ponemos mayor foco en el impacto de nuestras inversiones en el mundo”, concluye.