Los planes de pensiones de empleo españoles han multiplicado por tres la inversión en mercados privados (private equity, infraestructuras, real estate y deuda privada) en los últimos cinco años. Son conclusiones del Barómetro Mercer Investments 2024, que analiza las inversiones de los grandes tenedores de activos en todo el mundo y, en concreto en España, se centra en estos inversores institucionales, con datos desde finales de 2019 a finales de 2024.

Las cifras hablan por sí solas: el porcentaje de inversión en activos ilíquidos en sus carteras ha pasado de un 2,7% a un 8,3%. Dentro de la inversión en mercados privados, la mitad está concentrada en private equity: el private equity supone un 48% de las carteras, mientras el private equity sostenible ocupa un 2%. Las infraestructuras son el activo que le sigue, con un 23%. La inversión de los planes de pensiones de empleo en inmuebles es de un 17% mientras el peso de la deuda privada en las carteras de estos inversores asciende al 10%.

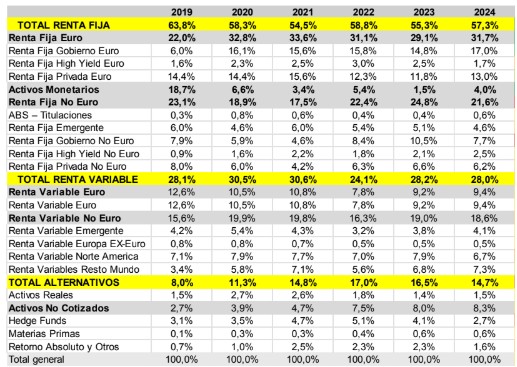

En conjunto (considerando activos ilíquidos y líquidos alternativos), la inversión en activos alternativos por parte de estos inversores ha pasado del 8% al 14,7%, casi el doble en solo cinco años. Con todo, es una cifra ligeramente menor al 17% de finales de 2022 y al 16,5% de finales de 2023.

Aunque los activos reales mantienen su peso en un 1,5%, el de los hedge funds ha descendido ligeramente, pasando del 3,1% al 2,7%. Además del crecimiento de los activos no cotizados en las carteras, también aumenta la asignación a materias primas (del 0,1% al 0,6%) en los últimos cinco años. Los fondos de retorno absoluto aumentan asimismo su protagonismo, pasando del 0,7% de finales de 2019 al 1,5% actual.

En los mercados tradicionales…

Según los datos de Mercer, las asignaciones a renta fija de los fondos de pensiones de empleo han bajado del 63,8% al 57,3% en cinco años, si bien algunas asignaciones han subido, como la renta fija euro y, ligeramente, la renta fija no euro. Lo han hecho a costa de las posiciones en activos monetarios, que han pasado del 18,7% a finales de 2019 al 4% actual.

Por su parte las asignaciones a renta variable se mantienen estables en niveles próximos al 28%, con ligeros descensos en la exposición a renta variable euro y ascensos en renta variable no euro (ver tabla).

Fuente: Mercer

Mercer realiza este estudio entre los «large asset owners» o grandes inversores de más de 16 países de todo el mundo. Los grandes tenedores, según su estudio, son aquellos con activos superiores a 5 billones de dólares e incluye fondos de pensiones, aseguradoras, not for profit (endowments, fundaciones, charities), wealth managers y fondos soberanos. En España los fondos tratados corresponden a fondos de pensiones.