Los fondos multiactivo suelen comercializarse como soluciones de inversión de «ventanilla única» que ofrecen una cartera diversificada sin necesidad de seleccionar y combinar fondos de renta variable, renta fija o del mercado monetario. Sin embargo, la rentabilidad de los fondos multiactivo se ha resentido recientemente frente a los índices de referencia, según un estudio de Morningstar.

Las comisiones de los fondos multiactivo están bajando en Europa, pero los fondos activos siguen teniendo comisiones más elevadas que las pocas soluciones multiactivo basadas en índices disponibles. Además, el estudio muestra que los inversores podrían ahorrar considerablemente en comisiones si construyeran una cartera simple por su cuenta en lugar de comprar un producto estándar.

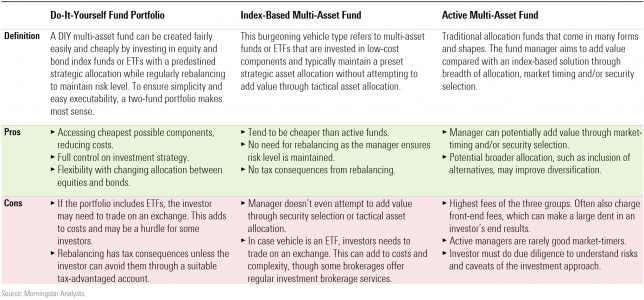

El último estudio de Morningstar, ¿Cuánto cuesta invertir en una cartera de fondos diversificada?, muestra cómo confeccionar una cartera sencilla de fondos baratos y calcula sus costes en diferentes escenarios. El siguiente gráfico resume los beneficios y los inconvenientes de cada opción propuesta:

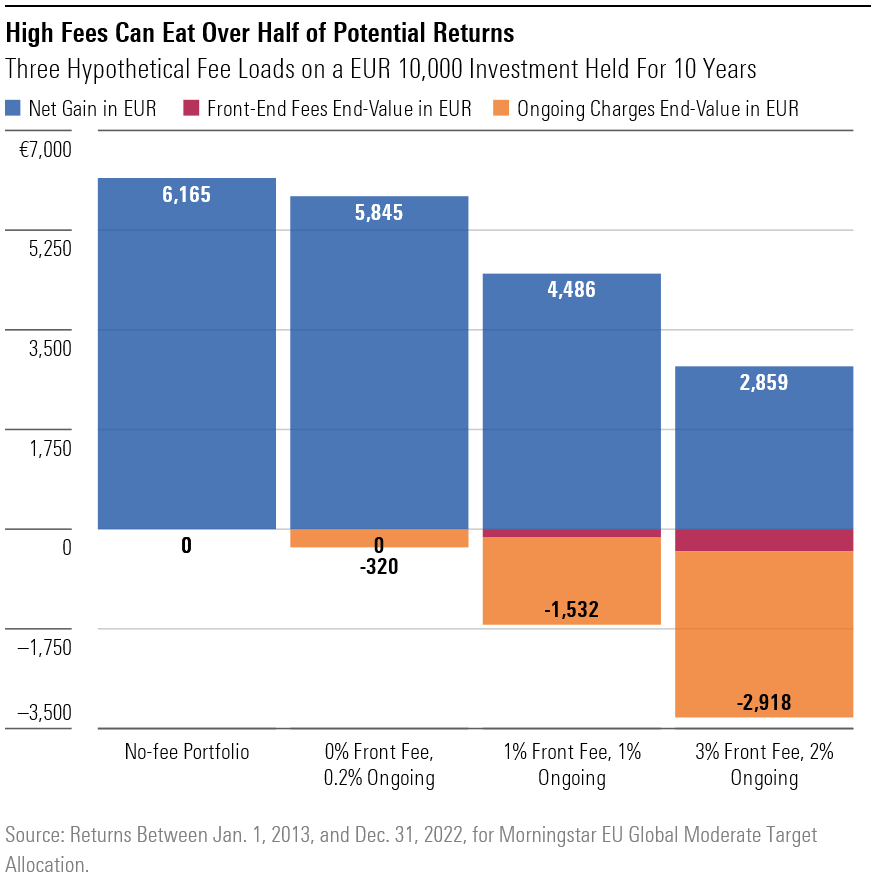

Matias Mottola, Director of Manager Research, de Morningstar, comenta: «Una clara desventaja de los fondos activos multiactivo son las comisiones más elevadas en comparación con las comisiones más bajas que cobran los productos indexados. Además, los inversores suelen pagar comisiones iniciales y, en algunos casos, también comisiones de reembolso, lo que incrementa aún más los costes. Construir su propia cartera sencilla le permitirá evitar las comisiones, pero no se deje engañar: se obtiene lo que se paga. Gestionar su propia cartera «hágalo usted mismo» requiere que los inversores estén al tanto de las inversiones elegidas para asegurarse de que se mitiga el riesgo, y no olvide el impuesto sobre plusvalías que pagará».

En conclusión, para los inversores transfronterizos, los fondos multiactivo indexados constituyen una opción interesante para invertir a menor coste, ya que ofrecen una amplia diversificación y reequilibrio automático y suelen ceñirse a una asignación estratégica de activos establecida, aunque algunos también adoptan tácticas activas limitadas. Sin embargo, la mayoría de estos productos cotizan en bolsa, lo que puede suponer un obstáculo para algunos inversores minoristas. Además, no todos estos productos son baratos.

Los fondos activos multiactivo pueden ofrecer características que no ofrecen las carteras multiactivos indexadas ni las simples carteras «hágalo usted mismo» (“DIY” o «do it yourself», por sus siglas en inglés), como la diversificación en una amplia gama de activos o la asignación táctica de activos. Sin embargo, por término medio, los fondos activos multiactivo no han añadido valor a través de estos complementos por encima de sus comisiones.

Las carteras DIY requieren que el inversor sea activo

Las estrategias no pueden reducirse a comprar participaciones en un fondo de renta variable de bajo coste y en un fondo de renta fija y aferrarse a ellos. A menos que el inversor reequilibre la cartera DIY, su nivel de riesgo cambiará.

Aunque otros costes, como los diferenciales, tienden a tener un impacto menor en los rendimientos, un inversor DIY está expuesto a impuestos sobre las plusvalías en la mayoría de los países cuando reequilibra la cartera.

La regulación actúa como acelerador de la tendencia a la baja de las comisiones

Dentro de las categorías de asignación en GBP, las comisiones bajaron a partir de 2010 debido a la regulación RDR. Los distribuidores tienen prohibido recibir retrocesiones desde 2014 en los Países Bajos. En mayo de 2023, la AEVM, el regulador de los mercados financieros de la UE, pidió modificaciones legislativas para evitar que se cobren «costes indebidos» a los inversores. Por ejemplo, una inversión de 10.000 euros, con una comisión inicial del 3% y una comisión continua del 2% -una combinación que no es inaudita en Europa- hace que más de la mitad de las ganancias potenciales se pierdan en comisiones durante un periodo de 10 años, sobre todo debido a las comisiones continuas, según el análisis de Morningstar.