Según los últimos datos publicados por la Asociación Europea de Fondos y Gestión de Activos (Efama, por sus siglas en inglés), correspondientes al global de 2024, los fondos UCITS y FIAs experimentaron flujos de entrada por valor de 665.000 millones, lo que supone un aumento significativo respecto a 2023. En términos de patrimonio, la industria europeo logró un nuevo máximo histórico tras alcanzar los 23,5 billones de dólares, un 13,2% más que en 2023.

Sobre el balance de este último ejercicio, Bernard Delbecque, director senior de Economía y Análisis de Efama, destaca que los flujos de entrada en UCITS de renta variable repuntaron en 2024, impulsados por un sólido rendimiento del mercado de valores. “Mientras tanto, otras categorías de UCITS siguieron tendencias similares a las de 2023: una demanda sostenida de UCITS de renta fija a medida que los tipos de interés disminuyeron, ventas netas récord tanto de ETFs como de MMFs, y continuas salidas netas de los UCITS multiactivos”, apunta Delbecque.

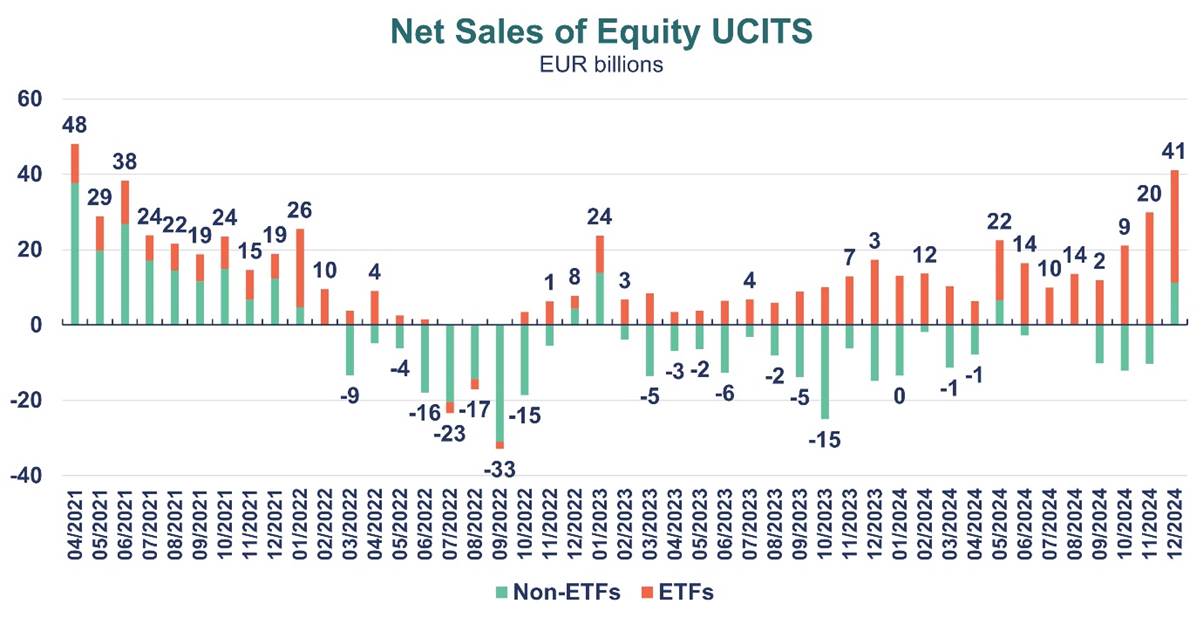

En opinión de Thomas Tilley, economista senior en Efama, “a pesar de la ligera caída de los mercados bursátiles globales, las ventas netas de UCITS de renta variable alcanzaron un nuevo máximo en 44 meses en diciembre de 2024. Esto se debió a fuertes entradas netas en ETFs de renta variable, además del retorno de los fondos de renta variable no ETF a territorio positivo tras haber sido negativo durante la mayor parte del año”.

Flujos y principales datos de la industria europea de fondos en 2024

Una de las principales conclusiones de Efama es que los flujos hacia los fondos europeos fueron muy positivos. Según sus datos, las ventas netas de UCITS de renta variable repuntaron con fuerza en 2024, impulsadas por entradas récord en ETFs de renta variable.

“Tras unas ventas netas limitadas de solo 5.000 millones de euros en 2023, estas se dispararon hasta 141.000 millones, respaldadas por el sólido desempeño de los mercados bursátiles globales, en particular en EE.UU. Sin embargo, los inversores siguieron prefiriendo los ETFs para sus inversiones en renta variable, ya que los ETFs de renta variable atrajeron un récord de 192.000 millones en nuevo dinero, mientras que los fondos de renta variable no ETFs sufrieron salidas netas de 51.000 millones de euros”, explican.

Otra de las consideraciones que hacen desde Efama es que los inversores se volcaron en los UCITS de renta fija a medida que los tipos de interés comenzaron a bajar. Según explican, “varios bancos centrales recortaron tipos en 2024, y los mercados anticipan nuevas medidas de flexibilización. Esto impulsó entradas netas anuales de 275.000 millones de euros, casi el doble que en 2023, marcando el nivel más alto desde 2019. A diferencia de los UCITS de renta variable, los UCITS de renta fija no ETF dominaron las entradas de capital, atrayendo 223.000 millones, mientras que los ETFs de renta fija registraron ventas netas de 52.000 millones”.

Además, señalan que los UCITS multiactivos enfrentaron su segundo año consecutivo de salidas netas, aunque a un ritmo más lento que en 2023. Según refleja en su informe, los reembolsos netos totalizaron 43.000 millones de euros en 2024, frente a los 120.000 millones del año anterior. “Esta tendencia podría reflejar el cambio de los inversores de los UCITS multiactivos hacia UCITS de renta fija, ya que el aumento de los tipos de interés mejoró la relación riesgo-rentabilidad a favor de los fondos de renta fija”, aclaran.

La fortaleza de los ETFs y los fondos monetarios

Entre las tendencias estrella de 2024 están los ETFs. Según explican, este último ejercicio marcó otro año récord para los ETFs: las ventas netas de ETFs se dispararon a 261.000 millones, superando con creces el récord de 2023. En su opinión, “los ETFs se están consolidando como el vehículo de inversión preferido para los inversores que buscan exposición a los mercados bursátiles de EE.UU. y globales”.

Por otro lado, destacan que los fondos del mercado monetario (MMFs) vivieron un año récord, con entradas netas que alcanzaron un máximo histórico de 223.000 millones de euros. Desde Efama consideran que este aumento “se debió en gran parte a una curva de rendimiento invertida, que persistió durante gran parte de 2024 y hizo que los activos a corto plazo fueran más atractivos”.

Además, “las fuertes entradas sugieren que algunos inversores optaron por los MMFs como alternativa de liquidez, adoptando una postura de ‘esperar y ver’ en un contexto de incertidumbre en los mercados”, añaden.

Por último, sobre los FIAs, los datos de Efama muestran que los flujos fueron modestos, pero positivos. En concreto, se alcanzaron los 47.000 millones de euros, una cifra ligeramente por debajo de la registrada en 2023. “A diferencia de los UCITS, los fondos alternativos siguen un patrón de ventas diferente debido a la naturaleza de su base de inversores. Los FIAs de renta fija lideraron las ventas netas con 39.000 millones de euros, seguidos por los de multiactivos con 37.000 millones. En contraste, los FIAs de renta variable registraron salidas de 29.000 millones, debido en gran parte a las transiciones continuas de fondos de pensiones neerlandeses y daneses de estructuras de FIAs a mandatos segregados”, concluyen.