La mayoría de los bancos europeos necesitan urgentemente implantar cambios estratégicos significativos y de alcance. Deben aumentar su capacidad de resistencia y reafirmar sus perspectivas ante el empeoramiento de las turbulencias económicas y el deterioro de la salud financiera de partes clave del sistema bancario europeo en los últimos años.

Esta es la principal conclusión y recomendación de los expertos de la práctica de banca de Bain & Company tras el último estudio anual de la consultora sobre la salud del sistema bancario mundial, que incluye 636 grandes bancos de Europa y Norteamérica a finales de 2021.

El informe de Bain & Company considera que muchas de estas entidades deben actuar rápidamente para impulsar su crecimiento, reforzar sus balances mediante la consolidación, desarrollar nuevas fuentes de ingresos por comisiones y adoptar otras medidas estratégicas.

Dirk Vater, socio de Bain & Company y director de la práctica de servicios financieros europeos de la firma, destaca que los bancos más débiles de Europa «deben actuar ante las condiciones económicas actuales, con un crecimiento debilitado y una inflación en fuerte ascenso», y señala que el coste de oportunidad de los bancos que no reaccionen puede ser elevado: “Nuestro estudio muestra que en tiempos de crisis surgen claros ganadores”. “Con la actual incertidumbre económica y el entorno disruptivo, que engloba incertidumbres políticas y Covid19, es probable que el coste de “no hacer lo suficiente” sea alto”.

Ibon García, socio de Bain & Company en Madrid, afirma que “en Europa, la fragilidad energética, el continuo aumento de la inflación y la presión de los tipos son factores que sin duda afectarán a la capacidad de repago de los clientes y, en consecuencia, los resultados de sus bancos”, y añade: “Para ello, los bancos que responden eficazmente a estas circunstancias están impulsando cinco grandes temas: ajustar su estrategia a largo plazo, optimizar sus costes y buscar eficiencia, acelerar sus esfuerzos digitales, definir y lanzar iniciativas de crecimiento (“Engine 2”) para diversificar sus posibilidades de crecimiento, y preparar actividades de fusiones y adquisiciones”.

Vater añade que los bancos líderes están adoptando una revisión global de sus costes estructurales: “Están digitalizando los procesos básicos y encontrando formas de ahorrar en las áreas de coste anteriormente descuidadas, como la gestión de la demanda y el gasto indirecto”.

El estudio de salud del sector bancario de Bain & Company utiliza un método de evaluación exclusivo basado en tres dimensiones clave, dos de las cuales representan la solidez de los bancos: la rentabilidad y la eficiencia; la salud de los activos y los pasivos (aplicando una ponderación relativamente elevada a la calidad de los activos como elemento esencial para los beneficios futuros); y la estabilidad del entorno de funcionamiento.

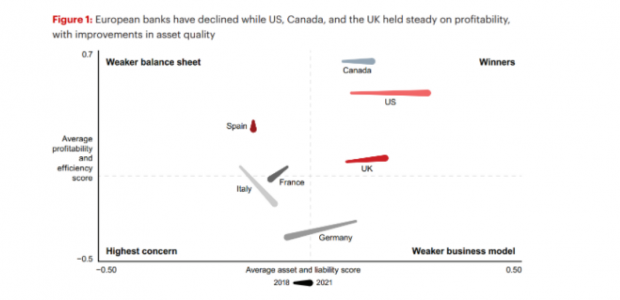

Los resultados, basados en datos de Fitch Ratings y S&P Global Market Intelligence, proporcionan una visión global única, en comparación con el examen de los balances o las cuentas de resultados de los bancos. Basándose en la combinación de ratios financieros determinantes, el healthcheck calcula una puntuación para cada banco y lo sitúa en una de las cuatro categorías: los ganadores, aquellos que presentan un modelo de negocio débil, aquellos que presentan un balance débil y, finalmente, aquellos en situación de máxima alerta.

El último estudio revela que los bancos estadounidenses y canadienses, en su mayoría, permanecen en el cuadrante de los ganadores, como lo han hecho en los últimos años.

Por el contrario, los bancos de las mayores economías de la eurozona, Alemania, Francia, Italia y, en menor medida, España, obtienen una puntuación que los sitúan en cuadrantes más débiles en relación con los bancos norteamericanos. La rentabilidad de los fondos propios de la banca europea, con una media del 8,9% en 2021, está muy por debajo del 13,1% observado en Norteamérica en el informe.

Es importante destacar que el análisis de Bain & Company detecta un amplio grado de variación en el rendimiento entre cada uno de los bancos europeos. Sin embargo, estos cuatro países europeos tienen posiciones globales con balances con una menor capacidad de resistencia.

Muchos bancos de Francia e Italia han pasado de la posición de “balance más débil” a la de “máxima preocupación” en este último estudio. En Alemania, más bancos han pasado de “modelo de negocio más débil” a “máxima alerta”, principalmente por los préstamos más problemáticos. En algunos casos, también han tenido problemas con el crecimiento de los ingresos, especialmente los ingresos no financieros de la banca corporativa y de inversión, así como los negocios de gestión de activos y patrimonios.

En el caso de España, los bancos tuvieron en media mayor rentabilidad que sus pares en otros mercados desarrollados de Europa. Esto revela la mayor exposición de los bancos españoles a Sudamérica, donde los préstamos al consumo no hipotecarios, área especialmente volátil pero rentable en los últimos años, es un negocio de gran envergadura en relación con otras economías europeas, y, en parte, explica la mayor rentabilidad de los bancos españoles.

Volviendo a Norteamérica, la mayoría de los bancos mejoraron sus resultados en cuanto a la calidad de los activos y se mantuvieron estables en cuanto a la rentabilidad desde 2018. Esto refleja la recuperación del exceso de provisiones realizadas durante Covid-19, así como la mejora de las puntuaciones de liquidez, principalmente debido a la gran afluencia de depósitos.

En el futuro, a medida que los tipos de interés suban, el margen de las hipotecas y los préstamos al consumo mejorarán para los bancos. Sin embargo, tras el aumento del gasto por el COVID-19, los consumidores también podrían verse sobrepasados en caso de recesión, lo que aumentaría el riesgo de crediticio y otras amortizaciones. Además, los bancos europeos parecen estar abocados a una mayor fragilidad debido a la crisis energética general provocada por el conflicto bélico con Rusia.

Puede acceder al informe completo a través de este link.

14.46.39_0.png)